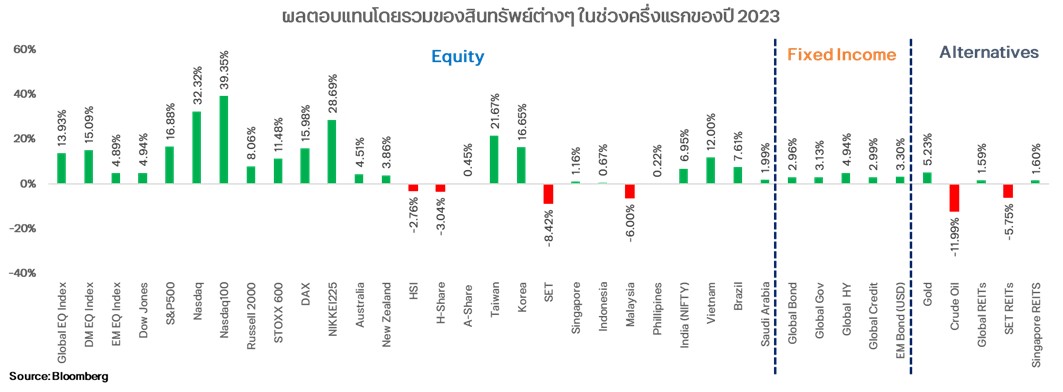

ครึ่งแรกของปี 2023 ได้ผ่านพ้นไป ดัชนีตลาดหุ้นโลกปรับตัวขึ้นได้เป็นอย่างดีตามที่เราคาดการณ์ นำโดยการปรับตัวขึ้นของตลาดหุ้นฝั่งประเทศพัฒนาแล้ว (Developed Market: DM) ทั้ง สหรัฐฯ ญี่ปุ่น และยุโรป จากการที่ปัญหาในภาคธนาคารสหรัฐฯ และยุโรป ไม่มีความรุนแรงมากขึ้น สหรัฐฯ ผ่านกฎหมายระงับการพิจารณาเพดานหนี้ชั่วคราวได้สำเร็จ รวมทั้งการปรับตัวขึ้นอย่างร้อนแรงของหุ้นกลุ่มเทคโนโลยีจากกระแส Generative A.I. ขณะที่ตลาดหุ้นประเทศเกิดใหม่ (Emerging Market: EM) มีเพียงบางตลาดอย่างเกาหลีใต้ และไต้หวัน ที่ปรับตัวขึ้นได้ดีจากการฟื้นตัวของหุ้นกลุ่มเทคโนโลยีโดยเฉพาะผู้ผลิตชิพ ขณะที่ตลาดหุ้นจีนยังเคลื่อนไหวทรงตัว เนื่องจากเศรษฐกิจจีนยังฟื้นตัวได้ไม่ดีดังที่ตลาดคาด ส่วนตลาดหุ้นไทยกลับมาปรับตัวลงสวนทางตลาดหุ้นอื่นๆ จากความไม่แน่นอนเรื่องการเมืองภายในประเทศเรานั่นเอง

ทั้งนี้ หลายท่านคงสงสัยว่าตลาดหุ้นโลกได้ปรับตัวขึ้นมาอย่างร้อนแรงขนาดนี้ แล้วในช่วงครึ่งปีหลังตลาดหุ้นโลกจะไปต่อได้อีกหรือ? ซึ่งเราขอตอบว่าตลาดหุ้นโลกมีโอกาสทยอยปรับตัวขี้นต่อได้ แม้ว่าในระหว่างทางอาจมีความผันผวนบ้างจากปัญหาทางด้านการเมืองระหว่าง จีน และ สหรัฐฯ รวมทั้งความไม่แน่นอนของ Cryptocurrency Platform ต่างๆ ว่าจะเกิดภาวะล้มละลายตาม FTX หรือไม่ แต่เรามองว่ายังมีปัจจัยบวกที่สำคัญอยู่ 3 ประการ อันจะนำพาให้ตลาดหุ้นโลกปรับตัวขึ้นต่อไปได้ ดังนี้

- การขึ้นดอกเบี้ยของ Fed ใกล้ถึงจุดสิ้นสุดโดยสมบูรณ์: ณ ขณะนี้ เราได้เดินทางมาถึงจุดที่อัตราดอกเบี้ยของ Fed ปรับตัวขึ้นมาอยู่สูงกว่าทั้งอัตราเงินเฟ้อทั่วไปและพื้นฐานแล้ว ซึ่งเป็นหนึ่งในปัจจัยที่ทำให้ Fed ตัดสินใจหยุดขึ้นอัตราดอกเบี้ยในการประชุมเดือน มิ.ย. 23 ที่ผ่านมา อย่างไรก็ตาม Fed ได้เปิดช่องไว้ว่า “ดอกเบี้ยอาจขึ้นได้อีก 2 ครั้งในครึ่งหลังของปีนี้” ทำให้นักลงทุนหลายท่านเกิดความสงสัยว่า Fed จะเดินหน้าขึ้นดอกเบี้ยได้อีก 2 ครั้งตามที่กล่าวหรือไม่? และถ้า Fed ยังขึ้นดอกเบี้ยอยู่ ตลาดหุ้นโลกจะเป็นเช่นไร? โดยในประเด็นแรก เรามองว่า Fed มีโอกาสขึ้นดอกเบี้ยได้ไม่ถึง 2 ครั้ง เนื่องจากอัตราเงินเฟ้อทั้งทั่วไปและพื้นฐาน มีแนวโน้มปรับตัวลงต่อในช่วงครึ่งหลังของปีนี้ทั้งในด้านปีต่อปี (YoY) และ เดือนต่อเดือน (MoM) จากฐานการคำนวณที่สูง ประกอบกับปัจจัยสำคัญที่ก่อให้เกิดเงินเฟ้ออย่างราคาน้ำมัน เรามองว่าจะไม่เพิ่มขึ้น และจะเคลื่อนไหวในกรอบต่อไปเพราะความต้องการใช้น้ำมันจากจีนไม่ฟื้นตัวตามที่ตลาดคาด ประกอบกับการที่อัตราดอกเบี้ยทั่วโลกอยู่ในระดับสูง ย่อมกดดันความต้องการใช้น้ำมันไปโดยปริยาย นอกจากนี้ การบริโภคในภาคบริการยังมีแนวโน้มค่อยๆ ชะลอตัวลงตามเงินออมของประชาชนในสหรัฐฯ ที่ลดลง ส่วนราคาค่าเช่าที่ถือว่าเป็นส่วนประกอบที่สำคัญของเงินเฟ้อพื้นฐานนั้นเริ่มมีแนวโน้มปรับตัวลงแล้ว ส่วนหนึ่งจากจำนวนอพาร์ทเม้นให้เช่าในสหรัฐฯ ที่เพิ่มขึ้น จากเงินเฟ้อที่มีแนวโน้มปรับตัวลงนี่เอง ทำให้เรามองว่า Fed ไม่มีความจำเป็นต้องเร่งขึ้นดอกเบี้ยไปให้สูงกว่านี้อีกมาก ซึ่งจะเป็นปัจจัยบวกที่สำคัญต่อตลาดหุ้น และถึงแม้ว่า Fed จะขึ้นดอกเบี้ยอีก 1 ถึง 2 ครั้ง ก็ตาม เรามองว่าจะไม่มีผลกระทบทางลบต่อตลาดหุ้นโลกอย่างมีนัยสำคัญ เนื่องจาก ณ ขณะนี้ ตลาดได้รับรู้การปรับขึ้นอัตราดอกเบี้ยต่อของ Fed ไปในราคาหุ้นมากแล้วนั่นเอง

- เศรษฐกิจโลกยังไม่ถดถอยในปีนี้: ในช่วงต้นปีหลายสำนักได้ปรับลดประมาณการเศรษฐกิจโลกลงจากความกังวลเรื่อเงินเฟ้อ รวมถึงการที่ภาคธนาคารในสหรัฐฯ และยุโรปมีปัญหาอันจะนำไปสู่ภาวะเศรษฐกิจโลกถดถอย แต่เมื่อเวลาล่วงเลยมาจนถึงเดือน มิ.ย. เราได้เห็นกันอย่างชัดเจนว่า เงินเฟ้อมีแนวโน้มปรับตัวลงชัดเจน การจ้างงานในประเทศหลักยังแข็งแกร่ง และปัญหาในภาคธนาคารสหรัฐฯ และยุโรป ไม่ได้ลุกลามเป็นวงกว้าง จึงทำให้หลายสำนักอย่าง World Bank และ OECD ปรับประมาณการเศรษฐกิจโลกในปี 2023 นี้ขึ้น และมีอีกหลายสำนักมองว่าการเกิดภาวะเศรษฐกิจถดถอยอาจเลื่อนออกไปเป็นปี 2024 สุดท้ายแล้วบรรดานักวิเคราะห์ในตลาดจึงกลับมาปรับประมาณการผลกำไรของตลาดหุ้นโลกขึ้น อันจะเป็นปัจจัยที่ดึงดูดให้เงินทุนไหลกลับเข้ามาลงทุนในตลาดหุ้นต่อไป

- เทคโนโลยี Generative A.I. (Gen A.I.) นำไปสู่การเติบโตของศักยภาพในการผลิตที่ดีขึ้น: ปัจจัยบวกสุดท้าย และถือเป็นปัจจัยบวกใหม่ที่กำลังมาแรงในขณะนี้คือ การที่ภาคอุตสาหกรรมต่างๆ นำเทคโนโลยี Gen A.I. มาใช้ในกระบวนการผลิต เช่น ร่นระยะเวลาในการผลิตรถยนต์ ผลิตยา หรือมีการใช้วัสดุในการผลิตที่มีประสิทธิภาพมากขึ้น จนในที่สุดจะทำให้ศักยภาพในการผลิตของระบบเศรษฐกิจเติบโตได้ดีขึ้นกว่าการที่ไม่ได้นำเทคโนโลยีดังกล่าวมาใช้ อันจะนำไปสู่การขยายตัวของเศรษฐกิจและผลกำไรของบริษัทในตลาดหุ้นที่ดีขึ้นนั่นเอง

จากปัจจัยบวกดังกล่าว ทำให้เรามีมุมมองที่ Slightly Positive ต่อการลงทุนในตลาดหุ้นโลก โดยเฉพาะตลาดหุ้นฝั่ง DM ที่กลับมามีการขยายตัวของเศรษฐกิจที่ดีขึ้นกว่าที่คาด และมีแนวโน้มที่จะได้ประโยชน์จากกระแส Gen A.I. มากกว่าฝั่ง EM ส่วนในด้านตลาดพันธบัตร เรามีมุมมองที่ Slightly Positive ต่อการลงทุนในพันธบัตรรัฐบาลระยะยาวและตราสารหนี้เอกชนฝั่ง DM ที่มี Rating ในระดับ Investment Grade เพราะจะได้ประโยชน์จากการที่ Bond Yield ระยะยาวปรับตัวลงตามอัตราเงินเฟ้อที่ชะลอตัวลง สำหรับสินทรัพย์ทางเลือกอย่างทองคำและน้ำมันดิบ เรามีมุมมองการลงทุนที่เป็นกลางเช่นเดิม โดยเราสรุปมุมมองการลงทุนในแต่ละสินทรัพย์ได้ ดังนี้

สรุป มุมมองการลงทุนแต่ละสินทรัพย์ประจำครึ่งหลังปี 2023 (1)

| Asset Class | Negative | Slightly Negative | Neutral | Slightly Positive | Positive |

|---|---|---|---|---|---|

| Equity | |

|

|

|

|

| US (Overall) | |

|

|||

| US – Info. Tech Sector | |

|

|||

| Europe | |

|

|||

| Japan | |

||||

| Asia ex. Japan | |

(Without China’s Stimulus) |

(With China’s Simulus) |

|

|

| China | |

(Without Stimulus) |

(With Simulus) |

||

| ASEAN (Include Vietnam) | |

|

|||

| India | |

||||

| Thailand | |

|

สรุป มุมมองการลงทุนแต่ละสินทรัพย์ประจำครึ่งหลังปี 2023 (2)

| Asset Class | Negative | Slightly Negative | Neutral | Slightly Positive | Positive |

|---|---|---|---|---|---|

| Fixed Income | |

|

|

|

|

| Global Sovereign Bond | |

|

|

||

| Global Investment Grade | |

|

|||

| Global High Yield | |

|

|||

| Thai Fixed Income (Medium Term) |

|

||||

| Thai Money Market | |

|

|

||

| Alternatives | |

|

|

|

|

| Crude Oil | |

|

|||

| Gold | |

|

|

||

| Thai and Singapore REIT | |

|

|

|

Source: ttb Investment Product Strategist, ttb Investment Office

1. สรุปภาพรวมและมุมมองการลงทุนในตลาดหุ้น และพันธบัตรกลุ่มประเทศพัฒนาแล้ว (Developed Market)

การลงทุนในตลาดหุ้นฝั่ง DM กลับมาเป็นที่น่าสนใจสำหรับนักลงทุนทั่วโลกอีกครั้ง หลังจากที่ความกังวลเรื่องอัตราเงินเฟ้อ การเร่งขึ้นดอกเบี้ยของ Fed และภาวะเศรษฐกิจถดถอย จางหายไปจากจิตใจของนักลงทุนอย่างต่อเนื่อง รวมทั้งยังมีปัจจัยบวกใหม่ๆ อย่างการนำเทคโนโลยี Gen A.I. มาใช้เพิ่มศักยภาพในการผลิต ขณะที่การลงทุนในฝั่งของตลาด EM นั้นดูเหมือนจะได้รับความสนใจน้อยลง เนื่องจากนักลงทุนคาดหวังในช่วงต้นปีมากกว่ากลุ่มประเทศในฝั่ง EM จะมีการเติบโตของเศรษฐกิจที่ดี แต่เมื่อเวลาล่วงเลยมาครึ่งปีแล้วดูเหมือนว่าจะไม่เป็นเช่นนั้น เราจึงไม่แปลกใจที่ตลาดหุ้นฝั่ง DM กลับมาให้ผลตอบแทนที่ดีกว่าฝั่ง EM โดยรวมในครึ่งแรกของปีที่ผ่านมา และเรามองว่าตลาดหุ้นฝั่ง DM ส่วนใหญ่ยังมีแนวโน้มที่จะปรับตัวขึ้นต่อได้ในช่วงครึ่งหลังของปี 2023 โดยมีรายละเอียด ดังนี้

- หุ้นสหรัฐฯ โดยรวม: Neutral ส่วนของหุ้นกลุ่มวัฏจักรมีแนวโน้มฟื้นตัวได้ช้า แม้ว่าเศรษฐกิจยังขยายตัวอยู่ แต่เป็นไปในอัตราที่ชะลอตัวลง

- หุ้นกลุ่ม Information Technology (Info Tech) ของสหรัฐฯ : Slightly Positive บริษัทในกลุ่ม Info Tech มีขนาดใหญ่ และมีคุณภาพ สามารถทำกำไรได้ต่อเนื่อง

- หุ้นยุโรป: Slightly Positive เศรษฐกิจมีแนวโน้มฟื้นตัวจากเงินเฟ้อที่ชะลอตัว และ Valuation ไม่แพง

- หุ้นญี่ปุ่น: Neutral เงินเฟ้อเริ่มสูง BOJ มีโอกาสกลับมาดำเนินนโยบายการเงินเข้มงวดขึ้น

สหรัฐฯ : เลือกลงทุนในกลุ่มบริษัทที่มี “คุณภาพ” คือหัวใจสำคัญในการลงทุน

ตลาดหุ้นสหรัฐฯ กลับมาฟื้นตัวได้อย่างแข็งแกร่งตั้งแต่ต้นปี 2023 และยังมีแนวโน้มปรับตัวขึ้นต่อได้ในครึ่งหลังของปี แม้ว่าในระหว่างทางจะมีความผันผวนบ้างจากการล้มของธนาคาร SVB และธนาคารระดับภูมิภาคอย่าง First Republic แต่สุดท้ายแล้วปัญหาก็ไม่ได้ลุกลามเป็นวงกว้าง ธนาคารขนาดใหญ่อย่าง JPMorgan ได้เข้ามาซื้อกิจการของ First Republic จึงทำให้ปัญหาบรรเทาลง ทางการสหรัฐฯ มีการออกมาตรการอย่าง Bank Term Funding Program (BTFP) มาช่วยเหลือธนาคารในภูมิภาค ทำให้ความเชื่อมั่นของนักลงทุนที่มีต่อภาคธนาคารดีขึ้น ล่าสุดทาง Fed ได้เปิดเผยว่าธนาคารขนาดใหญ่ 23 แห่งในสหรัฐฯ ได้ผ่านการทดสอบ Stress Test เป็นอย่างดี และอนุญาตให้ธนาคารกลุ่มดังกล่าวทำการซื้อหุ้นคืน รวมถึงจ่ายเงินปันผลเพิ่มขึ้นได้อีกด้วย ดังนั้น เราจึงมองว่าปัญหาในภาคธนาคารสหรัฐฯ นั้นไม่น่ากังวลแล้ว ตราบใดที่ธนาคารระดับยักษ์ใหญ่อย่าง JPMorgan ไม่เกิดปัญหา วิกฤติทางการเงินในสหรัฐฯ ย่อมไม่เกิดขึ้น ส่วนประเด็นเรื่องเพดานหนี้สาธารณะของสหรัฐฯ (Debt Ceiling) สุดท้ายก็ผ่านพ้นไปได้ด้วยดี และเราคงไม่ได้พบเห็นคำว่า Debt Ceiling ในสื่อต่างๆ จนกว่าจะถึงช่วงปลายปี 2024 เมื่อเป็นแบบนี้แล้ว เศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยได้อย่างไร อย่างน้อยคงไม่เกิดขึ้นในปีนี้เป็นแน่ นอกจากนี้ การที่ภาวะเศรษฐกิจสหรัฐฯ ยังขยายตัวอยู่ได้นั้น เปรียบเสมือนเป็นเกราะป้องกันการขึ้นดอกเบี้ยต่อของ Fed ได้ในระดับหนึ่งอีกด้วย

ทั้งนี้ แม้ว่าเศรษฐกิจสหรัฐฯ ยังคงดีอยู่ แต่นั่นไม่ได้หมายความว่าหุ้นในทุกกลุ่มอุตสาหกรรมจะปรับตัวขึ้นได้เป็นอย่างดี เนื่องจากอัตราดอกเบี้ยที่ยังอยู่ในระดับสูงจะเป็นปัจจัยที่กดดันให้การลงทุนภาคเอกชน รวมถึงการบริโภคโดยเฉพาะในภาคบริการนั้นขยายตัวในอัตราที่ลดลง อันจะนำไปสู่การชะลอตัวลงของผลกำไรบริษัทที่รายได้เป็นไปตามวัฏจักรเศรษฐกิจ ดังนั้น เราจึงมีมุมมองที่ค่อนข้าง Neutral ต่อหุ้นกลุ่มวัฏจักร (Cyclical) อย่างธนาคาร พลังงาน และอุสาหกรรม ในขณะที่เรามีมุมมอง Slightly Positive ต่อหุ้นกลุ่มเติบโต (Growth) อย่างกลุ่มเทคโนโลยีซึ่งจะมีแนวโน้มฟื้นตัวได้ดีเมื่อ Fed หยุดขึ้นอัตราดอกเบี้ยอย่างสมบูรณ์แบบ อย่างไรก็ตาม เราไม่ได้ชื่นชอบการลงทุนในหุ้นกลุ่มเทคโนโลยีสหรัฐฯ ทุกกลุ่ม และเรายังคงแนะนำให้หลีกเลี่ยงการลงทุนในหุ้นกลุ่มเทคโนโลยีขนาดกลางและขนาดเล็กโดยเฉพาะบริษัทที่ยังไม่มีกำไร เพราะเรามองว่า Fed จะคงอัตราดอกเบี้ยในระดับสูงต่อไปอีกพักหนึ่งและยังไม่ลดดอกเบี้ยจนกว่าจะถึงครึ่งหลังของปี 2024 ซึ่งจะส่งผลทางลบต่อความสามารถในการทำกำไรของหุ้นกลุ่มเทคโนโลยีดังกล่าวซึ่งมีหนี้สินสูง และอาจเผชิญกับแรงขายอย่างรุนแรงได้ทุกเมื่อดังเช่นในปี 2022 ที่ผ่านมา ดังนั้น เราจึงต้อง “เลือก” ลงทุนในบริษัทกลุ่มเทคโนโลยีที่มี “คุณภาพ” ซึ่งหมายถึงบริษัทที่มีกระแสเงินสดแข็งแกร่ง จ่ายเงินปันผลสม่ำเสมอ มีความสามารถในการทำกำไรได้ต่อเนื่อง อันจะสามารถทนทานต่อภาวะเศรษฐกิจที่ขยายตัวในอัตราที่ลดลงได้ และนี่ก็เป็นคุณสมบัติของบริษัทในกลุ่ม Information Technology (Info Tech) นำโดย Apple, Microsoft และ Nvidia ซึ่งกองทุน ES-USTECH ของเรานั้นลงทุนอยู่นั่นเอง สินค้าของบริษัทดังกล่าวนั้นหาคู่แข่งได้ยาก และลูกค้ามีความเชื่อมั่นในสินค้าสูง ทำให้ไม่ว่าภาวะเศรษฐกิจสหรัฐฯ จะเป็นเช่นไร Fed จะเดินหน้าขึ้นดอกเบี้ยต่ออีกมากหรือไม่ บริษัทดังกล่าวก็ยังสามารถทำกำไรได้ จึงส่งผลให้ราคาหุ้นมีแนวโน้มปรับตัวขึ้นต่อเนื่องในระยะยาว และแม้ว่าในระหว่างทางราคาหุ้นกลุ่ม Info Tech อาจจะย่อตัวลงมาบ้าง แต่สุดท้ายก็จะสามารถฟื้นตัวกลับมาได้อย่างไม่ยากเย็นอีกด้วย ทั้งนี้ นอกจากปัจจัยพื้นฐานที่แข็งแกร่งอยู่แล้ว บริษัทผู้นำในกลุ่ม Info Tech ดังกล่าว ยังได้มีการนำเทคโนโลยี Gen A.I. มาใช้เพิ่มมูลค่าให้กับผลิตภัณฑ์ของตนอีกด้วย ทำให้แนวโน้มการเติบโตของผลกำไรในอนาคตนั้นดียิ่งขึ้น และจะทำให้ Valuation ของหุ้นกลุ่ม Info Tech ปรับตัวลงมาจนน่าสนใจเข้าลงทุนต่อได้นั่นเอง เราจึงยังคงแนะนำให้ทยอยลงทุนในกองทุน ES-USTECH ของเราต่อไปได้ในครึ่งหลังของปีนี้

อย่างไรก็ตาม ด้วยราคาของกองทุนที่ปรับตัวขึ้นมาค่อนข้างมาก หากท่านใดที่ต้องการลงทุนในกอง ES-USTECH ณ ตอนนี้ เราแนะนำให้ท่านลงทุนคู่กับกองทุน Structured Fund ที่อ้างอิงกับดัชนี S&P500 และมีรูปแบบการจ่ายผลตอบแทนแบบ Twin win (ได้ผลตอบแทนเป็นบวกไม่ว่าดัชนีจะปรับตัวขึ้น หรือ ลดลง ภายใต้กรอบที่กำหนด) เพื่อช่วยลดผลขาดทุนในกรณีที่ราคากองทุน ES-USTECH พลิกกลับมาปรับตัวลงได้ นอกจากนี้ เราแนะนำให้ทุกท่านมีการจัดสรรเงินทุนส่วนหนึ่งไปลงทุนในกองทุน ES-GDIV ซึ่งนอกจากเน้นการลงทุนในตลาดหุ้นสหรัฐฯ แล้ว ยังมีการกระจายการลงทุนไปยังหลากหลายประเทศ และได้ประโยชน์จากกระแส Gen A.I. ในระดับหนึ่ง เพื่อเป็นการกระจายความเสี่ยงของพอร์ตการลงทุนเรา

ยุโรป : ข่าวร้ายหมดไป จึงน่าสนใจลงทุน

เรามองว่าตลาดหุ้นยุโรปยังคงเป็นม้ามืดมาแรงในช่วงครึ่งหลังปีนี้เช่นเดิม เนื่องจากภาวะเศรษฐกิจยุโรปมีแนวโน้มฟื้นตัวขึ้นจากเงินเฟ้อที่ชะลอตัวลงต่อเนื่อง ปัญหาในภาคธนาคารยุโรปก็ไม่ได้ลุกลามเป็นวงกว้างแต่อย่างใด ธนาคารขนาดใหญ่ในยุโรปยังมีผลกำไรที่แข็งแกร่งและทางธนาคารกลางยุโรป (ECB) ยังมีการกำกับดูแลกลุ่มธนาคารที่เข้มงวดอีกด้วย ประกอบกับการที่ Fed หยุดขึ้นดอกเบี้ย จะส่งผลให้ทาง ECB เริ่มหยุดขึ้นดอกเบี้ยตาม ซึ่งจะเป็นปัจจัยเสริมให้ภาวะเศรษฐกิจฟื้นตัวต่อไปได้ และเป็นผลดีต่อตลาดหุ้นยุโรปที่มีสัดส่วนของหุ้นกลุ่มวัฏจักรอย่างธนาคารมากนั่นเอง นอกจากนี้ ความกังวลเรื่องวิกฤติพลังงานในยุโรปเริ่มเบาบางลงอีกครั้ง หลังจากที่ตัวเลขสต๊อกก๊าซธรรมชาติของยุโรปในครึ่งแรกของปี 2023 นั้นยังสูงกว่าในช่วงปี 2021 - 2022 อีกด้วย ซึ่งจะช่วยเพิ่มความเชื่อมั่นให้กับนักลงทุน และสุดท้าย ตลาดหุ้นยุโรปยังเป็นตลาดหุ้นในฝั่ง DM ที่มีค่า P/E ที่ต่ำกว่าเฉลี่ยในรอบ 10 ปีที่ผ่านมา และต่ำกว่าตลาดหุ้นสหรัฐฯ และญึ่ปึ่น เราจึงมีมุมมองที่ Slightly Overweight ต่อตลาดหุ้นยุโรป และแนะนำให้ลงทุนเพิ่ม หรือ ถือครองการลงทุนในกองทุนหุ้นยุโรปอย่าง ONE-EUROEQ

ญี่ปุ่น : หนึ่งเดียวในฝั่ง DM ที่มีโอกาสปรับตัวลง

แม้ว่าตลาดหุ้น DM อย่างสหรัฐฯ (กลุ่มเทคโนโลยีขนาดใหญ่) และยุโรป จะมีแนวโน้มปรับตัวขึ้นต่อ แต่อาจจะไม่ใช่สำหรับตลาดหุ้นญี่ปุ่น โดย ณ ขณะนี้ ตลาดหุ้นญี่ปุ่นปรับตัวขึ้นร้อนแรงแตะระดับสูงสุดในรอบเกือบ 33 ปี จากการปรับขึ้นของหุ้นที่เกี่ยวข้องกับการบริโภค และหุ้นกลุ่มเทคโนโลยีตามกระแส A.I. รวมทั้งธนาคารกลางญี่ปุ่น (BOJ) ยังคงอัตราดอกเบี้ยในระดับต่ำสวนทางธนาคารกลางอื่นๆ แต่ทั้งนี้ เรามองว่าตั้งแต่ช่วงครึ่งหลังของปี ตลาดหุ้นญี่ปุ่นมีโอกาสปรับตัวลงได้ จากการที่ BOJ มีแนวโน้มกลับมาดำเนินนโยบายการเงินที่เข้มงวดขึ้น เช่น การขยายกรอบการเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรระยะ 10 ปี หรือแม้กระทั่งกลับมาขึ้นดอกเบี้ย เพราะปัจจุบันอัตราเงินเฟ้อของญี่ปุ่นอยู่ในระดับที่สูงกว่าเป้าหมายของ BOJ ที่ 2% มานาน และยังมีแนวโน้มปรับตัวขึ้นต่อจากภาวะเศรษฐกิจของญี่ปุ่นที่ฟื้นตัวเด่นชัด นอกจากนี้ เงินเยนยังมีแนวโน้มแข็งค่าจากการที่ Fed ใกล้หยุดขึ้นอัตราดอกเบี้ยไปทุกขณะ ซึ่งจะส่งผลให้ค่าเงินดอลลาร์มีแนวโน้มอ่อนค่า และทำให้ค่าเงินเยนกลับมาแข็งค่าในระยะกลางถึงยาว กดดันผลกำไรของบริษัทในตลาดหุ้นญี่ปุ่นซึ่งเน้นการส่งออกสินค้าไปขายยังต่างประเทศ ส่วนในด้าน Valuation ค่า P/E ของตลาดหุ้นญี่ปุ่นกลับมาสูงกว่าค่าเฉลี่ยในรอบ 10 ปีแล้ว ดังนั้น เราจึงปรับลดมุมมองที่มีต่อตลาดหุ้นญี่ปุ่นจาก Slightly Positive เป็น Neutral และไม่แนะนำให้ลงทุนเพิ่ม

ตราสารหนี้ฝั่ง DM :

- ตราสารหนี้ DM: Slightly Positive จากดอกเบี้ยที่มีแนวโน้มหยุดนิ่ง และอัตราเงินเฟ้อที่มีแนวโน้มลดลงต่อเนื่อง

เรามองว่าการลงทุนในตราสารหนี้ฝั่ง DM โดยเฉพาะตราสารหนี้ระยาว กลับมาน่าสนใจมากขึ้นในช่วงครึ่งหลังของปีนี้ จากการที่ Fed และธนาคารกลางฝั่ง DM อื่นๆ มีแนวโน้มหยุดขึ้นอัตราดอกเบี้ยอย่างสมบูรณ์ ประกอบกับการที่อัตราเงินเฟ้อในปัจจุบันและการคาดการณ์เงินเฟ้อในอนาคตมีแนวโน้มปรับตัวลง ย่อมส่งผลให้อัตราผลตอบแทนระยะยาวในตลาดปรับตัวลงตาม และเป็นผลดีต่อการลงทุนในตราสารหนี้ระยะยาวที่ราคาจะมีการปรับตัวขึ้นได้ดีนั่นเอง นอกจากนี้ ภาวะเศรษฐกิจของประเทศในฝั่ง DM ที่มีแนวโน้มขยายตัวได้ดีกว่าคาด ย่อมส่งผลให้ Credit Spread ปรับตัวลง และทำให้ราคาของตราสารหนี้เอกชนปรับตัวเพิ่มขึ้นอีกทางหนึ่ง ดังนั้น เราจึงมีมุมมองที่ Slightly Positive ต่อการลงทุนในตราสารหนี้ระยะยาว ทั้งพันธบัตรรัฐบาลและตราสารหนี้เอกชนที่มี Credit Rating ในระดับ Investment Grade

2. สรุปภาพรวมการลงทุนในตลาดหุ้นกลุ่มประเทศตลาดเกิดใหม่ (Emerging Markets) ในช่วงครึ่งแรกปี 2023

ตลาดหุ้นกลุ่มประเทศตลาดเกิดใหม่ฟื้นตัวตามที่เราคาดในช่วงครึ่งแรกของปี 2023 หลังจากที่ให้ผลตอบแทนติดลบเป็นอย่างมากในปี 2022 อย่างไรก็ตามการฟื้นตัวของตลาดหุ้นกลุ่มประเทศตลาดเกิดใหม่ (Emerging Markets: EM) ดูจะยังไม่ร้อนแรง โดยเฉพาะเมื่อเทียบกับตลาดหุ้นฝั่งประเทศพัฒนาแล้ว (Developed Markets: DM) โดยแรงฉุดที่สำคัญหนีไม่พ้นตลาดหุ้นจีน ที่แม้จะมีปัจจัยบวกช่วงต้นปีจากการเปิดประเทศ แต่ปัจจัยบวกดังกล่าวกลับจางหายลงอย่างรวดเร็ว เศรษฐกิจที่มีทีท่าว่าจะฟื้นตัวอย่างแข็งแกร่ง กลับเริ่มส่งสัญญาณอ่อนแอ และมีเสียงเรียกร้องมาตรการกระตุ้นเศรษฐกิจจากทางการจีนมากขึ้นเรื่อย ๆ ขณะที่ตลาดหุ้นอื่นในเอเชีย หลายตลาดทำผลตอบแทนได้ดีในช่วงครึ่งปีแรกของปี 2023 นี้ นำโดยตลาดหุ้นไต้หวัน และเกาหลีใต้ ที่ปรับตัวขึ้นได้อย่างร้อนแรง ตามการปรับตัวขึ้นของหุ้นกลุ่มเทคโนโลยีทั่วโลก โดยมีตัวชูโรงคือหุ้นในกลุ่ม Semiconductor ซึ่งได้กระแสจากเทคโนโลยี AI มาช่วยหนุน ขณะที่ตลาดหุ้นอินเดียเป็นอีกหนึ่งตลาดที่ปรับตัวเพิ่มขึ้นได้ดีในช่วงครึ่งปีแรก แม้ว่าจะเริ่มต้นไม่ดีนักในช่วงไตรมาส 1 แต่ตลาดหุ้นอินเดียกลับมาเพิ่มขึ้นได้อย่างร้อนแรงในช่วงไตรมาส 2 ด้านตลาดหุ้นอาเซียนที่เคยทำผลตอบแทนได้โดดเด่นเหนือตลาดหุ้นอื่นในปี 2022 กลับมาชะลอตัวลงในช่วงครึ่งแรกของปี 2023 ตามที่เราคาด สวนทางกับตลาดหุ้นเวียดนาม ที่เคยเป็นหนึ่งในตลาดหุ้นที่มีผลการดำเนินงานย่ำแย่ที่สุดแห่งหนึ่งของโลกในปี 2022 ก็กลับมามีผลการดำเนินงานที่โดดเด่นในช่วงครึ่งแรกของปีนี้

มุมมองการลงทุนในตลาดหุ้นกลุ่มประเทศตลาดเกิดใหม่ (Emerging Markets) ในช่วงครึ่งหลังปี 2023

- หุ้นจีน: Neutral หรือ Slightly Positive ระดับราคาถูก นโยบายการเงินผ่อนคลาย มาตรการกระตุ้นเศรษฐกิจขนาดใหญ่จะเป็นปัจจัยกำหนดว่าจะเป็น Neutral หรือ Slightly Positive

- หุ้นเอเชีย: Neutral หรือ Slightly Positive ขึ้นอยู่กับมุมมองการลงทุนในหุ้นจีน แต่มีการกระจายการลงทุนที่มากกว่า ตลาดหุ้นไต้หวัน และเกาหลีใต้ ได้ประโยชน์จากกระแส AI

- หุ้นอินเดีย: Slightly Positive เศรษฐกิจเติบโตสูง เงินเฟ้อชะลอตัว RBI หยุดขึ้นดอกเบี้ย

- หุ้นอาเซียน: Neutral เศรษฐกิจถูกกดดันจากภาคการส่งออก เงินเฟ้อชะลอตัว สนับสนุนการหยุดขึ้นดอกเบี้ย

- หุ้นเวียดนาม: Neutral ตลาดหุ้นปรับตัวขึ้นอย่างร้อนแรงในช่วงครึ่งปีแรก แต่เศรษฐกิจยังมีความเปราะบาง ต้องใช้ความระมัดระวังในการลงทุน เหมาะลงทุนระยะยาว

- หุ้นไทย: Neutral หากสถานการณ์การเมืองไทยมีความชัดเจนมากขึ้นจะช่วยหนุนตลาดหุ้นได้ในระยะสั้น แต่ยังต้องระวังเรื่องนโยบายจากรัฐบาลชุดใหม่ ขณะที่เศรษฐกิจไทยน่าจะยังฟื้นตัวได้ต่อเนื่อง

จีน: จุดเปลี่ยนการลงทุนอยู่ที่มาตรการกระตุ้นเศรษฐกิจขนาดใหญ่จากทางภาครัฐ

ภาพรวมเศรษฐกิจจีนปี 2023 นี้ มีแนวโน้มที่จะเติบโตได้สูงกว่าเป้าหมายที่ทางการตั้งไว้ “ราว ๆ 5%” ได้อย่างไม่ยากนัก ซึ่งเป็นผลจากการที่ทางการจีนกลับมาเปิดประเทศ ยกเลิกการใช้นโยบาย Zero-COVID พร้อมกับผ่อนปรนกฎระเบียบที่เคยควบคุมอุตสาหกรรมต่าง ๆ โดยหันมาให้ความสำคัญกับการเติบโตทางเศรษฐกิจมากขึ้น อย่างไรก็ตาม การฟื้นตัวของเศรษฐกิจจีนกลับไม่ได้ร้อนแรงอย่างที่นักลงทุนคาดหวังไว้ โดยเฉพาะในภาคอสังหาริมทรัพย์ ที่ค่อนข้างมีความสำคัญต่อเศรษฐกิจจีน ก็ยังต้องใช้ระยะเวลาในการฟื้นตัว ขณะที่ภาคการบริโภคที่ทางการจีนหวังว่าจะเป็นส่วนสำคัญต่อการฟื้นตัวของเศรษฐกิจจีนในปีนี้ก็เริ่มส่งสัญญาณอ่อนแรงลงเช่นกัน ไม่นับรวมภาคการผลิต และการส่งออก ที่มีความอ่อนแอ ตามการชะลอตัวของเศรษฐกิจโลก ดังนั้นจึงมีเสียงเรียกร้องไปยังทางการจีนในการออกมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่มากขึ้นเรื่อย ๆ ซึ่งธนาคารกลางจีน (PBoC) ก็ได้เริ่มปรับลดดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจเป็นครั้งแรกนับตั้งแต่เดือน ส.ค. 2022 แม้จะมีขนาดในการปรับลดไม่มากนัก แต่ก็เป็นการส่งสัญญาณว่าทางการจีนพร้อมที่จะใส่มาตรการกระตุ้นเศรษฐกิจเพิ่มเติม หากเศรษฐกิจมีแนวโน้มเติบโตได้ต่ำกว่าเป้าหมายที่ตั้งไว้ ทั้งนี้ มาตรการกระตุ้นเศรษฐกิจขนาดใหญ่จะเป็นปัจจัยสำคัญต่อการลงทุนในตลาดหุ้นจีนในช่วงครึ่งปีหลัง ซึ่งหากมีมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่ออกมาจริง จะเป็นปัจจัยส่งเสริมตลาดหุ้นจีนเป็นอย่างมาก นอกเหนือไปจากปัจจัยพื้นฐานอื่น ๆ ของจีน ที่ค่อนข้างน่าสนใจอยู่แล้ว ทั้งระดับราคาที่ถูกกว่าค่าเฉลี่ยระยะยาวในอดีต นโยบายการเงินและการคลังที่มีแนวโน้มผ่อนคลายมากขึ้น แต่หากยังไม่มีมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่ออกมาให้เห็น ก็มีแนวโน้มที่ตลาดหุ้นจีนจะยังไม่สามารถปรับตัวเพิ่มขึ้นอย่างร้อนแรง เพราะต้องไม่ลืมว่ายังมีปัจจัยเสี่ยงทางด้านภูมิรัฐศาสตร์ ซึ่งอาจรบกวนภาพการลงทุนในตลาดหุ้นจีนได้ตลอดช่วงครึ่งปีหลังนี้

เอเชีย: ขึ้นอยู่กับจีน แต่มีกระแส AI ช่วยเสริม

การที่หุ้นจีนมีสัดส่วนสำคัญในหุ้นเอเชีย โดยในดัชนี MSCI AC Asia ex Japan มีสัดส่วนของหุ้นจีนและฮ่องกงรวมกันประมาณ 40% (ข้อมูลจาก MSCI ณ วันที่ 31 พ.ค. 2566) ส่งผลให้คำแนะนำการลงทุนในหุ้นเอเชียขึ้นอยู่กับหุ้นจีนเป็นสำคัญ กล่าวคือหากทางการจีนมีมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่ออกมาก็จะช่วยผลักดันให้ตลาดหุ้นเอเชียในภาพรวมมีโอกาสปรับตัวเพิ่มขึ้นตามไปด้วย แต่หากไร้ซึ่งมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่จากทางการจีน ก็เป็นการยากที่ตลาดหุ้นเอเชียจะปรับตัวเพิ่มขึ้นอย่างสดใสได้ อย่างไรก็ตามนอกจากมาตรการกระตุ้นเศรษฐกิจจากทางการจีนแล้ว อีกหนึ่งกระแสการลงทุนที่จะช่วยสนับสนุนการลงทุนในหุ้นเอเชียในช่วงครึ่งปีหลังก็คือ กระแสของ “Generative AI” ที่เป็นอีกขั้นของเทคโนโลยี AI และจะเป็นเทรนด์สำคัญสำหรับโลกในอนาคต ทั้งนี้ในห่วงโซ่อุปทานของเทคโนโลยี Generative AI นี้ มีผู้เล่นที่สำคัญมากมาย หนึ่งในนั้นก็คือผู้ผลิตชิพขั้นสูง โดยมีหัวหอกที่สำคัญคือบริษัทผู้ผลิต semiconductor จากไต้หวัน และเกาหลีใต้

อินเดีย: เริ่มต้นไม่ดี แต่ก็มีชัยได้

ตลาดหุ้นอินเดียอาจจะเริ่มต้นปี 2023 ได้ไม่สดใสนัก ส่วนหนึ่งเกิดจากแรงขายทำกำไร หลังจากเป็นตลาดหุ้นที่ให้ผลตอบแทนดีกว่า (outperformed) ตลาดหุ้นอื่น ในปี 2022 ประกอบกับเกิดประเด็นปัญหาของ Adani Group ที่ส่งผลกระทบเชิงลบด้าน sentiment ต่อการลงทุนในตลาดหุ้นอินเดีย แต่หลังจากนั้นตลาดหุ้นอินเดียสามารถฟื้นคืนได้อย่างแข็งแกร่ง สู่การเดินหน้าทำจุดสูงสุดใหม่ โดยมีปัจจัยหนุนที่สำคัญคืออัตราการเติบโตทางเศรษฐกิจที่อยู่ในระดับสูง แม้จะมีแนวโน้มชะลอลงเทียบกับปีก่อน แต่ก็อยู่ในระดับสูงเมื่อเทียบกับประเทศอื่น ๆ ทั่วโลก โดยเศรษฐกิจอินเดียยังอยู่ในทิศทางของการฟื้นตัวจากผลกระทบของการแพร่ระบาดของโควิด-19 โดยมีการบริโภคภายในประเทศเป็นปัจจัยสนับสนุนที่สำคัญ นอกจากนี้เงินเฟ้อที่เคยเป็นปัจจัยกดดันการลงทุนในตลาดหุ้นอินเดีย ก็ได้ชะลอลงกลับมาอยู่ในกรอบเป้าหมายเงินเฟ้อของธนาคารกลางอินเดีย (RBI) ที่ 2%-6% ซึ่งช่วยลดแรงกดดันต่อการขึ้นดอกเบี้ย ดังเห็นได้จากการหยุดขึ้นดอกเบี้ยของ RBI แล้ว โดยนักวิเคราะห์เริ่มมองว่าอินเดียอาจจบรอบการขึ้นดอกเบี้ยไปแล้ว ซึ่งจะเป็นปัจจัยสำคัญที่ผลักดันให้ตลาดหุ้นอินเดียมีแนวโน้มขึ้นต่อในช่วงครึ่งปีหลัง

อาเซียน: ทรง ๆ ยังคงไร้ปัจจัยเด่น

ตลาดหุ้นอาเซียนกลับมาให้ผลตอบแทนที่น้อยกว่า (underperformed) ตลาดหุ้นอื่นในปีนี้ตามที่เราคาด หลังจากที่ outperformed ตลาดหุ้นอื่นในปี 2022 แม้ว่าภาพรวมเศรษฐกิจอาเซียนจะเติบโตได้โดดเด่นกว่าภูมิภาคอื่น แต่ผลบวกจากการเปิดประเทศจากการแพร่ระบาดของโควิด-19 ได้จางหายไป ประกอบกับเศรษฐกิจโลกที่ชะลอตัว ได้กระทบกับภาคการส่งออกของประเทศในอาเซียนไปอย่างมาก อีกทั้งราคาสินค้าโภคภัณฑ์ที่ปรับตัวลงในปีนี้ ก็เป็นอีกหนึ่งปัจจัยที่กระทบต่อเศรษฐกิจในอาเซียนเช่นกัน ในขณะที่นโยบายทางด้านการเงินนั้น หลายประเทศในอาเซียนได้เริ่มหยุดการขึ้นดอกเบี้ยแล้ว ตามตัวเลขเงินเฟ้อที่ชะลอลง โดยเฉพาะเงินเฟ้อทั่วไปที่ชะลอลงตามราคาพลังงานที่อ่อนตัวลงเป็นอย่างมาก อีกทั้งแนวโน้มการใกล้สิ้นสุดรอบการขึ้นดอกเบี้ยของ Fed ก็ช่วยทำให้ค่าเงินของสกุลเงินในอาเซียนมีเสถียรภาพมากขึ้น โดยเฉพาะเมื่อเทียบกับปีที่ผ่านมา จึงเป็นอีกหนึ่งปัจจัยสนับสนุนการหยุดใช้นโยบายทางการเงินที่เข้มงวดของธนาคารกลางในอาเซียน ทั้งนี้จะเห็นได้ว่าปัจจัยจากต่างประเทศมีผลค่อนข้างมากต่อการลงทุนในหุ้นอาเซียน ทั้งแนวโน้มเศรษฐกิจโลก และการฟื้นตัวของเศรษฐกิจจีน รวมถึงแนวทางการดำเนินนโยบายการเงินของ Fed ซึ่งปัจจัยต่าง ๆ ยังมีความไม่ชัดเจนมากนัก จึงแนะนำให้ผู้ที่มีการลงทุนในหุ้นอาเซียนถือครองการลงทุนเพื่อรอดูสถานการณ์ต่อไปก่อน

เวียดนาม: รัฐบาลเน้นกระตุ้นเศรษฐกิจ ช่วยติดปีกให้ตลาดหุ้น

ตลาดหุ้นเวียดนามฟื้นตัวได้อย่างโดดเด่นในช่วงครึ่งปีแรก แม้ว่าภาพรวมเศรษฐกิจจะมีความอ่อนแอจากภาคการส่งออก ตามการชะลอตัวของเศรษฐกิจโลก และภาคอสังหาริมทรัพย์ ที่เผชิญปัญหาทางด้านสภาพคล่อง หลังทางการคุมเข้มการทุจริต เข้าตรวจสอบธุรกรรมการออกหุ้นกู้อย่างเข้มงวด อย่างไรก็ตาม ความเอาจริงเอาจังในการกระตุ้นเศรษฐกิจของรัฐบาลเวียดนามในปีนี้ ทั้งการปรับลดดอกเบี้ย และการปรับลดภาษีมูลค่าเพิ่ม (VAT) รวมถึงมาตรการอื่น ๆ เพื่อกระตุ้นการบริโภคภายในประเทศ ได้ช่วยสนับสนุนให้ตลาดหุ้นเวียดนามฟื้นตัวจากการปรับตัวลงอย่างรุนแรงในปีก่อนได้ ทั้งนี้การที่ตลาดหุ้นเวียดนามปรับตัวเพิ่มขึ้นมาอย่างร้อนแรงบนพื้นฐานเศรษฐกิจที่ยังไม่แข็งแกร่งมากนัก ทำให้ต้องมีความระมัดระวังในการลงทุนมากขึ้น โดยเรามีมุมมองเป็นกลางต่อการลงทุนในหุ้นเวียดนาม และยังคงมุมมองว่าการลงทุนในตลาดหุ้นเวียดนามที่เป็นตลาดหุ้นชายขอบ (Frontier Markets) เหมาะสำหรับการลงทุนระยะยาว สำหรับผู้ที่รับความเสี่ยงได้สูงเท่านั้น

มุมมองการลงทุนในตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่ (Emerging Markets) ครึ่งหลังปี 2023

- ตราสารหนี้ EM: Slightly Positive ระมัดระวังความเสี่ยงทางด้านเครดิต ผลตอบแทนเทียบกับความเสี่ยงขาดความน่าสนใจเมื่อเทียบกับการลงทุนในสินทรัพย์อื่น

พื้นฐานการลงทุนในตราสารหนี้ EM มีความน่าสนใจเพิ่มขึ้นเป็นอย่างมาก โดยเฉพาะเมื่อเปรียบเทียบกับปีก่อน ทั้งจากอัตราเงินเฟ้อของประเทศใน EM ที่อยู่ในทิศทางที่ชะลอตัวลง ค่าเงินของประเทศ EM ที่มีเสถียรภาพมากขึ้น อันนำมาซึ่งการหยุด หรือใกล้สิ้นสุดรอบการปรับขึ้นดอกเบี้ยของประเทศใน EM ขณะที่การเติบโตทางเศรษฐกิจนั้นมีความหลากหลายแตกต่างกันไปในแต่ละประเทศ โดยในจีนที่ค่อนข้างมีความสำคัญต่อการลงทุนใน EM เศรษฐกิจภาพรวมมีแนวโน้มขยายตัวสูงขึ้นจากปีก่อน แต่ก็เริ่มส่งสัญญาณอ่อนแอต่อการฟื้นตัวในระยะหลัง และยังคงได้ยินข่าวการผิดนัดชำระหนี้ของบริษัทในจีน โดยเฉพาะบริษัทในอุตสาหกรรมอสังหาริมทรัพย์ ออกมาอยู่เป็นระยะ อีกทั้งเศรษฐกิจโลกที่ชะลอตัวลง และมีความกังวลถึงการเกิดภาวะเศรษฐกิจถดถอยในบางประเทศ ทำให้การลงทุนในตราสารหนี้จะต้องเน้นการลงทุนที่มีคุณภาพมากขึ้น ดังนั้นจึงแนะนำให้ระมัดระวังในการลงทุนในตราสารหนี้ EM โดยผู้ที่ต้องการลงทุนในตราสารหนี้ อาจพิจารณาเลือกลงทุนในตราสารหนี้ DM หรือหากรับความเสี่ยงได้มากขึ้น ก็อาจพิจารณาเลือกลงทุนในหุ้น ที่โดยรวมแล้วมีผลตอบแทนและความเสี่ยงอยู่ในระดับที่น่าสนใจมากกว่า

3. สรุปภาพการลงทุนในตลาดหุ้นไทย และตราสารหนี้ไทย

ด้านตลาดหุ้นไทยในช่วงครึ่งปีแรกของปี 2023 ถือว่าทำผลตอบแทนได้ underperform เมื่อเทียบกับตลาดหุ้นในหลายๆ ประเทศ โดยตลาดหุ้นบ้านเราได้รับปัจจัยกดดันจากการประกาศงบของบริษัทจดทะเบียนที่ออกมาน่าผิดหวัง อีกทั้งประเด็นทางการเมืองยังมีความไม่แน่นอนสูง รวมไปถึงนโยบายจากพรรคก้าวไกล ซึ่งเป็นพรรคที่ได้คะแนนเสียงข้างมาก ส่วนใหญ่มีนโยบายที่กระทบถึงบริษัทจดทะเบียน อย่างเช่น การขึ้นค่าแรงขั้นต่ำ การลดค่าไฟฟ้า และยังมีนโยบายการขึ้นภาษีนิติบุคคล อย่างไรก็ตามการใช้นโยบายดังกล่าวอาจจะไม่ได้เกิดขึ้นจริงเพียงทั้งหมด ซึ่งต้องรอติดตามว่าการจัดตั้งรัฐบาลชุดใหม่นั้นจะออกมาหน้าตาเป็นอย่างไร ซึ่งนับตั้งแต่การเลือกตั้งจนถึงสิ้นสุดในเดือน มิ.ย. 2023 ก็ยังไม่เห็นความชัดเจนทางด้านการเมือง ตลาดหุ้นจึงได้รับแรงกดดันอย่างต่อเนื่อง ด้านเศรษฐกิจไทยการท่องเที่ยวฟื้นตัวขึ้นมาจริง แต่ก็ยังไม่มากเท่ากับที่ประเมินไว้ อีกทั้งตัวเลขการส่งออกยังชะลอตัวซึ่งเป็นไปในทิศทางเดียวกับเศรษฐกิจในประเทศเพื่อนบ้าน ส่งผลให้นักเศรษฐศาสตร์ และธนาคารแห่งประเทศไทยยังมอง GDP 2023 ของประเทศไทยที่ประมาณ 3.6% -3.7%

ในช่วงครึ่งปีหลังภาคการส่งออกไทยมีโอกาสฟื้นตัวได้ดีกว่าช่วงครึ่งปีแรก จากกิจกรรมทางเศรษฐกิจโลกที่เริ่มขยายตัวดีขึ้น อีกทั้งจำนวนนักท่องเที่ยวต่างชาติน่าจะยังฟื้นตัวได้อย่างต่อเนื่อง โดยเฉพาะในช่วงไตรมาส 4 และจำนวนนักท่องเที่ยวจีน ซึ่ง 2 ปัจจัยดังกล่าวน่าจะช่วยหนุนให้ภาพเศรษฐกิจไทยยังโตได้ดี ขณะที่เงินเฟ้อไทยชะลอตัวลงอย่างชัดเจน รวมทั้งหนี้ภาคครัวเรือนที่อยู่ในระดับสูง จะช่วยลดแรงกดดันให้ธนาคารแห่งประเทศไทย (BOT) ไม่จำเป็นต้องขึ้นอัตราดอกเบี้ยนโยบาย และจะทำให้อัตราดอกเบี้ยนโยบายที่ระดับปัจจุบันที่ 2% อาจจะเป็นระดับสูงสุดแล้วในวัฏจักรการขึ้นอัตราดอกเบี้ยรอบนี้ อย่างไรก็ตาม BOT ยังคงมีความระมัดระวังแรงผลักดันด้านเงินเฟ้อจากฝั่งอุปสงค์ (Demand) ต่อไปในช่วงครึ่งปีหลัง

ด้านตลาดหุ้นไทยคาดว่าปัจจัยการจัดตั้งรัฐบาลน่าจะเริ่มชัดเจนตั้งแต่ช่วงต้นเดือน ส.ค. แต่นโยบายต่างๆ ภายใต้รัฐบาลใหม่น่าจะทำให้นักลงทุนยังมีความระมัดระวังการซื้อขายมากขึ้น อีกทั้งปัญหาเรื่องความเชื่อมั่นของนักลงทุนกับตลาดหุ้นไทย ที่ลดลงไปอย่างมากจากมูลค่าการซื้อขายรายวัน ที่หดหายไปอย่างมีนัยสำคัญ เหลือเพียง 30,000 – 50,000 ล้านบาทต่อวันเท่านั้น ซึ่งทำให้สรุปรวมได้ว่าหากมีการจัดตั้งรัฐบาลเสร็จสิ้นแล้ว ตลาดหุ้นไทยน่าจะตอบรับเชิงบวกในระยะสั้น แต่คงปรับตัวขึ้นไปได้ไม่มากเนื่องจากนักลงทุนยังคงจับตาประเด็นนโยบายต่างๆ ขณะที่นักลงทุนต่างชาติน่าจะเริ่มกลับมาซื้อสุทธิได้ในช่วงครึ่งปีหลัง ด้านผลประกอบการของบริษัทจดทะเบียน ต้องระมัดระวังเรื่องการตั้งสำรองของธนาคารพาณิชย์ซึ่งอาจเป็นแรงกดดันต่อกำไรของตลาดหุ้นไทย หลังจากที่มีประเด็น STARK และต้องติดตามว่าบริษัทอื่นๆ จะมีประเด็นอะไรเพิ่มเติมมาอีกหรือไม่ อย่างไรก็ตาม ตลาดหุ้นไทยมักมีทิศทางเดียวกับเทรนด์การส่งออกของไทย หากตัวเลขการส่งออกของไทยฟื้นตัวขึ้นมาได้จริง อาจจะส่งผลดีต่อตลาดหุ้นไทย และกำไรต่อหุ้น (EPS) มีโอกาสที่จะปรับประมาณการเพิ่มขึ้นได้ เนื่องจากน้ำหนักหุ้นไทยส่วนใหญ่จะอยู่ในหมวดเศรษฐกิจแบบดั้งเดิม (Old Economies) ทำให้เราจึงปรับมุมมองหุ้นไทยเป็น Neutral ในช่วงครึ่งปีหลังของปี 2023

สำหรับตราสารหนี้ไทย เรามีมุมมองเป็น Slightly Positive โดยเฉพาะตราสารหนี้ที่มี Duration กลางถึงยาว จากการคาดการณ์ที่ว่าอัตราดอกเบี้ยนโยบายเริ่มทรงตัวและจะทำให้อัตราดอกเบี้ยระยะสั้นไม่ปรับตัวขึ้นแรง ขณะที่อัตราดอกเบี้ยระยะกลางถึงยาวมีแนวโน้มปรับตัวลดลงตามทิศทางของเงินเฟ้อ ซึ่งจะทำให้ Yield Curve ไทยจะมีลักษณะแบนราบมากขึ้น ส่งผลให้ราคาของตราสารหนี้ไทยระยะกลางถึงยาวมีโอกาสปรับตัวขึ้น

มุมมองการลงทุนทางเลือก (Alternative Investments) ในช่วงครึ่งหลังปี 2023

- REITs ไทยและสิงคโปร์: Slightly Positive อัตราดอกเบี้ยยังคงอยู่ในระดับสูง อุปสงค์ยังคงอ่อนแอ โดยเฉพาะจากประเทศจีน ต้องใช้ระยะเวลาในการฟื้นตัว

- ทองคำ: Neutral ภาวะตลาดที่ค่อนไปทาง Risk On ทำให้การลงทุนในทองคำน่าสนใจน้อยลง

- น้ำมัน: Neutral ความต้องการใช้น้ำมันมีแนวโน้มลดลง การลดปริมาณการผลิตไม่ช่วย

ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) ไทยและสิงคโปร์

ปี 2023 อาจไม่ใช่ปีที่ดีนักสำหรับการลงทุนใน REITs ไทยและสิงคโปร์ โดย REITs ไทย ได้ปรับตัวลงในทิศทางเดียวกับตลาดหุ้นไทย ส่วน REITs สิงคโปร์ ก็เจอแรงกดดันจากเงินเฟ้อที่อยู่ในระดับสูง ส่งผลให้ติดลบเช่นเดียวกัน แม้จะลดลงในอัตราที่น้อยกว่า REITs ไทยก็ตาม ขณะที่การเปิดประเทศของจีนตั้งแต่ต้นปีที่เคยเป็นความหวังว่าจะเป็นจุดเปลี่ยนสำคัญที่ทำให้ REITs พลิกฟื้นกลับมา กลับไม่สามารถเป็นแรงส่งให้กับการลงทุนกลุ่มนี้ได้ แม้กระทั่งภาคอสังหาริมทรัพย์ในประเทศจีนเองก็มีการฟื้นตัวที่ค่อนข้างช้า ทำให้เป็นการยากที่จะคาดหวังว่าจะมีกำลังซื้อจากคนจีนมาช่วยผลักดันการลงทุนใน REITs ไทยและสิงคโปร์ในปีนี้ ขณะที่การเปลี่ยนแปลงทางด้านพฤติกรรมก็เป็นอีกสิ่งหนึ่งที่จะต้องจับตาสำหรับการลงทุนในสินทรัพย์กลุ่มนี้ในอนาคต เช่น REITs ในกลุ่มอาคารสำนักงาน อาจได้รับผลกระทบจากพฤติกรรมการทำงานที่บ้านหรือนอกสถานที่ ซึ่งจะส่งผลให้ความต้องการใช้อาคารสำนักงานลดลง ขณะที่จำนวนอุปทานของอาคารสำนักงานในไทยกลับปรับตัวเพิ่มสูงขึ้นในช่วงที่ผ่านมา ทำให้อัตราการเช่า หรือการปรับราคาค่าเช่าสำนักงานไม่อาจทำได้อย่างที่ประมาณการณ์ไว้ เป็นต้น ส่วนแรงกดดันจากอัตราดอกเบี้ยนั้น แม้เราจะคาดว่าอัตราดอกเบี้ยนโยบายของไทยได้ถึงจุดสูงสุดแล้วตามอัตราเงินเฟ้อที่ชะลอลงอย่างรุนแรง รวมถึงเงินเฟ้อของสิงคโปร์ก็มีแนวโน้มลดลงเช่นกัน ซึ่งจะช่วยลดแรงกดดันในการดำเนินนโยบายการเงินที่เข้มงวดของธนาคารกลางไทยและสิงคโปร์ แต่อัตราดอกเบี้ยที่ยังคงอยู่ในระดับสูงจะยังคงเป็นแรงกดดันต่อการลงทุนในสินทรัพย์กลุ่มนี้อยู่ จึงให้คำแนะนำ Slightly Negative ต่อการลงทุนใน REITs ไทยและสิงคโปร์ ในช่วงครึ่งหลังของปี 2023

ในส่วนของทองคำ เราให้คำแนะนำการลงทุนเป็น Neutral เนื่องจากเรายังมองทองคำเป็นสินทรัพย์เพื่อกระจายความเสี่ยงการลงทุน โดยราคาทองคำอาจจะปรับตัวขึ้นได้ไม่มาก หากนักลงทุนอยู่ในสถานะ Risk-On เงินทุนน่าจะไหลเข้าสู่สินทรัพย์เสี่ยงมากกว่า ประกอบกับในเชิง Technical ราคาทองคำได้สูญเสียโมเมนตั้มขาขึ้น และทำให้ Downside Risk เปิดไปที่บริเวณ 1,650 ดอลลาร์สหรัฐ แต่ประเด็นความขัดแย้งทางภูมิรัฐศาสตร์ ยังถือเป็น Upside Risk สำหรับราคาทองคำอยู่

สำหรับน้ำมันดิบ เราคงมุมมองที่ Neutral แม้ราคาน้ำมันดิบในตลาดโลกได้ปรับตัวลงมามาก แต่โอกาสที่ราคาจะฟื้นตัวแรงเป็นไปได้ยากเช่นกัน เนื่องจากความต้องการใช้น้ำมันทั่วโลกไม่ฟื้นตัวโดยเฉพาะความต้องการจากจีน ขณะที่การลดกำลังการผลิตของกลุ่ม OPEC+ นั้นไม่สามารถช่วยหักล้างความต้องการที่ลดลงได้

ทีมกลยุทธ์การลงทุน ttb

กรกฎาคม 2023

หากสนใจปรึกษาเพิ่มเติมสามารถติดต่อได้ที่ ttb investment line โทร. 1428 กด # 4 ทุกวันจันทร์ - ศุกร์ ตั้งแต่เวลา 09:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร) หรือเข้ามาปรึกษา และรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา

หมายเหตุ:

- ข้อมูล บทความ บทวิเคราะห์และการคาดหมาย รวมทั้งการแสดงความคิดเห็นทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ ทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ดีที่สุด ที่ได้รับมาและพิจารณาแล้วเห็นว่าน่าเชื่อถือ แต่ทั้งนี้ไม่อาจรับรองความถูกต้อง ความสมบูรณ์แท้จริงของข้อมูลดังกล่าว ความเห็นที่แสดงไว้ในรายงานฉบับนี้ได้มาจากการพิจารณาโดยเหมาะสมและรอบคอบแล้ว และอาจเปลี่ยนแปลงได้โดยไม่จำเป็นต้องแจ้งล่วงหน้าแต่อย่างใด รายงานฉบับนี้ไม่ถือว่าเป็นคำเสนอหรือคำชี้ชวนให้ซื้อหรือขายหลักทรัพย์และจัดทำขึ้นเป็นการเฉพาะเพื่อประโยชน์แก่บุคคลที่เกี่ยวข้องกับบริษัทเท่านั้น ธนาคารทหารไทยธนชาต จำกัด (มหาชน) ไม่ต้องรับผิดชอบต่อความเสียหายใด ๆ ที่เกิดขึ้นโดยตรงหรือเป็นผลจากการใช้เนื้อหาหรือรายงานฉบับนี้ การนำไปซึ่งข้อมูล บทความ บทวิเคราะห์ และการคาดหมาย ทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ เป็นการนำไปใช้โดยผู้ใช้ยอมรับความเสี่ยงและเป็นดุลยพินิจของผู้ใช้แต่เพียงผู้เดียว

- การลงทุนในหน่วยลงทุนมิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน /ผลการดำเนินงานในอดีต/ ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุนมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต /ผู้ลงทุนควรทำความเข้าใจลักษณะของสินค้า เงื่อนไข ผลตอบแทนและความเสี่ยง ก่อนตัดสินใจลงทุน / กองทุนรวมที่ลงทุนในต่างประเทศและไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจขาดทุนหรือได้กำไรจากอัตราแลกเปลี่ยนหรืออาจได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยง และผลการดำเนินงานของกองทุนก่อนตัดสินใจลงทุน /ผู้ลงทุนสามารถรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา หรือ ttb Investment Line โทร. 1428 กด # 4 ทุกวันจันทร์ – ศุกร์ เวลา 9:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร)