ภาพรวมการลงทุนในปี 2023

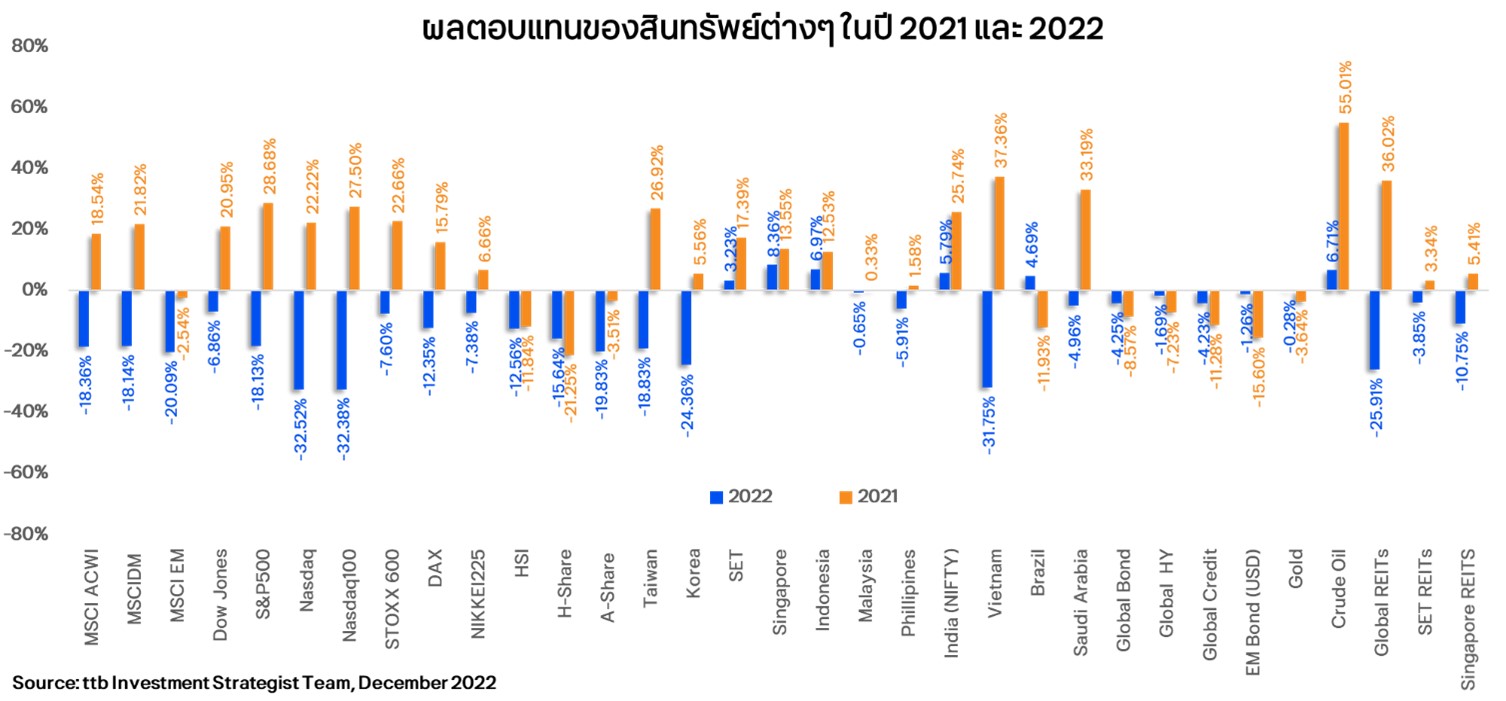

ในปี 2022 ที่ผ่านมาได้สร้างความทุกข์ระทมให้กับนักลงทุนหลายท่าน ตลาดหุ้นต่างๆ พากันปรับตัวลงแทบทั้งโลกจากความกังวลเรื่อง “เงินเฟ้อสูง” อันนำไปสู่ “การเร่งขึ้นดอกเบี้ยของธนาคารกลาง” และตามมาด้วย “ภาวะเศรษฐกิจถดถอยรุนแรง” 3 ถ้อยคำแห่งความหวาดกลัวนี้ทำให้สินทรัพย์ต่างๆ เกิดความผันผวนเป็นอย่างมาก แม้กระทั่งสินทรัพย์ปลอดภัยอย่างพันธบัตรรัฐบาลยังให้ผลตอบแทนที่ติดลบในปี 2022 จนทำให้นักลงทุนหลายท่านไม่กล้ากลับเข้ามาลงทุนในตลาดการเงินกันเลยทีเดียว เพราะไม่รู้ว่าเมื่อใด 3 ถ้อยคำดังกล่าวจะหายไปจากตลาด

Key Takeaway

- เรามองว่าปี 2023 ทั้งตลาดหุ้นและตลาดพันธบัตรมีแนวโน้มฟื้นตัวจากปัจจัยบวกหลักทั้ง 3 ได้แก่

- เงินเฟ้อทั่วโลก มีแนวโน้มลดลงต่อเนื่อง จากราคาพลังงานทั้งราคาน้ำมันดิบและราคาก๊าซธรรมชาติที่ปรับตัวลงและยากที่จะกลับไปอยู่ในระดับสูง ประกอบกับปัญหา Supply Chain ที่บรรเทาลงต่อเนื่อง

- ดอกเบี้ยเริ่มหยุดขึ้น ตรงข้ามกับปีก่อน จากเงินเฟ้อที่มีแนวโน้มลดลง ทำให้เรามองว่าธนาคารกลางที่สำคัญโดยเฉพาะ Fed จะเริ่มหยุดขึ้นดอกเบี้ยในช่วงไตรมาสแรกของปี เพราะอัตราดอกเบี้ยที่แท้จริงจะกลับมาเป็นบวกอีกครั้ง

- ภาวะเศรษฐกิจถดถอยรุนแรง ยากที่จะเกิดขึ้น เพราะเมื่อเงินเฟ้อเริ่มลดลงและธนาคารกลางหยุดขึ้นดอกเบี้ย จะส่งผลให้กำลังซื้อของผู้บริโภคกลับมาและเป็นผลดีต่อระบบเศรษฐกิจ นอกจากนี้ เศรษฐกิจโลกยังมีปัจจัยบวกเสริมจากการที่จีนกลับมาเปิดประเทศอีกด้วย

อย่างไรก็ตาม ทุกท่านไม่ต้องเป็นกังวล เพราะเรามองว่าราคาสินทรัพย์เสี่ยงโดยเฉพาะ”หุ้น” มีโอกาสที่จะฟื้นตัวในปี 2023 นี้ นั่นเป็นเพราะ 3 ถ้อยคำแห่งความหวาดกลัวจะทยอยมลายหายไปตั้งแต่ช่วงครึ่งแรกของปีนั่นเอง นอกจากนี้ ตลาดการเงินโลกยังมีปัจจัยบวกอื่นๆ มาสนับสนุนอีกด้วย ซึ่งเราสามารถสรุปปัจจัยบวกสำคัญที่จะทำให้ตลาดหุ้นกลับมาผงาดอีกครั้งได้ ดังนี้

- “เงินเฟ้อทั่วโลก มีแนวโน้มลดลงต่อเนื่อง” รากฐานของความหวาดกลัวในตลาดมาจากประเด็นเรื่องอัตราเงินเฟ้อทั่วโลกที่สูงขึ้นอย่างรวดเร็วโดยเฉพาะในประเทศหลัก อันเนื่องมาจากการลดดอกเบี้ยและการออกมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่ในช่วงปี 2020 – 2021 รวมทั้งการเกิดความขัดแย้งระหว่างประเทศของรัสเซียและยูเครน จนทำให้กำลังซื้อของผู้บริโภคลดลงและอาจนำไปสู่การปรับตัวลงของผลกำไรบริษัทในตลาดหุ้นได้ แต่ทั้งนี้ เราเห็นสัญญาณที่เงินเฟ้อได้ผ่านจุดสูงสุดไปแล้ว และยังมีแนวโน้มลดลงต่อเนื่องในปี 2023 จากราคาน้ำมันดิบที่ปรับตัวลงมาสู่ระดับก่อนหน้าการรุกรานยูเครนของรัสเซีย แม้กระทั่งในยุโรปเองราคาก๊าซธรรมชาติก็ได้ปรับตัวลงมาสู่ระดับปกติแล้วเช่นกัน ส่วนปัจจัยที่ส่งผลให้เงินเฟ้อพื้นฐานของสหรัฐฯ สูงขึ้นอย่างราคารถยนต์มือสองได้ปรับตัวลงมามาก จากปัญหาเรื่อง Supply Chain ที่บรรเทาลง รวมทั้งค่าเช่าที่อยู่อาศัยเองก็มีแนวโน้มปรับตัวลงเช่นกันตามการปรับตัวลงของอัตราดอกเบี้ยที่อยู่อาศัย ดังนั้น ความหวาดกลัวเรื่องเงินเฟ้อจะยังอยู่ในตลาดต่อไปได้อย่างไร ในที่สุดความเชื่อมั่นของผู้บริโภคจะกลับมาอีกครั้งและส่งผลดีต่อตลาด

- “ดอกเบี้ยเริ่มหยุดขึ้น ตรงข้ามกับปีก่อน” การเร่งขึ้นดอกเบี้ยของธนาคารกลางที่สำคัญโดยเฉพาะธนาคารกลางสหรัฐฯ (Fed) คืออีกหนึ่งปัจจัยที่ก่อให้เกิดแรงขายในตลาดหุ้นแทบทั่วโลกเพราะส่งผลทางลบต่อ Valuation ของตลาดหุ้นโดยตรง และยังทำให้นักลงทุนกังวลถึงผลกระทบทางลบจากการขึ้นดอกเบี้ยที่มีต่อภาวะเศรษฐกิจและผลกำไรของบริษัท ดังนั้น การที่ตลาดหุ้นจะกลับมาฟื้นตัวได้ “ดอกเบี้ย” จึงต้องหยุดขึ้นเป็นอย่างน้อย คำถามคือ แล้วเมื่อไหร่ Fed จะหยุดขึ้นดอกเบี้ย? ซึ่งเราได้มีคำตอบให้กับทุกท่านว่า “Fed มีโอกาสหยุดขึ้นดอกเบี้ยที่ระดับ 5% ถึง 5.25% หลังจากการประชุมในเดือน มี.ค. 23” โดยไม่จำเป็นว่าอัตราการว่างงานจะต้องเพิ่มขึ้นมาก เนื่องจากที่ระดับดังกล่าวจะส่งผลให้ “อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นบวก” ซึ่งในมุมมองของเราคือผลต่างระหว่าง Fed Fund Rate หักด้วย ตัวเลข Core PCE ซึ่งเป็นมาตรวัดเงินเฟ้อที่ Fed ใช้ในการตัดสินใจการดำเนินนโยบายการเงิน และ ณ ปัจจุบันนี้ Core PCE ปรับตัวลงมาต่ำกว่าระดับ 5% แล้ว นั่นหมายความว่า หาก Fed ขึ้นดอกเบี้ยอีกเพียง 50 ถึง 75 bps ดอกเบี้ยที่แท้จริงก็จะกลับมาเป็นบวกตามที่เราคาด และเมื่อ Fed หยุดขึ้นดอกเบี้ย จะเป็นหนึ่งในปัจจัยบวกที่สำคัญที่สุดต่อตลาดหุ้น และจะทำให้ความหวาดกลัวเรื่องดอกเบี้ยถึงจุดจบ

- “ภาวะเศรษฐกิจถดถอยรุนแรง ยากที่จะเกิดขึ้น” คำว่า “เศรษฐกิจถดถอย” เป็นถ้อยคำที่ฝังลงไปในใจของนักลงทุนแทบทั่วโลกว่า มันจะต้องเกิดขึ้น และจะตามมาด้วยการปรับตัวลงอย่างรุนแรงของตลาดหุ้น แต่สิ่งที่เราต้องวิเคราะห์คือ “ภาวะเศรษฐกิจถดถอย จะเกิดขึ้นจริงหรือไม่” ซึ่งตามสมมุติฐานของเราคือ “ไม่เกิดขึ้น” หรือ “เกิดขึ้นแต่ไม่รุนแรง และไม่ยาวนาน” แต่เราจะไม่เห็นภาพ “เศรษฐกิจถดถอยอย่างรุนแรงเป็นแน่” ทุกท่านลองนึกภาพตามเราว่า ต้นเหตุของการเกิดภาวะเศรษฐกิจถดถอยรุนแรงคือ เงินเฟ้อสูงและทำให้ Fed เร่งขึ้นดอกเบี้ยไม่มีที่สิ้นสุด แต่ถ้าเงินเฟ้อกลับมาลงและ Fed หยุดขึ้นดอกเบี้ยแล้ว ภาวะเศรษฐกิจถดถอยรุนแรงจะเกิดขึ้นได้อย่างไร นอกจากนี้ ทุกท่านทราบกันแล้วว่า จีนทนไม่ไหวจนต้องกลับมาเปิดประเทศตั้งแต่วันที่ 8 ม.ค. 23 นี้ ซึ่งการที่จีนเปิดประเทศ ย่อมส่งผลทางบวกต่อภาวะเศรษฐกิจทั่วโลกในระยะกลางถึงยาวอีกด้วย ดังนั้น เราจึงอยากให้ทุกท่านหลุดพ้นจากคำว่า “เศรษฐกิจถดถอย” และกลับเข้ามาลงทุนกันต่อ

แต่ทั้งนี้ ใช่ว่าตลาดการเงินโลกจะไม่มีปัจจัยเสี่ยงอยู่เลย เรามองว่าความผันผวนของตลาด Cryptocurrency อันเนื่องมาจากการล่มสลายของบริษัท FTX ยังคงอยู่ และอาจมีผู้ให้บริการ Platform ซื้อขาย Cryptocurrency อื่นๆ ยื่นล้มละลายตามมาได้ หากเกิดขึ้นย่อมส่งผลให้บรรยากาศการลงทุนในสินทรัพย์เสี่ยงถดถอยลง นอกจากนี้ แม้ว่า Fed อาจจะเริ่มหยุดขึ้นดอกเบี้ยในช่วงไตรมาสแรกของปี แต่ธนาคารกลางที่สำคัญอื่นๆ อย่างเช่นในฝั่งยุโรป อาจใช้เวลาอีกสักพักถึงจะหยุดขึ้นดอกเบี้ย จึงอาจทำให้บรรยากาศการลงทุนถดถอยลงบ้างในบางจังหวะได้ อย่างไรก็ตาม เรามองว่าปัจจัยลบดังกล่าวจะเกิดขึ้นเพียงชั่วขณะ ขณะที่ปัจจัยบวกทั้ง 3 ที่กล่าวข้างต้นมีน้ำหนักมากกว่า ดังนั้น ในปี 2023 เราจึงมุมมองที่ดีต่อการลงทุนในตลาดหุ้นมากขึ้นทั้งในฝั่งของตลาดหุ้นพัฒนาแล้ว (Developed Market : DM) และตลาดหุ้นเกิดใหม่ (Emerging Market : EM) ส่วนตลาดพันธบัตร เรายังมีมุมมองที่เป็นบวกต่อพันธบัตรรัฐบาลระยะยาวและการลงทุนในตราสารประเภท High Yield (HY) ของฝั่ง DM ขณะที่เรามีมุมมองที่เป็นกลางต่อการลงทุนในทองคำ โดยเราสรุปมุมมองการลงทุนในแต่ละสินทรัพย์ประจำปี 2023 ได้ตามตาราง ดังนี้

มุมมองการลงทุนในสินทรัพย์ต่างๆ ประจำปี 2023

| Asset Class | Underweight | Slightly Underweight |

Neutral | Slightly Overweight |

Overweight | Recommended Fund |

|---|---|---|---|---|---|---|

| Equity | |

|

|

|

|

|

| US (Growth Stock) | |

|

|

|

ES-USTECH | |

| US (Cyclical Stock) | |

|

|

|

KT-FINANCE, TMB-ES-CHILL |

|

| Europe | |

|

|

|

ONE-EUROEQ | |

| Japan | |

|

(ครึ่งปีหลัง) |

(ครึ่งปีแรก) |

|

TMBJPNAE |

| Asia ex. Japan | |

|

(ครึ่งปีแรก) |

(ครึ่งปีหลัง) |

|

|

| ASEAN | |

|

|

|

|

|

| China | |

|

|

|

UCI | |

| India | |

|

(ครึ่งปีหลัง) |

(ครึ่งปีแรก) |

|

TMBINDAE |

| Thailand | |

|

(ครึ่งปีหลัง) |

(ครึ่งปีแรก) |

|

TSF |

| Vietnam | |

|

(ลงทุนระยะยาว) |

|

|

|

| Fixed Income | |

|

|

|

|

|

| Global Sovereign Bond | |

|

|

|

TMBGF | |

| DM IG and HY | |

|

|

|

KT-CSBOND, TMB-ES-GSBOND, TMBGINCOME |

|

| EM Fixed Income | |

|

|

|

|

|

| Thai Fixed Income | |

|

|

(ตราสารระยะยาว) |

|

KFAFIX-A |

| Money Market | |

|

|

|

|

|

| Alternatives | |

|

|

|

|

|

| Crude Oil | |

|

(ครึ่งปีแรก) |

(ครึ่งปีหลัง) |

|

|

| Gold | |

|

|

|

|

|

| TH&SG REIT | |

|

(ครึ่งปีแรก) |

(ครึ่งปีหลัง) |

|

|

Source: ttb Investment Strategist, December 2023

มุมมองและกลยุทธ์การลงทุน

1. ตลาดหุ้น Developed Market

Key Takeaway

- Slightly Overweight หุ้น DM เศรษฐกิจฝั่ง DM ไม่ได้แย่อย่างที่ตลาดคาด และการที่ธนาคารกลางอย่าง Fed หยุดขึ้นดอกเบี้ย จะช่วยให้เศรษฐกิจฝั่ง DM พ้นจากภาวะถดถอยรุนแรงได้

- Overweight หุ้นกลุ่ม Growth สหรัฐฯ โดยเฉพาะกลุ่ม Information Technology เนื่องจากยังมีปัจจัยพื้นฐานดี แต่ราคาปรับตัวลงมามาก ค่าเงินดอลลาร์ที่อ่อนค่าจะช่วยให้ผลกำไรดีขึ้นอีกทางหนึ่ง

- Slightly Overweight หุ้นยุโรป ตลาดกังวลเรื่องภาวะเศรษฐกิจถดถอยในยุโรปมากเกินไป ขณะที่ราคาก๊าซธรรมชาติปรับตัวลงมาสู่ระดับปกติแล้ว และตัวเลขเศรษฐกิจยุโรปเริ่มกลับมาฟื้นตัว

- Slightly Overweight หุ้นญี่ปุ่น (ครึ่งปีแรก) เศรษฐกิจยังเติบโตได้จากการเปิดประเทศ ประกอบกับธนาคารกลางญี่ปุ่น (BOJ) ยังคงดอกเบี้ยไว้ในระดับต่ำเพื่อกระตุ้นเศรษฐกิจ

การลงทุนในตลาดหุ้นฝั่ง DM ดูเหมือนยังเป็นที่เคลือบแคลงใจแก่นักลงทุนในตลาด เพราะนักลงทุนยังยึดติดกับ “3 ถ้อยคำแห่งความหวาดกลัว” จากในปี 2022 ในขณะที่ฝั่ง EM มีปัจจัยบวกจากการที่จีนส่งสัญญาณเปิดประเทศเร็วกว่าที่คาด จึงส่งผลให้หลายสำนักมองว่าปี 2023 อาจเป็นปีทองของตลาดหุ้นฝั่ง EM อีกครั้ง และมองว่าตลาดหุ้นฝั่ง EM จะกลับมาน่าสนใจกว่าตลาดหุ้นฝั่ง DM แต่มันจะเป็นเช่นนั้นจริงหรือ?

ในมุมมองของเรา เราไม่ปฏิเสธว่าตลาดหุ้นฝั่ง EM นั้น “ดูดีขึ้น” ขณะที่ตลาดหุ้นฝั่ง DM นั้นเรายังมองว่า “ดีไม่แพ้กัน” สาเหตุหลักเป็นเพราะการปรับตัวลงของตลาดหุ้นฝั่ง DM โดยเฉพาะในสหรัฐฯ และยุโรปสำหรับปีที่ผ่านมานั้นส่วนใหญ่มาจาก “ความกังวล” มากกว่า “ความเป็นจริง” ที่เกิดขึ้น ดังเช่น ในช่วงกลางปี 2022 ตลาดหุ้นสหรัฐฯ และยุโรปปรับตัวลงมาก เนื่องจากในช่วงนั้นตลาดยังไม่มีความชัดเจนในหลายๆ ด้าน ทั้งในเรื่องที่ว่า เงินเฟ้อจะปรับตัวลงหรือไม่ Fed จะขึ้นดอกเบี้ยถึงเมื่อไหร่ และภาวะเศรษฐกิจถดถอยจะเกิดขึ้นรุนแรงมากแค่ไหน ซึ่งที่ผ่านมามีบางสำนักมองว่าเศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยตั้งแต่ปี 2022 แต่สุดท้ายแล้วก็ยังไม่เกิด ขณะที่ในปี 2023 นี้ เรามองว่าทุกอย่างมีความชัดเจนมากขึ้นแล้ว นอกจากนี้ ในด้านการเติบโตทางเศรษฐกิจนั้น เรามองว่าเศรษฐกิจฝั่ง DM “ยังเติบโตอยู่” เพียงแค่ “เติบโตในอัตราที่ลดลง” เมื่อเทียบกับช่วงหลังวิกฤติโควิดที่ผ่านมาเท่านั้นเอง ดังนั้น เราจึงมองว่านักลงทุนจะกลับเข้าสู่ความเป็นจริงมากขึ้นในปี 2023 ซึ่งจะส่งผลให้ตลาดหุ้นฝั่ง DM กลับมาฟื้นตัว และเป็นที่น่าสนใจลงทุนเช่นเดิม

ทั้งนี้ เราจะลงทุนในประเทศไหน อย่างไรในฝั่ง DM ดี? เราขอเริ่มจากพี่ใหญ่ของโลกอย่างตลาดหุ้นสหรัฐฯ ก่อน ซึ่งเรายังคงมุมมอง “Overweight” กับตลาดหุ้นสหรัฐฯ โดยเน้นการลงทุนไปยังกลุ่ม Growth อย่าง “Information Technology” ผ่านกองทุน ES-USTECH โดยเมื่อกล่าวถึงกลุ่ม Technology ของสหรัฐฯ แล้วหลายท่านอาจจะยังไม่กล้าลงทุน เนื่องจากในปี 2022 หุ้นกลุ่มดังกล่าวไม่ว่าจะเป็นขนาดใหญ่ กลาง เล็ก ต่างก็ปรับตัวลงค่อนข้างมากเลยทีเดียว แต่สำหรับหุ้นในกลุ่ม Information Technology ที่นำทีมโดย Apple และ Microsoft นั้น เราบอกได้เลยว่าปัจจัยพื้นฐานยังแข็งแกร่ง สินค้าเป็นที่รู้จักกันดีและมีการใช้กันทั่วโลก ทุกวัน จนแทบจะเรียกได้ว่าเปรียบเสมือนสินค้าจำเป็นสำหรับคนทุกรุ่น ทุกสมัย ไปแล้ว ดังนั้น ไม่ว่าเศรษฐกิจสหรัฐฯ จะเกิดภาวะเศรษฐกิจถดถอยหรือไม่ Fed จะขึ้นอัตราดอกเบี้ยอีกเท่าไหร่ ก็เป็นไปได้ยากที่ความต้องการซื้อสินค้าของ 2 บริษัทดังกล่าวจะลดลงอย่างมีนัยสำคัญจนทำให้บริษัทเกิดผลขาดทุนขึ้น รวมทั้ง เมื่อค่าเงินดอลลาร์กลับมาอ่อนค่าตามดอกเบี้ยที่เริ่มนิ่ง จะยิ่งทำให้รายได้จากภายนอกประเทศของบริษัทดังกล่าวปรับตัวเพิ่มขึ้น นอกจากนี้ การที่บริษัทมีกระแสเงินสดในการลงทุนมากและมีกำไรอย่างต่อเนื่อง จะทำให้บริษัทสามารถรับมือกับต้นทุนทางการเงินที่สูงขึ้นได้อีกด้วย ดังนั้น แรงขายที่เกิดขึ้นกับ Apple และ Microsoft นั้น จึงเป็นเพียงแรงขายทำกำไรมากกว่าปัจจัยพื้นฐานที่ถดถอยลง และเมื่อ Fed เริ่มหยุดขึ้นอัตราดอกเบี้ยจะเป็น “จุดกลับตัว” สำคัญที่จะส่งผลให้ Valuation ของบริษัทดังกล่าวกลับมาน่าสนใจและดึงดูดให้มีเงินลงทุนไหลกลับเข้ามาเช่นเดิม อันนำไปสู่การฟื้นตัวของราคาอย่างมีนัยสำคัญ ดังนั้นแล้วเราจะไม่ลงทุนได้อย่างไร ขณะที่บริษัทกลุ่ม Technology ขนาดกลางหรือเล็กที่ธุรกิจยังไม่มั่นคงและยังไม่มีกำไรจากการดำเนินงาน เรามองว่าเป็นการยากที่บริษัทจะพลิกกลับมามีกำไรได้ในช่วงที่ต้นทุนทางการเงินอยู่ในระดับสูงแม้ว่า Fed จะหยุดขึ้นอัตราดอกเบี้ยก็ตาม การลงทุนในกลุ่มดังกล่าวจึงควรหลีกเลี่ยง

นอกจากหุ้นกลุ่ม Growth แล้ว หุ้นกลุ่ม Cyclical อย่างกลุ่ม Finance และ Leisure ของสหรัฐฯ ยังเป็นหนึ่งในกองทุนแนะนำที่เราคัดเลือกมาให้ทุกท่านลงทุนเช่นกัน ผ่านกองทุน KT-FINANCE และ TMB-ES-CHILL นั่นเป็นเพราะเรามองว่าภาวะเศรษฐกิจถดถอยในสหรัฐฯ ยังยากที่จะเกิดขึ้น ประกอบกับอัตราดอกเบี้ยที่ยังอยู่ในระดับสูงย่อมส่งผลให้กลุ่มธนาคารมีรายได้จากการปล่อยกู้มากขึ้นอีกด้วย นอกจากนี้ การที่จีนกลับมาเปิดประเทศท้ายที่สุดแล้วย่อมทำให้เศรษฐกิจโลกสามารถหลีกเลี่ยงภาวะถดถอยรุนแรงได้ และเป็นการกระตุ้นการท่องเที่ยวทั่วโลกแม้ว่าในช่วงแรกประเทศส่วนใหญ่ยังคงระวังการแพร่ระบาดของโควิดจากจีนอีกครั้งก็ตาม หุ้นกลุ่มสันทนาการจึงยังน่าสนใจและเราแนะนำให้ทุกท่านใช้จังหวะที่ราคาหุ้นปรับตัวลงมานี้ ทยอยเข้าลงทุนกันตั้งแต่ต้นปีได้เลย

นอกจากตลาดสหรัฐฯ อีกตลาดที่เรามองว่าจะเป็นม้ามืดมาแรงในปี 2023 นี้คือ “ตลาดหุ้นยุโรป” เนื่องจากที่ผ่านมา นักลงทุนทั่วโลกต่างมองว่ายุโรปจะได้รับผลกระทบจากความขัดแย้งระหว่างรัสเซียและยูเครนมากที่สุด อันเนื่องมาจากราคาก๊าซธรรมชาติและน้ำมันดิบที่จะพุ่งขึ้นอย่างรวดเร็ว จนนำไปสู่ภาวะเศรษฐกิจถดถอยอย่างรุนแรง แต่ความเป็นจริงที่เกิดขึ้นในตลาดตอนนี้คือ ราคาพลังงานในยุโรปปรับตัวลงอย่างรวดเร็วจนทำให้เงินเฟ้อปรับตัวลง และตัวเลขเศรษฐกิจที่สำคัญอย่างดัชนี PMI ทั้งภาคการผลิตและภาคการบริการเริ่มฟื้นตัว แสดงให้เห็นว่าในช่วง 3 ไตรมาสแรกของปี 2022 ที่ผ่านมานั้นนักลงทุน ”คิดไปเอง” ว่าตลาดหุ้นยุโรปจะต้องแย่มาก นอกจากนี้ การที่ธนาคารกลางยุโรป (ECB) กลับมาปรับขึ้นอัตราดอกเบี้ยตาม Fed กลับกลายเป็นว่าส่งผลให้ราคาหุ้นกลุ่มธนาคารกลับมาฟื้นตัวอย่างรวดเร็ว เนื่องจากยุโรปอยู่ในโลกที่อัตราดอกเบี้ยติดลบมานานตั้งแต่ปี 2014 การที่ดอกเบี้ยกลับมาเป็นบวกส่งผลให้กลุ่มธนาคารมีผลประกอบการที่ดีขึ้นทันตาเห็น และเป็นแรงผลักดันให้ดัชนีตลาดหุ้นยุโรปฟื้นตัวเร็ว เนื่องจากดัชนีมีน้ำหนักหุ้นกลุ่ม Cyclical มากนั่นเอง และเรามองว่าหุ้นกลุ่มธนาคารยุโรปยังมีโอกาสได้ไปต่อในปี 2023 นี้ เนื่องจากเงินเฟ้อในยุโรปมีแนวโน้มลดลงเช่นเดียวกับสหรัฐฯ และจะส่งผลให้ธนาคารกลางฝั่งยุโรปจะเริ่มพิจารณาหยุดขึ้นอัตราดอกเบี้ยเช่นเดียวกับ Fed ภายในช่วงครึ่งหลังของปี 2023 ในที่สุดแล้วภาวะเศรษฐกิจยุโรปจะกลับมาฟื้นตัวดีขึ้น และจะเป็นปัจจัยบวกที่สำคัญต่อหุ้นกลุ่มธนาคารต่อไป จากปัจจัยบวกทั้งหมดที่กล่าวมา เราจึงไม่รอช้าที่จะแนะนำให้ทุกท่านกลับเข้ามาทยอยลงทุนในกองทุน ONE-EUROEQ กันอีกครั้ง ก่อนที่ทุกท่านจะลงทุนกันไม่ทัน และให้น้ำหนักการลงทุนเป็น Slightly Overweight

สุดท้ายนี้ สำหรับตลาดหุ้นญี่ปุ่น เรามองว่าโมเมนตัมการปรับขึ้นยังคงอยู่ในช่วงครึ่งปีแรก แต่อาจแผ่วลงในครึ่งปีหลัง ดังนั้น เราจึงมีมุมมองที่ Slightly Overweight ในช่วงครึ่งปีแรก ขณะที่มีมุมมองที่เป็น Neutral ในช่วงครึ่งปีหลัง โดยในช่วงครึ่งปีแรก เรามองว่าตลาดหุ้นญี่ปุ่นยังมีปัจจัยบวกจากภาคการท่องเที่ยวที่ฟื้นตัวได้ดี สะท้อนจากจำนวนนักท่องเที่ยวที่เพิ่มขึ้นอย่างรวดเร็วตั้งแต่เดือน ต.ค 22 ที่ผ่านมา ประกอบกับธนาคารกลางญี่ปุ่น (BOJ) ยังคงอัตราดอกเบี้ยที่ระดับต่ำไว้เช่นเดิม แม้ว่าในเดือน ธ.ค. 22 BOJ จะส่งสัญญาณการดำเนินนโยบายการเงินที่เข้มงวดมากขึ้นผ่านการขยายกรอบการเคลื่อนไหวของอัตราผลตอบแทนพันธบัตร (Bond Yield) ญี่ปุ่น ระยะ 10 ปี แต่ BOJ ยังเข้าซื้อพันธบัตรดังกล่าวเป็นระยะเพื่อไม่ให้ Bond Yield ปรับตัวขึ้นเร็วจนเกินไป นอกจากนี้ การที่ค่าเงินเยนกลับมาแข็งค่าตามการอ่อนค่าของเงินดอลลาร์ เรามองว่ายังไม่ส่งผลทางลบต่อตลาดหุ้นญี่ปุ่นมากนัก เนื่องจากในปี 2022 ค่าเงินเยนอ่อนค่าไปมากกว่า 10% และส่งผลให้ต้นทุนการนำเข้าสินค้าพุ่งสูงขึ้นจนกระทบกับผลกำไรของบริษัท ดังนั้น การที่ค่าเงินเยนกลับมาแข็งค่าเราจึงมองว่าจะส่งผลดีต่อภาวะเศรษฐกิจและตลาดหุ้นในระยะสั้นมากกว่า เราจึงยังแนะนำให้ทุกท่านทยอยลงทุนในกองทุน TMBJPNAE อยู่เช่นเดิม แต่เมื่อเข้าสู่ครึ่งหลังของปี เราอาจต้องระมัดระวังการลงทุนในตลาดหุ้นญี่ปุ่นมากขึ้น เนื่องจากเรามองว่ามีโอกาสสูงที่ BOJ จะกลับมาเร่งขึ้นอัตราดอกเบี้ยนโยบาย สวนทางกับธนาคารกลางอื่นๆ ในฝั่ง DM เพื่อสกัดเงินเฟ้อที่ ณ ขณะนี้ ปรับขึ้นมาใกล้ระดับ 4% สูงกว่าเป้าหมายของธนาคารกลางที่ 2% เกือบ 2 เท่าเลยทีเดียว

2. ตลาดหุ้น Emerging Market และไทย

Key Takeaway

- Neutral หุ้น EM เศรษฐกิจ EM มีความเปราะบาง แต่ก็จะได้ผลบวกจากการเปิดประเทศของจีน ระดับราคาอยู่ในระดับน่าสนใจ ขณะที่แรงกดดันจากการขึ้นดอกเบี้ยของ Fed และการแข็งค่าของค่าเงินดอลลาร์สหรัฐฯลดลง แต่คาดว่าธนาคารกลางใน EM บางแห่ง ยังจำเป็นต้องปรับขึ้นอัตราดอกเบี้ยนโยบายต่ออีกระยะ เพื่อรับมือกับเงินเฟ้อ และสร้างเสถียรภาพของค่าเงิน

- Slightly Overweight หุ้นจีน การเปิดประเทศเร็วกว่าคาดเป็นปัจจัยหนุนที่สำคัญของการลงทุนในหุ้นจีน คาดว่าทางการจีนจะออกมาตรการกระตุ้นเศรษฐกิจเพิ่มเติม เพื่อฟื้นฟูเศรษฐกิจที่ได้รับผลกระทบอย่างหนักจากมาตรการ Zero-COVID

- Slightly Overweight หุ้นอินเดีย (ครึ่งปีแรก) เศรษฐกิจอินเดียยังเติบโตได้ดี แม้จะมีแนวโน้มชะลอตัว แต่ยังอยู่ในระดับสูง เงินเฟ้อที่กลับมาสู่กรอบเป้าหมายของ RBI ช่วยลดแรงกดดันต่อการขึ้นดอกเบี้ย

- Neutral หุ้นอาเซียน เศรษฐกิจยังเติบโตได้ดี แต่แรงส่งจากการเปิดประเทศเริ่มลดลง หลายประเทศยังเผชิญแรงกดดันจากเงินเฟ้อ ซึ่งทำให้ธนาคารกลางต้องเดินหน้าในการปรับขึ้นดอกเบี้ย

- Slightly Overweight หุ้นไทย (ครึ่งปีแรก) จากแนวโน้มเศรษฐกิจที่ฟื้นตัวอย่างต่อเนื่อง โดยเฉพาะการกลับมาของนักท่องเที่ยว รวมทั้งเงินทุนจากต่างชาติมีโอกาสไหลเข้าสินทรัพย์ของไทยต่อเนื่องเช่นกัน

2022 ฝันร้ายของกลุ่มประเทศ EM (และทั้งโลก) กำลังผ่านพ้นไป

การลงทุนในกลุ่มประเทศตลาดเกิดใหม่เผชิญกับหนึ่งในปีที่ย่ำแย่เป็นอย่างมาก โดยมีปัจจัยกดดันหลากหลาย โดยเฉพาะเงินเฟ้อที่พุ่งสูงขึ้น ซึ่งเงินเฟ้อที่พุ่งสูงนี้ ก็ได้เป็นแรงกดดันต่อธนาคารกลางทั่วโลก รวมถึงกลุ่มประเทศ EM ให้ต้องปรับเปลี่ยนท่าทีจากการผ่อนคลายนโยบายการเงินเป็นอย่างมาก เพื่อช่วยกระตุ้นเศรษฐกิจให้ฟื้นคืนจากผลกระทบของการแพร่ระบาดของโควิด-19 มาเป็นการใช้นโยบายการเงินอย่างเข้มงวด ด้วยการเร่งปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อกดเงินเฟ้อที่พุ่งสูงให้ลดต่ำลง นอกจากนี้กลุ่มประเทศ EM ยังเผชิญแรงกดดันจากการแข็งค่าขึ้นอย่างรวดเร็วของค่าเงินดอลลาร์สหรัฐฯอีกด้วย อย่างไรก็ตามปัจจัยลบต่างๆ ก็มีแนวโน้มคลี่คลายดีขึ้นในช่วงปลายปี 2022 โดยเฉพาะเงินเฟ้อที่เริ่มชะลอลงในหลายประเทศ และท่าทีความเข้มงวดในการใช้นโยบายการเงินของธนาคารกลางหลักอย่าง Fed ก็ได้ผ่อนคลายลง อันหมายถึงแรงกดดันจากค่าเงินดอลลาร์สหรัฐฯ ที่แข็งค่าขึ้นอย่างรวดเร็วก็ได้ผ่อนคลายลงด้วย ดังนั้น ในปี 2023 เราจึงมีมุมมองที่ดีขึ้นต่อการลงทุนในหุ้นกลุ่มประเทศ EM เปรียบเสมือน “หลังฝันร้ายผ่านไป หวังความสดใสเข้ามาทดแทน” จากเหตุผลหลายประการ ดังนี้

ประการแรก การเปิดประเทศของจีน จะเป็นปัจจัยบวกที่สำคัญที่สุดต่อการลงทุนในหุ้นของกลุ่มประเทศ EM ในปี 2023 จากการที่ประเทศจีนมีความสำคัญและเชื่อมโยงกับเศรษฐกิจของหลายประเทศใน EM การกลับมาเปิดประเทศของจีนจะช่วยลดผลกระทบจากการชะลอตัวของเศรษฐกิจโลก ส่งผลให้เศรษฐกิจของกลุ่มประเทศ EM โดยเฉพาะในเอเชีย แม้จะมีการเติบโตที่ชะลอลง แต่คงไม่ถึงขั้นถดถอย

ประการที่สอง เงินเฟ้อที่เริ่มลดลง และการหยุดขึ้นดอกเบี้ยของธนาคารกลางหลักอย่าง Fed ในปี 2023 จะช่วยลดแรงกดดันต่อการปรับขึ้นอัตราดอกเบี้ยนโยบายของกลุ่มประเทศใน EM เช่นกัน โดยคาดว่าธนาคารกลางหลักของกลุ่มประเทศใน EM ส่วนใหญ่ โดยเฉพาะในเอเชีย จะหยุดการปรับขึ้นดอกเบี้ยนโยบายหลัง Fed หยุดการปรับขึ้นดอกเบี้ยเล็กน้อย โดยอาจเป็นช่วงไตรมาส 2 ของปี 2023 ซึ่งการหยุดการปรับขึ้นดอกเบี้ยนโยบายจะช่วยลดแรงกดดันที่มีต่อตลาดหุ้น EM ได้

ประการที่สาม เป็นปัจจัยที่เกี่ยวเนื่องมาจากปัจจัยที่สอง นั่นคือค่าเงินดอลลาร์สหรัฐฯที่แข็งค่าขึ้นอย่างรวดเร็วในปี 2022 มีแนวโน้มที่จะอ่อนค่าลง หาก Fed ยุติการปรับขึ้นดอกเบี้ย ซึ่งค่าเงินที่มีเสถียรภาพมากขึ้นของกลุ่มประเทศ EM จะช่วยลดแรงกดดันต่อเงินเฟ้อจากราคาสินค้านำเข้าที่เพิ่มสูง และลดแรงกดดันต่อเม็ดเงินลงทุนของนักลงทุนต่างชาติที่ไหลออก

และประการที่สี่ การปรับตัวลงเป็นอย่างมากของตลาดหุ้น EM ในปี 2022 ได้ทำให้ระดับราคาของตลาดหุ้นในกลุ่มประเทศ EM มีความน่าสนใจมากยิ่งขึ้น หลายประเทศใน EM มีค่า P/E ที่อยู่ในระดับที่ต่ำมาก และต่ำกว่าค่าเฉลี่ยในระยะยาว การเข้าลงทุนในหุ้น EM ในช่วงเวลานี้ จึงเป็นจุดเข้าซื้อที่น่าสนใจ โดยเฉพาะอย่างยิ่งสำหรับการลงทุนในระยะยาว ที่มองข้ามความผันผวนในระยะสั้น

อย่างไรก็ตาม แม้จะมีหลายปัจจัยบวกสนับสนุนการลงทุนในปี 2023 แต่ก็มีความเสี่ยงที่ท่านนักลงทุนต้องใช้ความระมัดระวัง และควรเลือกลงทุนให้เป็นอย่างดี ทั้งความเสี่ยงจากเศรษฐกิจโลกที่ยังมีความเปราะบางอยู่มาก กลุ่มประเทศ EM หลายประเทศยังมีพื้นฐานเศรษฐกิจที่อ่อนแอ และอาจเผชิญกับความเสี่ยงที่รุนแรงหากเศรษฐกิจโลกเข้าสู่ภาวะถดถอยได้ ความเสี่ยงทางด้านภูมิรัฐศาสตร์ ก็เป็นอีกหนึ่งปัจจัยที่ไม่อาจมองข้าม แม้สงครามระหว่างรัสเซียและยูเครนไม่ได้มีแนวโน้มที่จะรุนแรงขึ้น แต่ก็ยืดเยื้อยาวนานกว่าที่คาดไว้ ความตึงเครียดระหว่างจีนและสหรัฐฯ ที่มีประเด็นให้ความตึงเครียดประทุมาเป็นระยะ ก็จะเป็นอีกหนึ่งปัจจัยรบกวนการลงทุนในปี 2023 ได้เช่นกัน นอกจากนี้ ยังต้องจับตาเงินเฟ้อในปี 2023 ว่าจะลดลงรวดเร็วเพียงพอ ให้ธนาคารกลางของประเทศ EM ได้ลดความเข้มงวดในการดำเนินนโยบายการเงินหรือไม่

มุมมองการลงทุนในหุ้น EM ในปี 2023

สำหรับภาพการลงทุนของหุ้นกลุ่มประเทศตลาดเกิดใหม่โดยรวมในปี 2023 คาดว่าจะยังคงมีความผันผวนและท้าทายรออยู่ โดยเฉพาะในช่วงต้นปีที่ยังมีความไม่แน่นอนเกี่ยวกับเงินเฟ้อ และความกังวลเศรษฐกิจที่ถดถอย แต่จากระดับราคา และปัจจัยบวกดังที่เรากล่าวมาแล้วนั้น ทำให้เรามีมุมมองการลงทุนที่ดีขึ้นต่อหุ้น EM พร้อมปรับเพิ่มคำแนะนำจาก Slightly Underweight ในปีก่อน มาสู่ Neutral ในปี 2023

หนึ่งในตลาดหุ้นที่น่าสนใจลงทุนในปี 2023 คือตลาดหุ้นจีน ซึ่งแต่เดิมเรายังไม่แนะนำให้ลงทุนเนื่องจากการยึดมั่นในมาตรการควบคุมโควิดให้เป็นศูนย์ หรือ Zero-COVID อย่างเข้มงวด ได้สร้างผลกระทบอย่างมีนัยสำคัญต่อการเติบโตของเศรษฐกิจ แต่จากท่าทีของทางการจีนที่ผ่อนคลายมาตรการคุมเข้มโควิด-19 มาเป็นลำดับ พร้อมทั้งการเปิดประเทศรับผู้เดินทางเข้าจีนโดยไม่ต้องกักตัวหรือแสดงผลตรวจหาเชื้อโควิด-19 ที่เป็นลบก่อนเข้าประเทศ ได้ทำให้เราเริ่มกลับมาสนใจการลงทุนในหุ้นจีนอีกครั้ง ทั้งนี้เราคาดหวังว่าทางการจีนจะมีมาตรการกระตุ้นเศรษฐกิจมากขึ้นในปี 2023 เพื่อฟื้นฟูเศรษฐกิจจีนที่อ่อนแอ และได้รับผลกระทบทั้งจากมาตรการ Zero-COVID และการออกกฎระเบียบของทางการ โดยเฉพาะภาคการบริโภคที่คาดว่าจะฟื้นตัวดีขึ้น ตามการผ่อนคลายมาตรการควบคุมโควิด-19 โดยในส่วนของคำแนะนำในการลงทุนนั้น เราปรับมุมมองการลงทุนในหุ้นจีนขึ้นจาก Neutral เป็น Slightly Overweight โดยคาดว่าตลาดหุ้นจีนจะปรับตัวดีขึ้นทั้งหุ้นจีน A-Share และ H-Share แต่จากปัจจัยพื้นฐานของหุ้นจีนใน A-Share ที่แข็งแกร่งกว่า อีกทั้งคาดว่าหุ้นจีน A-Share จะเป็นกลุ่มที่ได้ประโยชน์หากรัฐบาลจีนออกนโยบายเพื่อกระตุ้นเศรษฐกิจภายในประเทศ เราจึงแนะนำให้นักลงทุนที่ต้องการลงทุนในระยะยาวเลือกลงทุนในตลาดหุ้นจีน A-Share แม้ว่าตลาดหุ้นจีน H-Share จะมีโอกาสฟื้นตัวได้เร็วกว่าในระยะสั้น หลังจากที่ตลาดหุ้นปรับตัวลงรุนแรงกว่าในช่วงที่ผ่านมา แต่หุ้นจีน H-Share โดยเฉพาะหุ้นกลุ่มเทคโนโลยี ก็ยังมีโอกาสเผชิญผลกระทบจากความไม่แน่นอนของกฎเกณฑ์ของทางการจีนว่าจะสนับสนุนการเติบโตของหุ้นในกลุ่มนี้มากน้อยเพียงใด

อินเดียเป็นอีกหนึ่งประเทศที่น่าสนใจลงทุนต่อเนื่องจากปี 2022 โดยในปี 2022 ตลาดหุ้นอินเดียสามารถทำผลตอบแทนได้อย่างแข็งแกร่ง และสามารถปรับตัวเพิ่มขึ้นทำจุดสูงสุดใหม่ได้หลายครั้ง ท่ามกลางวิกฤตการลงทุนที่เกิดขึ้นทั่วโลก โดยปัจจัยที่กดดันการลงทุนในตลาดหุ้นอินเดียในปีก่อน อย่างเงินเฟ้อที่พุ่งสูงก็ได้เริ่มคลี่คลายลง ทั้งนี้เงินเฟ้ออินเดียได้ชะลอลงอยู่ในกรอบเป้าหมายของธนาคารกลางอินเดีย (RBI) ซึ่งจะช่วยลดแรงกดดันต่อการปรับขึ้นอัตราดอกเบี้ยนโยบายในอนาคต ขณะที่การเติบโตของเศรษฐกิจอินเดียที่ยังอยู่ในระดับสูง โดยมีการบริโภคภายในประเทศ ตามการฟื้นตัวจากการแพร่ระบาดของโควิด-19 เป็นปัจจัยสนับสนุน ทำให้เศรษฐกิจอินเดียได้รับผลกระทบจากการชะลอตัวของเศรษฐกิจโลกที่จำกัด ดังนั้นเราจึงคงคำแนะนำ Slightly Overweight ในตลาดหุ้นอินเดีย อย่างน้อยในช่วงครึ่งปีแรก โดยมีปัจจัยเสี่ยงจากระดับราคาที่อาจสูงกว่าตลาดหุ้นอื่น และอาจเผชิญแรงขายทำกำไร หากนักลงทุนหันไปลงทุนในตลาดหุ้นจีนที่ได้รับ sentiment เชิงบวกจากการเปิดประเทศมากขึ้น

ในส่วนตลาดหุ้นอาเซียน เราปรับลดมุมมองการลงทุนจาก Slightly Overweight เป็น Neutral โดยคาดว่าแรงส่งที่ทำให้ตลาดหุ้นอาเซียน outperform ตลาดหุ้นโลกในปี 2022 จะเริ่มหมดไป ธนาคารกลางในอาเซียนมีแนวโน้มที่จะปรับขึ้นอัตราดอกเบี้ยนโยบายในช่วงครึ่งแรกของปี 2023 เพื่อรับมือกับเงินเฟ้อที่อยู่ในระดับสูง และสร้างเสถียรภาพของค่าเงิน นอกจากนี้การที่ตลาดหุ้นอาเซียน outperform ตลาดหุ้นโลกในปีที่ผ่านมา ทำให้ความน่าสนใจในแง่ระดับราคาของหุ้นอาเซียนลดลง นักลงทุนจึงอาจเลือกลงทุนในตลาดหุ้นอื่นที่ยังไม่ได้ปรับขึ้นหรือปรับขึ้นได้น้อยกว่าในช่วงที่ผ่านมา

ทางด้านเวียดนาม ที่ถือเป็นหนึ่งในตลาดหุ้นที่ให้ผลตอบแทนที่ย่ำแย่ที่สุดแห่งหนึ่งของโลกในปี 2022 ยังมีแนวโน้มที่จะเผชิญความผันผวนในระยะสั้น เงินเฟ้อของเวียดนามที่ยังมีแนวโน้มปรับตัวสูงขึ้น จะเป็นปัจจัยกดดันต่อการดำเนินนโยบายการเงินของธนาคารกลางเวียดนาม ซึ่งจะส่งผลให้ตลาดหุ้นเวียดนามอาจเผชิญแรงขายต่อได้ในระยะสั้น อย่างไรก็ตาม ตลาดหุ้นเวียดนามยังมีศักยภาพในการเติบโตในระยะยาว การเติบโตของเศรษฐกิจยังอยู่ในระดับที่น่าสนใจ อีกทั้งเม็ดเงินลงทุนของนักลงทุนต่างชาติยังมีแนวโน้มเข้าลงทุนโดยตรงในประเทศเวียดนามอย่างต่อเนื่อง ดังนั้นเราจึงคงคำแนะนำการลงทุนในระยะยาวในตลาดหุ้นเวียดนาม สำหรับนักลงทุนที่รับความเสี่ยงได้สูง ในสัดส่วนที่ไม่มากเกินไปนัก

สำหรับตลาดหุ้นไทย ในปี 2022 ที่ผ่านมาถือว่าดัชนีค่อนข้าง outperform เมื่อเทียบกับตลาดหุ้นอื่นๆ ในหลายๆ ประเทศ ด้วยความที่ตลาดหุ้นไทยมีคุณลักษณะเป็น Value ส่งผลให้การปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางต่างๆ ทั่วโลกไม่ได้ส่งผลกระทบกับตลาดหุ้นไทยมากนัก อีกทั้งราคาน้ำมันที่ฟื้นตัวจากปี 2021 มาได้ดีช่วยหนุนให้หุ้นกลุ่มพลังงานทำผลตอบแทนได้โดดเด่น ประกอบกับช่วงครึ่งปีหลัง รัฐบาลไทยได้เริ่มเปิดประเทศโดยให้นักท่องเที่ยวต่างชาติเข้ามาได้มากขึ้นส่งผลให้มีจำนวนนักท่องเที่ยวต่างชาติที่เข้ามาในประเทศในปี 2022 ได้มากกว่า 10 ล้านราย เพิ่มขึ้นอย่างมากเมื่อเทียบกับปี 2021 ที่เข้ามาเพียง 400,000 ราย ทำให้เห็นภาพใหญ่ว่าเศรษฐกิจไทยกำลังฟื้นตัวได้อย่างชัดเจน และยังมีแนวโน้มฟื้นตัวอย่างต่อเนื่อง ประกอบกับเงินทุนจากนักลงทุนต่างชาติไหลเข้ามาในประเทศอย่างต่อเนื่องทั้งฝั่งตราสารหนี้ และตลาดทุน ส่งผลให้ตลาดหุ้นไทยไม่ได้ปรับตัวลดลงมากนัก อย่างไรก็ตามการปรับตัวเพิ่มขึ้นของดัชนีส่วนนึงมาจากหุ้น DELTA ที่ได้กลับเข้ามารวมในการคำนวณดัชนี SET50 ในรอบเดือน ม.ค.-มิ.ย 2023 ส่งผลให้มีแรงเก็งกำไรเข้ามาและราคาหุ้นปรับตัวขึ้นมาค่อนข้างมาก ทางด้านเงินเฟ้อไทยถือว่าไม่ได้พุ่งสูงแรง ซึ่งตัวผลักดันเงินเฟ้อส่วนใหญ่มาจากฝั่ง Supply ส่งผลให้ธนาคารแห่งประเทศไทย ไม่จำเป็นต้องเร่งปรับขึ้นอัตราดอกเบี้ยนโยบายมาก เมื่อเทียบกับประเทศอื่น โดยอัตราดอกเบี้ยนโยบาย ณ สิ้นปี 2022 อยู่ที่ 1.25% ขึ้นมาเพียง 75 bps เมื่อเทียบกับช่วงต้นปี ที่ระดับ 0.50%

สำหรับช่วง 2023 เรามีมุมมองที่ดีขึ้นต่อตลาดหุ้นไทยจากปัจจัยบวก 4 ด้านคือ

- การฟื้นตัวจากนักท่องเที่ยวต่างชาติที่เข้ามาในประเทศอย่างต่อเนื่อง โดยเฉพาะประเทศจีน ซึ่งเป็นกลุ่มนักท่องเที่ยวหลัก ได้เริ่มมีการผ่อนคลายความเข้มงวดของนโยบายโควิด-19 ส่งผลให้คนจีนมีโอกาสเข้ามาเที่ยวประเทศไทยได้มากขึ้น

- การเลือกตั้งที่น่าจะเกิดขึ้นในเดือน พ.ค. ปี 2023 ซึ่งโดยปกติแล้วตลาดหุ้นไทยมักทำผลตอบแทนเป็นบวกในช่วงก่อนการเลือกตั้ง แต่อย่างไรก็ตามช่วงหลังเลือกตั้งดัชนีมักทำผลตอบแทนเป็นลบ เราจึงต้องติดตามประเด็นการเลือกตั้ง อย่างใกล้ชิดโดยเฉพาะนโยบายประชานิยมต่างๆ ที่มักจะส่งผลลบต่อดัชนี

- มุมมองของเศรษฐกิจไทยและเงินเฟ้อ ที่ดีขึ้นเมื่อเทียบกับประเทศอื่นๆ ในอาเซียน ซึ่งเริ่มเห็นสัญญาณการชะลอตัวของเศรษฐกิจ โดยดูสถาบันการเงินต่างๆ ที่ได้คาดการณ์การเติบโตของ GDP ปี 2023 ในประเทศกลุ่มอาเซียนส่วนใหญ่ลดลงเมื่อเทียบกับ ปี 2022 ขณะที่เศรษฐกิจไทยยังมีแนวโน้มเติบโตได้ต่อเนื่อง

- แนวโน้มของเงินทุนต่างชาติน่าจะยังไหลเข้าตลาดหุ้นไทยอย่างต่อเนื่อง จากปัจจัยบวกข้างต้น ประกอบกับช่วงที่ผ่านมานักลงทุนต่างชาติได้ขายหุ้นไทยออกไปค่อนข้างมาก ส่งผลให้ประเด็นนี้น่าจะช่วยลด downside risk ของตลาดหุ้นไทย อีกทั้งค่าเงินบาทไม่น่าจะกลับไปอ่อนมากเหมือนช่วงปี 2022

อย่างไรก็ตามตลาดหุ้นไทยยังจะมีความเสี่ยงหากนโยบายการเงินทั่วโลกยังคงเข้มงวดต่อไป และยาวนานที่มากกว่าคาด จนทำให้เศรษฐกิจโลกเสี่ยงที่จะชะลอตัวลง ซึ่งจะส่ง sentiment เชิงลบต่อดัชนีได้ อีกทั้งหากเงินเฟ้อไทยไม่ได้ปรับตัวลดลงอย่างต่อเนื่องตามที่นักวิเคราะห์ส่วนใหญ่คาดกันไว้ อาจจะส่งผลให้ ธนาคารแห่งประเทศไทยต้องใช้นโยบายการเงินที่เข้มงวดต่อ แต่ภาพใหญ่ทั้งหมดแล้วเรามองว่าปัจจัยบวก 4 อย่างข้างต้นน่าจะมีน้ำหนักมากกว่า ทำให้เราปรับมุมมองหุ้นไทยเป็น Slightly Overweight ในปี 2023

3. ตลาดพันธบัตร Developed Market และ Emerging Market

Key Takeaway

- Slightly Overweight พันธบัตรรัฐบาล DM จาก Bond Yield ที่มีแนวโน้มลดลงตั้งแต่ต้นปีโดยเฉพาะในระยะยาว ตามการปรับตัวลงของการคาดการณ์เงินเฟ้อ และการที่ Fed เริ่มหยุดขึ้นดอกเบี้ย

- Slightly Overweight ตราสารหนี้เอกชน DM (โดยเฉพาะ High Yield) เนื่องจากภาวะเศรษฐกิจของประเทศหลักยังไม่เข้าสู่ภาวะถดถอยอย่างรุนแรง และ Credit Spread ปรับกว้างขึ้นไปมากแล้ว

- Neutral ตราสารหนี้ EM เนื่องจากธนาคารกลางฝั่ง EM มีแนวโน้มหยุดขึ้นดอกเบี้ยช้ากว่าฝั่ง DM แต่ภาวะเศรษฐกิจฝั่ง EM โดยรวมมีแนวโน้มดีขึ้นจากการเปิดประเทศของจีน

- Slightly Overweight ตราสารหนี้ไทยระยะยาว การปรับขึ้นอัตราดอกเบี้ยนโยบายของ ธปท. จะทำให้นักลงทุนมองว่าเงินเฟ้อมีแนวโน้มปรับตัวลดลง ส่งผลให้ Bond Yield ระยะยาวมีโอกาสปรับตัวลงต่อ

หลังจากที่ดัชนีตลาดพันธบัตรโลกได้ให้ผลตอบแทนที่เป็นลบมา 2 ปีติดกันแล้ว ในปี 2023 เรามองว่าถึงเวลาแล้วที่การลงทุนในตลาดพันธบัตรจะกลับมาให้ผลตอบแทนที่ดีอีกครั้งหนึ่ง โดยเฉพาะการลงทุนในตลาดพันธบัตรฝั่ง DM ทั้งพันธบัตรรัฐบาลและตราสารหนี้เอกชน เราจึงมีมุมมองที่ Slightly Overweight กับสินทรัพย์ทั้งสองดังกล่าว โดยในส่วนของพันธบัตรรัฐบาล เราเน้นการลงทุนในพันธบัตรระยะยาวเป็นหลักโดยเฉพาะพันธบัตรรัฐบาลของสหรัฐฯ และยุโรป ด้วยเหตุผลที่ว่าทั้งเงินเฟ้อและการคาดการณ์เงินเฟ้อในประเทศทั้งสองมีแนวโน้มลดลงอย่างเห็นได้ชัด ซึ่งจะทำให้ส่วนชดเชยความเสี่ยงด้านเงินเฟ้อของพันธบัตรระยะยาวลดลง นำไปสู่การปรับตัวลงของอัตราผลตอบแทน (Yield) นั่นเอง ซึ่งเราคาดว่าจะเกิดขึ้นตั้งแต่ต้นปี นอกจากนี้ ในช่วงปี 2022 นักลงทุนมีการ price in ท่าทีที่เข้มงวดของธนาคารมากเกินไปทำให้ Yield ระยะยาวปรับตัวขึ้นจนผิดปกติ ดังนั้น เมื่อธนาคารกลางเริ่มผ่อนคันเร่งในการขึ้นดอกเบี้ย ย่อมส่งผลให้นักลงทุนกลับมา price out ท่าทีของธนาคารกลาง และจะเป็นปัจจัยเสริมให้ Yield ปรับตัวลงอีกทางหนึ่ง เราจึงแนะนำให้ท่านที่สนใจลงทุนในตลาดพันธบัตร เริ่มทยอยลงทุนในกองทุน TMBGF กันตั้งแต่ต้นปีนี้ได้เลย

ในด้านตราสารหนี้เอกชน เราเน้นไปที่การลงทุนในพันธบัตรประเภท High Yield เนื่องจากผลตอบแทนของพันธบัตรดังกล่าวจะปรับตัวขึ้นตามภาวะเศรษฐกิจที่ดีขึ้น ซึ่งจากสมมติฐานของเราที่มองว่านักลงทุนกังวลเรื่องภาวะเศรษฐกิจถดถอยมากเกินไป และในปีนี้ภาวะเศรษฐกิจถดถอยอย่างรุนแรงจะไม่เกิดขึ้น ดังนั้น อัตราการผิดนัดชำระหนี้ของผู้ออกหุ้นกู้ย่อมมีแนวโน้มลดลง อันจะนำไปสู่การปรับตัวขึ้นของราคาตราสารประเภท High Yield ต่อไป ทั้งนี้ เรายังมองว่าตราสารประเภท Additional Tier 1 (AT1) ของยุโรปนั้นน่าสนใจลงทุนต่อเนื่องในปีนี้เช่นกัน เนื่องจากธนาคารในยุโรปมีเงินกองทุนและผลประกอบการที่แข็งแกร่ง ดังนั้น เราจึงนำเสนอกองทุน KT-CSBOND, TMB-ES-GSBOND และ TMBGINCOME มาให้กับท่านที่ชื่นชอบการลงทุนในตราสารหนี้ได้สะสมกัน

สำหรับฝั่ง EM เรามีมุมมองเป็นกลางต่อการลงทุนในตราสารหนี้ EM ในปี 2023 จากสมมติฐานที่ว่า ธนาคารกลางของกลุ่มประเทศ EM มีแนวโน้มยุติการปรับขึ้นอัตราดอกเบี้ยนโยบายช้ากว่าธนาคารกลางใน DM เล็กน้อย ขณะที่เศรษฐกิจของกลุ่มประเทศ EM ยังมีความเปราะบางตามการชะลอตัวของเศรษฐกิจโลก อย่างไรก็ตาม อัตราผลตอบแทนของพันธบัตร EM ที่ปรับตัวเพิ่มขึ้นมามากในปี 2022 ทำให้ระดับราคามีความน่าสนใจมากยิ่งขึ้น อีกทั้งคาดการณ์ที่ว่าค่าเงินของกลุ่มประเทศ EM ที่มีเสถียรภาพมากขึ้น และการกลับมาเปิดประเทศของจีนจะช่วยสนับสนุนต่อการฟื้นตัวของเศรษฐกิจของกลุ่มประเทศ EM ก็จะเป็นปัจจัยช่วยสนับสนุนการลงทุนในตราสารหนี้ EM ในอีกทางหนี่ง

ด้านตราสารหนี้ไทย เรามีมุมมอง Slightly Overweight ต่อตราสารหนี้ไทยระยะยาว ในปี 2023 เนื่องจากเราเล็งเห็นถึงความเสี่ยงจากตราสารหนี้ระยะสั้นที่จะได้รับผลกระทบจากการปรับขึ้นของอัตราดอกเบี้ยนโยบายไทย ขณะที่ตราสารหนี้ที่มี duration ยาว มีความน่าสนใจมากกว่าเนื่องจากการปรับขึ้นอัตราดอกเบี้ยนโยบาย ทำให้นักลงทุนมองว่าเงินเฟ้อมีแนวโน้มปรับตัวลดลง ส่งผลให้ Bond Yield ระยะยาวมีโอกาสปรับตัวลงต่อ

4. สินทรัพย์ทางเลือก

มุมมองการลงทุนใน REITs ในปี 2023

เรามีมุมมองที่ดีขึ้นต่อการลงทุนใน REITs ไทยและสิงคโปร์ในปี 2023 แม้ว่าในช่วงแรกเราคาดว่าการลงทุนในสินทรัพย์ประเภทนี้จะได้รับแรงกดดันจากการปรับขึ้นอัตราดอกเบี้ยนโยบาย ทำให้การลงทุนใน REITs ไทยและสิงคโปร์มีโอกาสผันผวนในระยะสั้น แต่หลังจากที่ธนาคารกลางหยุดขึ้นอัตราดอกเบี้ยนโยบาย รวมทั้งแรงสนับสนุนจากการเปิดประเทศของจีน จะเป็นปัจจัยสนับสนุนให้การลงทุนใน REITs ไทยและสิงคโปร์ กลับมาน่าสนใจอีกครั้ง เราจึงให้คำแนะนำเป็น Slightly Overweight สำหรับการลงทุนในสินทรัพย์กลุ่มนี้ในช่วงครึ่งหลังของปี

มุมมองการลงทุนทองคำในปี 2023

ในส่วนของทองคำ เราให้คำแนะนำการลงทุนเป็น Neutral จากการคาดการณ์ที่ว่า หาก Fed เริ่มปรับท่าทีการใช้นโยบายการเงิน จากการปรับขึ้นอัตราดอกเบี้ย มาเป็นคงอัตราดอกเบี้ย หรือแม้กระทั่งมีโอกาสลดอัตราดอกเบี้ย ตลาดการลงทุนจะกลับมาอยู่ในสภาวะ Risk-On และทำให้สินทรัพย์อย่างหุ้นมีความน่าสนใจมากกว่า เมื่อเทียบกับทองคำำ

มุมมองการลงทุนน้ำมันในปี 2023

แม้ว่าจีนจะกลับมาเปิดประเทศตั้งแต่ต้นปี แต่นั่นไม่ได้ทำให้เราคาดว่าราคาน้ำมันดิบในตลาดโลกจะพุ่งขึ้นแรงจากธีม Reopening เหมือนในปี 2021 เนื่องจากความต้องการใช้น้ำมันดิบจะไม่ได้เพิ่มขึ้นอย่างรวดเร็วเพราะการฟื้นตัวของเศรษฐกิจจีนยังต้องใช้เวลา ประกอบกับความต้องการใช้น้ำมันดิบยังถูกกดดันจากการขึ้นดอกเบี้ยของธนาคารกลางต่างๆ ในช่วงที่ผ่านมา ส่วนทางด้านปริมาณน้ำมันดิบ เรามองว่า OPEC+ จะยังไม่ลดกำลังการผลิตลงอีก เพราะที่ผ่านมานั้นสมาชิกของ OPEC+ ไม่ได้ผลิตน้ำมันได้ตามเป้าหมายที่ระบุไว้อยู่แล้ว การลดกำลังการผลิตจึงไม่ช่วยให้ราคาน้ำมันปรับตัวขึ้นได้ นอกจากนี้ ความขัดแย้งระหว่างรัสเซียและยูเครนบรรเทาลงมาก และแทบจะไม่มีผลใดๆ ต่อราคาน้ำมันอีกแล้ว ดังนั้นเราจึงมีมุมมองที่เป็นกลางต่อราคาน้ำมันดิบในครึ่งแรกของปี โดยมองว่าราคาจะเคลื่อนไหวในกรอบ 75 ถึง 85 ดอลลาร์ต่อบาร์เรล หรือก็คือระดับก่อนหน้าที่รัสเซียจะรุกรานยูเครนนั่นเอง ขณะที่ในช่วงครึ่งปีหลัง ราคาน้ำมันดิบอาจปรับตัวเพิ่มขึ้นมาใกล้ระดับ 95 ดอลลาร์ต่อบาร์เรลได้ เมื่อเศรษฐกิจจีนฟื้นตัวเด่นชัดมากขึ้น

ทีมกลยุทธ์การลงทุน ttb

มกราคม 2023

หากสนใจปรึกษาเพิ่มเติมสามารถติดต่อได้ที่ ttb investment line โทร. 1428 กด # 4 ทุกวันจันทร์ - ศุกร์ ตั้งแต่เวลา 09:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร) หรือเข้ามาปรึกษา และรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา

หมายเหตุ:

- ข้อมูล บทความ บทวิเคราะห์และการคาดหมาย รวมทั้งการแสดงความคิดเห็นทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ ทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ดีที่สุด ที่ได้รับมาและพิจารณาแล้วเห็นว่าน่าเชื่อถือ แต่ทั้งนี้ไม่อาจรับรองความถูกต้อง ความสมบูรณ์แท้จริงของข้อมูลดังกล่าว ความเห็นที่แสดงไว้ในรายงานฉบับนี้ได้มาจากการพิจารณาโดยเหมาะสมและรอบคอบแล้ว และอาจเปลี่ยนแปลงได้โดยไม่จำเป็นต้องแจ้งล่วงหน้าแต่อย่างใด รายงานฉบับนี้ไม่ถือว่าเป็นคำเสนอหรือคำชี้ชวนให้ซื้อหรือขายหลักทรัพย์และจัดทำขึ้นเป็นการเฉพาะเพื่อประโยชน์แก่บุคคลที่เกี่ยวข้องกับบริษัทเท่านั้น ธนาคารทหารไทยธนชาต จำกัด (มหาชน) ไม่ต้องรับผิดชอบต่อความเสียหายใด ๆ ที่เกิดขึ้นโดยตรงหรือเป็นผลจากการใช้เนื้อหาหรือรายงานฉบับนี้ การนำไปซึ่งข้อมูล บทความ บทวิเคราะห์ และการคาดหมาย ทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ เป็นการนำไปใช้โดยผู้ใช้ยอมรับความเสี่ยงและเป็นดุลยพินิจของผู้ใช้แต่เพียงผู้เดียว

- การลงทุนในหน่วยลงทุนมิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน /ผลการดำเนินงานในอดีต/ ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุนมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต /ผู้ลงทุนควรทำความเข้าใจลักษณะของกองทุน เงื่อนไข ผลตอบแทนและความเสี่ยง ก่อนตัดสินใจลงทุน / กองทุนรวมที่ลงทุนในต่างประเทศและไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจขาดทุนหรือได้กำไรจากอัตราแลกเปลี่ยนหรืออาจได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยง และผลการดำเนินงานของกองทุนก่อนตัดสินใจลงทุน /ผู้ลงทุนสามารถรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา หรือ ttb Investment Line โทร. 1428 กด # 4 ทุกวันจันทร์ – ศุกร์ เวลา 9:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร)