ธีมการลงทุนประจำไตรมาส 2/2023

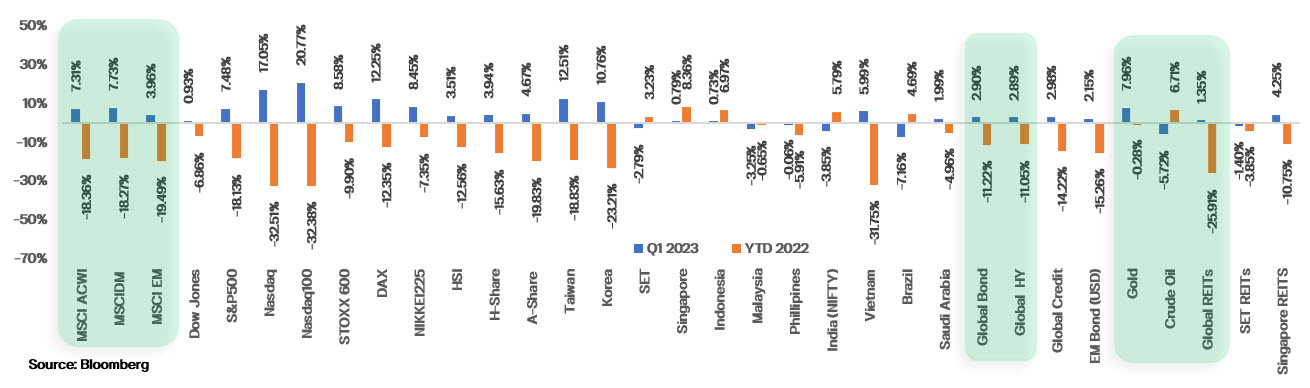

ไตรมาสแรกของปี 2023 ถือว่าผ่านพ้นไปได้ดี ดัชนีตลาดหุ้นและตราสารหนี้โลกต่างพากันปรับตัวขึ้นตามที่เราคาดการณ์ โดยเฉพาะดัชนีหุ้นกลุ่มเทคโนโลยีขนาดใหญ่ในสหรัฐฯ นั้นปรับตัวขึ้นกว่า 20% เลยทีเดียว ขณะที่ราคาน้ำมันดิบซึ่งเป็นพระเอกของเรามา 2 ปีติด กลับมาปรับตัวลงเมื่อเข้าสู่ปี 2023 ส่วนหนึ่งจากการที่รัสเซียยังคงส่งออกน้ำมันในปริมาณมากไปยังจีนและอินเดียตามปกตินั่นเอง ซึ่งการปรับตัวลงของราคาน้ำมันยังส่งผลให้ “เงินเฟ้อทั่วไป” โดยเฉพาะในประเทศหลักอย่างสหรัฐฯ ชะลอตัวลง นำไปสู่การคาดการณ์ว่าธนาคารกลางสหรัฐฯ (Fed) จะใกล้หยุดขึ้นดอกเบี้ยแล้ว และเป็นกุญแจสำคัญที่ผลักดันให้ตลาดหุ้นโลกฟื้นตัวได้ดีดังกล่าว

ผลตอบแทนของตลาดหุ้นและสินทรัพย์ต่างๆ ประจำ Q1/23 และ ปี 2022

(Total Return Index)

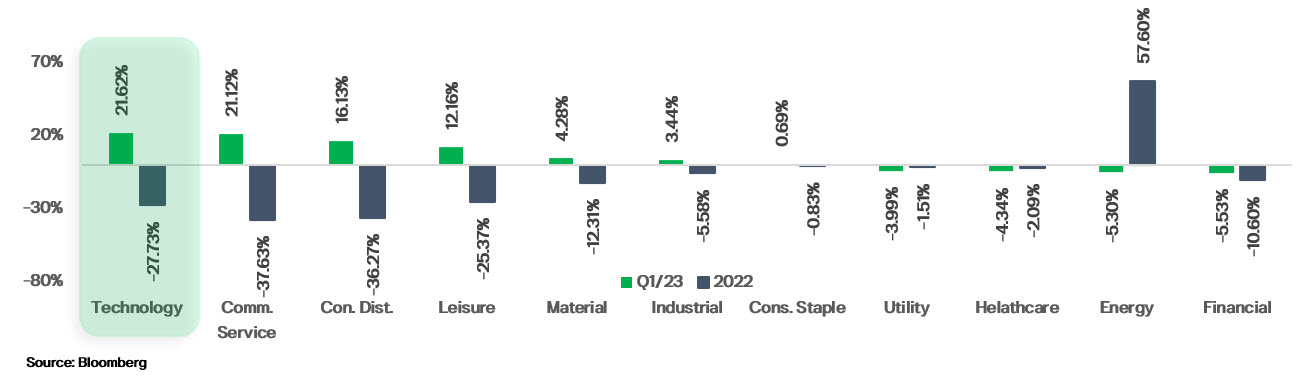

ผลตอบแทนราย Sector ของสหรัฐฯ ประจำ Q1/23 และ ปี 2022

(Total Return Index)

ทั้งนี้ หลายท่านอาจมองว่าปัญหาต่างๆ ในตลาดการเงินโลกไม่ว่าจะเป็นเรื่อง “เงินเฟ้อสูง” และ “ธนาคารกลางเร่งขึ้นดอกเบี้ย” คงใกล้จะจบสิ้นลงอย่างสวยงาม แต่เราขอบอกกับทุกท่านว่าปัญหาต่างๆ อาจจะ “ยังไม่จบ” และตลาดการเงินโลกมีโอกาสที่จะกลับมา “ผันผวน” ในไตรมาสที่สองนี้ อันเนื่องมาจาก “ความไม่แน่นอน” ในตลาดที่ยังคงอยู่นั่นเอง โดยเรามองว่ามีอยู่ 2 ประเด็นหลักที่ต้องเฝ้าระวังคือ

1.) การขึ้นดอกเบี้ยของธนาคารในประเทศหลักอาจยังไม่จบ จากที่เงินเฟ้อทั่วไปและการจ้างงานในประเทศหลักปรับตัวลง รวมทั้งมีประเด็นเรื่องธนาคารอย่าง SVB ล้ม และ Credit Suisse ต้องปิดฉากตำนานกว่า 166 ปี ทำให้นักลงทุนในตลาดคาดว่าธนาคารกลางอย่าง Fed จะกลับมาปรับลดดอกเบี้ยลงอย่างรวดเร็วในครึ่งหลังปี 2023 นี้ และทำให้ตลาดหุ้นปรับขึ้นได้ดี แต่ทั้งนี้ เรามองว่า “ตลาดมองโลกในแง่ดีมากเกินไป” เพราะ Fed อาจไม่ลดดอกเบี้ยตามที่ตลาดคาดก็เป็นได้ เนื่องจาก “เงินเฟ้อพื้นฐาน” ที่ปรับตัวลงช้าและยังอยู่ในระดับสูง รวมทั้งส่วนประกอบที่สำคัญอย่างเงินเฟ้อในภาคบริการ เช่น การบิน และการท่องเที่ยว ก็มีแนวโน้มที่จะปรับตัวขึ้นต่อจากการที่จีนกลับมาเปิดประเทศและภาวะเศรษฐกิจโลกเริ่มกลับมาฟื้นตัวได้ดีขึ้น ในที่สุด Fed อาจจะต้องเดินหน้าขึ้นดอกเบี้ยต่อ ผิดจากที่ตลาดคาด และอาจส่งผลให้เกิดแรงขายทำกำไรออกจากตลาดหุ้นออกมาอีกครั้งได้

2.) ปัญหาในภาคธนาคารสหรัฐฯ และยุโรป อาจปะทุขึ้นมาอีกได้ ด้วยภาวะดอกเบี้ยที่อยู่ในระดับสูง ทำให้เรามองว่าอาจมีการ “ล้ม” ของธนาคารขนาดกลางและเล็กในสหรัฐฯ อย่าง SVB และ Signature เพิ่มขึ้นอีกได้ เพราะไม่ใช่ทุกธนาคารที่จะทนต่อต้นทุนทางการเงินในระดับสูงได้อย่างธนาคารขนาดใหญ่ รวมทั้งธนาคารขนาดกลางและเล็กส่วนใหญ่อาจไม่มีการดำเนินธุรกิจที่หลากหลายจึงมีศักยภาพในการทำกำไรได้ต่ำกว่าธนาคารขนาดใหญ่อีกด้วย นอกจากนี้ ประเด็นที่ธนาคารในสหรัฐฯ มี “ผลขาดทุนที่ยังไม่ได้รับรู้” จำนวนมากจากการลงทุนในพันธบัตรอันเนื่องมาจากการขึ้นดอกเบี้ยของ Fed เป็นปัจจัยที่เราค่อนข้างกังวล เนื่องจากหากเกิดความไม่แน่นอนของภาวะเศรษฐกิจในอนาคตจากดอกเบี้ยที่ยังปรับตัวสูงขึ้น อาจทำให้เกิดเหตุการณ์แห่ถอนเงินฝากของประชาชนขึ้นอีก โดยเฉพาะในธนาคารขนาดกลางและเล็กที่มีอับดับความน่าเชื่อถือต่ำกว่าธนาคารขนาดใหญ่ จนกระทั่งธนาคารดังกล่าวต้องขายพันธบัตรออกมาเพื่อเสริมสภาพคล่อง ซึ่งจะก่อให้เกิดการรับรู้ผลขาดทุนจำนวนมหาศาลและธนาคารอาจไม่มีสภาพคล่องเพียงพอให้กับลูกค้าจนต้องปิดตัวลงดังเช่นกรณีของ SVB แม้ว่าขณะนี้สถานการณ์กลุ่มธนาคารดูดีขึ้น แต่เราไม่อาจรู้ได้แน่ชัดว่าจะมีธนาคารใดล้มอีกหรือไม่ และจะลุกลามเป็นวงกว้างเพียงใด หากมีเหตุการณ์ดังกล่าวเกิดขึ้นอีก อาจก่อให้เกิดการปรับตัวลงอย่างรุนแรงของตลาดหุ้นได้ ดังเช่นที่เกิดขึ้นในปี 2008 นั่นเอง

มุมมองการลงทุนประจำไตรมาส 2/2023

| Investment View for Q2/23 | Negative | Slightly Negative |

Neutral | Slightly Positive |

Positive |

|---|---|---|---|---|---|

| Cross Asset | |||||

| Equity | |||||

| Fixed Income | |||||

| Equity (DM) | |||||

| US | |||||

| Europe | |||||

| Japan | |||||

| Equity (EM) | |||||

| Asia ex-Japan | |||||

| China | |||||

| India | |||||

| ASEAN | |||||

| Thailand | |||||

| Fixed Income | |||||

| Thai Fixed Income | |||||

| Global Sovereign Bonds | |||||

| Global Credit | |||||

| Global High Yield | |||||

| EM Debt | |||||

| Alternatives | |||||

| Gold | |||||

| Oil | |||||

| REITs (TH & SG) | |||||

หมายเหตุ: แถบสีน้ำเงินคือมุมมอง Q2/23, แถบสีส้มคือมุมมองไตรมาสก่อนหน้า

อย่างไรก็ตาม ไม่ใช่ว่าตลาดการเงินโลกของเราจะไม่มีปัจจัยบวกอยู่เลย เรามองว่าผลประกอบการประจำไตรมาส 1/23 ของบริษัทในตลาดหุ้นส่วนใหญ่จะออกมาดีกว่าไตรมาส 4/22 ตามภาวะเศรษฐกิจทั่วโลกที่เริ่มฟื้นตัวจากการกลับมาเปิดประเทศของจีน รวมทั้งเศรษฐกิจจีนยังมีแนวโน้มฟื้นตัวอย่างค่อยเป็นค่อยไปในปีนี้ ซึ่งจะเป็นปัจจัยสำคัญที่ค้ำจุนเศรษฐกิจโลกไม่ให้ทรุดตัวลงเหมือนปีที่ผ่านมาได้ ดังนั้น เมื่อพิจารณาร่วมกับปัจจัยเสี่ยงที่ต้องระวังแล้ว ทำให้เรามีมุมมองที่ “เป็นกลาง (Neutral)” ต่อการลงทุนทั้งในตลาดหุ้นและตลาดพันธบัตรประจำไตรมาสที่ 2/23 นี้ ผู้ที่มีการลงทุนอยู่อาจพิจารณาถือครองการลงทุนเพื่อรอดูสถานการณ์ หรือทยอยขายทำกำไรกองทุนที่ปรับตัวขึ้นมามากในไตรมาสแรก แต่หากต้องการลงทุนเพิ่ม เราแนะนำให้ท่านเน้นการลงทุนในกองทุนหุ้นโลกที่มีการกระจายการลงทุนและจ่ายเงินปันผล รวมทั้งเน้นการลงทุนในผลิตภัณฑ์ที่มุ่งเน้นรักษาเงินต้น (Principal Protection) เพื่อป้องกันการปรับตัวลงของตลาดการเงินโลกอย่างไม่คาดฝันจาก “ความไม่แน่นอน” ที่ยังคงอยู่ และเป็นการกระจายความเสี่ยงพอร์ตการลงทุนอีกทางหนึ่ง

กลยุทธ์การลงทุนประจำไตรมาส 2/2023

1. ตลาดหุ้นและตราสารหนี้ฝั่ง Developed Market (DM)

Key Takeaway

- Neutral หุ้น DM: เนื่องจากตลาดยังมีความไม่แน่นอนเรื่องแนวโน้มการขึ้นดอกเบี้ยของธนาคารกลาง และสถานการณ์กลุ่มธนาคารในสหรัฐฯ และยุโรปยังมีความผันผวน

- Neutral หุ้นสหรัฐฯ: ตลาดหุ้นปรับตัวขึ้นมามากโดยเฉพาะกลุ่มเทคโนโลยีขนาดใหญ่ ซึ่งอาจถูกขายทำกำไรได้หาก Fed ยังไม่หยุดขึ้นดอกเบี้ย และมีธนาคารขนาดกลางหรือเล็กล้มเพิ่มเติม

- Neutral หุ้นยุโรป: สถานการณ์กลุ่มธนาคารในยุโรปยังมีความผันผวน ขณะที่ ECB ยังเดินหน้าขึ้นดอกเบี้ยต่อเนื่อง การลงทุนจึงต้องระวัง

- Neutral หุ้นญี่ปุ่น: ภาวะเศรษฐกิจยังแข็งแกร่ง แต่เงินเฟ้อในประเทศมีโอกาสกลับมาเร่งตัวขึ้น และอาจกดดันให้ BOJ กลับมาเร่งขึ้นดอกเบี้ยได้ในไตรมาสสองนี้

- Slightly Positive ตราสารหนี้รัฐบาลระยะยาว: อัตราผลตอบแทนระยะยาวมีแนวโน้มปรับตัวลงตามความผันผวนในตลาดหุ้นที่ยังคงอยู่ และเป็นเครื่องมือป้องกันความเสี่ยงในกรณีที่วิกฤตธนาคารกลับมาลุกลาม

- Slightly Negative ตราสารหนี้ High Yield: ตราสาร High Yield จะมีความเสี่ยงมาก หากเกิดเหตุการณ์ธนาคารล้มเพิ่มเติม จึงควรหลีกเลี่ยงการลงทุนไปก่อน

สำหรับตลาดหุ้นฝั่ง DM เรามีมุมมองที่ระมัดระวังมากขึ้น โดยเราปรับลดมุมมองจาก Positive ตลาดหุ้นสหรัฐฯ และ Slightly Positive ตลาดหุ้นยุโรปและญี่ปุ่นมา “เป็นกลาง (Neutral)” ทั้งหมด ประกอบกับแต่ละตลาดมีปัจจัยเฉพาะตัวที่ทำให้เราต้องไม่ประมาทในการลงทุน ดังนี้

อันดับแรก สำหรับพี่ใหญ่อย่างตลาดหุ้นสหรัฐฯ ต้องกล่าวว่ากลับมาฟื้นตัวได้อย่างแข็งแกร่งและ ทรงพลังในไตรมาสแรกนำโดยหุ้นกลุ่มเทคโนโลยีขนาดใหญ่ตามที่เราคาดการณ์ การที่ราคาน้ำมับดิบและเบนซินกลับมาปรับตัวลงและเคลื่อนไหวในกรอบ ประกอบกับค่าจ้างแรงงานโดยรวมที่ไม่ได้ปรับตัวเพิ่มขึ้นจากการลดการจ้างงานในอุตสาหกรรมเทคโนโลยี ทำให้อัตราเงินเฟ้อชะลอตัวลงและ Fed ลดขนาดการขึ้นดอกเบี้ย นักลงทุนจึงขายทำกำไรหุ้นกลุ่มปลอดภัย (Defensive) รวมถึงหุ้นกลุ่มมูลค่า (Value Stock) อย่างธนาคาร ที่ความกังวลเรื่องธนาคารล้มยังไม่จางหาย และหันกลับมาลงทุนในหุ้นกลุ่มเติบโต (Growth Stock) อย่างกลุ่มเทคโนโลยีขนาดใหญ่เนื่องจากมีแนวโน้มการเติบโตของผลกำไรที่มั่นคง และมีปัจจัยสนับสนุนจากการที่ Bond Yield ในตลาดปรับตัวลงอีกทางหนึ่ง นอกจากนี้ บริษัทที่เป็นพระเอกของเราอย่าง Microsoft และ Apple ยังมีแนวโน้มของผลประกอบการที่สดใสจากการนำเทคโนโลยี AI เข้ามาใช้ผลิตภัณฑ์ของตนอีกด้วย ทั้งนี้ เรามองว่ากระแสการกลับมาลงทุนในกลุ่มเทคโนโลยีขนาดใหญ่จะยังคงอยู่ในเดือน เม.ย. จากการคาดการณ์ว่าผลประกอบการประจำไตรมาส 1/23 จะออกมาแข็งแกร่งกว่าไตรมาส 4/22 ตามภาวะเศรษฐกิจโลกที่ฟื้นตัวและการอ่อนค่าของค่าเงินดอลลาร์ แต่หลังจากนั้น เรามองว่าตลาดหุ้นสหรัฐฯ สุ่มเสี่ยงที่จะเกิดการปรับฐานในเดือน พ.ค. เนื่องจากการประชุม Fed ช่วงต้นเดือน พ.ค. อาจไม่มีท่าทีที่เข้มงวดน้อยลงตามที่ตลาดคาด อัตราเงินเฟ้อของสหรัฐฯ ตั้งแต่ช่วงเดือน พ.ค. อาจไม่ปรับตัวลงส่วนหนึ่งเนื่องจากผลของฐานการคำนวณที่สูงเริ่มหมดไป และสำคัญที่สุดอาจมีธนาคารในสหรัฐฯ ล้มเพิ่มเติมได้ทุกเมื่อตราบใดที่ Fed ยังไม่ลดดอกเบี้ย ดังนั้น เราจึงกลับมามีมุมมองที่ Neutral ต่อตลาดหุ้นสหรัฐฯ และแนะนำให้ผู้ที่มีกำไรจากการลงทุนโดยเฉพาะกลุ่มเทคโนโลยีทยอยขายทำกำไรก่อนที่ตลาดจะปรับตัวลง

สำหรับตลาดหุ้นยุโรป ต้องถือว่าปรับตัวขึ้นได้อย่างน่าประทับใจในไตรมาสแรกแม้ว่าจะมีประเด็นเรื่องของธนาคาร Credit Suisse เข้ามากระทบก็ตาม เนื่องจากอัตราเงินเฟ้อในฝั่งยุโรปได้ปรับตัวลงอย่างรวดเร็วจนนำมาสู่การฟื้นตัวของเศรษฐกิจฝั่งยุโรป และเป็นปัจจัยบวกที่สำคัญต่อตลาดหุ้น อย่างไรก็ตาม การลงทุนตลาดในหุ้นยุโรปประจำไตรมาสสองนี้ต้องถือว่ายังประมาทไม่ได้ โดยปัจจัยเสี่ยงที่เรากังวลมากที่สุดก็คือสถานการณ์กลุ่มธนาคารในยุโรปนั่นเอง แม้ว่าหลังจากช่วงวิกฤติการเงินโลกที่ผ่านมาธนาคารส่วนใหญ่ในยุโรปจะมีการดำรงเงินกองทุนมากขึ้น และ ธนาคารกลางยุโรป (ECB) ก็มีกฎเกณฑ์คุมภาคธนาคารที่เข้มงวด แต่ในด้านปัจจัยพื้นฐานของธนาคารเองแล้ว เรามองว่าส่วนใหญ่ยังแข็งแกร่งน้อยกว่าธนาคารขนาดใหญ่ในสหรัฐฯ ทำให้นักลงทุนยังไม่มีความมั่นใจมากนักว่าหากเกิดวิกฤตขึ้นจริงๆ แล้ว ธนาคารในฝั่งยุโรปจะสามารถผ่านพ้นไปได้หรือไม่ แม้กระทั่ง Deutsche Bank ซึ่งเป็นธนาคารขนาดใหญ่ที่สุดในเยอรมนียังเผชิญกับความผันผวนของราคาหุ้นมาแล้วอันเนื่องมาจากความกังวลของนักลงทุนในช่วงปลายเดือน มี.ค. ที่ผ่านมา หากกลุ่มธนาคารในยุโรปยังมีความผันผวน ย่อมทำให้ดัชนีตลาดหุ้นยุโรปมีความผันผวนมาก เนื่องจากตลาดหุ้นยุโรปมีน้ำหนักของกลุ่มธนาคารค่อนข้างมาก ดังนั้น เราจึงมีมุมมองที่ Neutral ต่อตลาดหุ้นยุโรป และแนะนำให้ถือครองการลงทุนเพื่อรอดูสถานการณ์

สุดท้ายนี้ ในส่วนของตลาดหุ้นญี่ปุ่นนั้นยังคงปรับขึ้นได้ดีแม้ว่าในปี 2022 จะมีผลตอบแทนที่ดีกว่าตลาดหุ้นอื่นๆ มาแล้วก็ตาม จากการฟื้นตัวของภาคการท่องเที่ยวและการบริโภคในประเทศ นอกจากนี้ธนาคารกลางญี่ปุ่น (BOJ) ยังมีท่าทีผ่อนคลายเพื่อกระตุ้นเศรษฐกิจ อย่างไรก็ตาม ตั้งแต่ไตรมาสสองนี้ การลงทุนในตลาดหุ้นญี่ปุ่นเรามองว่าต้องระมัดระวังมากขึ้น โดยเฉพาะเรื่องอัตราเงินเฟ้อภายในประเทศที่มีแนวโน้มปรับตัวขึ้นต่อตามภาวะเศรษฐกิจที่ฟื้นตัวจนทำให้ BOJ อาจต้องกลับมาเร่งขึ้นอัตราดอกเบี้ยสวนทางกับธนาคารกลางหลักอื่นๆ ซึ่งจะส่งผลให้ส่วนชดเชยความเสี่ยงรวมทั้งความน่าสนใจในตลาดหุ้นลดลง นอกจากนี้ ค่าเงินเยนมีโอกาสกลับมาแข็งค่าจากการดำเนินนโยบายการเงินที่แตกต่าง ซึ่งจะเป็นปัจจัยลบต่อตลาดหุ้นญี่ปุ่นอีกทางหนึ่ง ดังนั้น เราจึงมีมุมมองที่ค่อนข้าง Neutral ต่อตลาดหุ้นญี่ปุ่น และแนะนำให้ถือครองการลงทุนเพื่อรอดูสถานการณ์เช่นกัน

ในด้านตลาดตราสารหนี้ เรายังมีมุมมองที่ Slightly Positive ต่อการลงทุนในพันธบัตรรัฐบาลประเทศหลัก โดยเฉพาะพันธบัตรระยะยาวเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงเมื่อตลาดหุ้นเกิดความผันผวน และเผื่อรองรับภาวะเศรษฐกิจถดถอยที่อาจเกิดขึ้นได้หากวิกฤติธนาคารกลับมาลุกลามอีกครั้ง ขณะที่ตราสารหนี้เอกชนที่มีความเสี่ยงสูงอย่าง High Yield Bond เรามีมุมมองที่ Slightly Negative และแนะนำให้หลีกเลี่ยงการลงทุนไปก่อน เนื่องจากความไม่แน่นอนในตลาดการเงินยังมีอยู่สูง หากเกิดปัญหาธนาคารล้มเพิ่มเติม ตราสาร High Yield Bond จะได้รับผลกระทบทางลบมาก ดังเช่นกรณีตราสาร Additional Tier 1 (AT1) ของ Credit Suisse ที่ถูกลดมูลค่าจนเหลือศูนย์มาแล้ว

2. ตลาดหุ้นและตราสารหนี้ฝั่ง Emerging Market (EM)

ภาพรวมการลงทุนในกลุ่มประเทศตลาดเกิดใหม่ ช่วงไตรมาส 1/2023

Key Takeaway

- Neutral หุ้น EM: เพิ่มความระมัดระวังการลงทุนจากสถานการณ์ความไม่แน่นอนในเศรษฐกิจ และตลาดการลงทุนโลก จึงให้ถือครองรอดูสถานการณ์การลงทุนก่อน

- Neutral หุ้นจีน: เศรษฐกิจจีนอยู่ในทิศทางของการฟื้นตัว ขณะที่แรงส่งจากการเปิดประเทศเริ่มอ่อนลง และยังต้องใช้เวลาในการฟื้นตัว ต้องจับตามาตรการกระตุ้นเศรษฐกิจจากรัฐบาลจีน และความเสี่ยงทางภูมิรัฐศาสตร์ที่เพิ่มสูงขึ้น

- Neutral หุ้นอินเดีย: เงินเฟ้อที่กลับมาเพิ่มสูงเหนือกรอบเป้าหมายเป็นแรงกดดันที่สำคัญ แต่ยังถือครองเพื่อกระจายความเสี่ยง ท่ามกลางความไม่แน่นอนที่เพิ่มสูงขึ้นได้

- Neutral หุ้นอาเซียน: พื้นฐานเศรษฐกิจยังอยู่ในเกณฑ์ดี แต่ปัจจัยหนุนจากการเปิดประเทศของจีน ยังไม่ได้ส่งผลบวกต่อเศรษฐกิจในอาเซียนมากนัก ขณะที่บางประเทศยังเผชิญแรงกดดันจากเงินเฟ้อที่อยู่ในระดับสูง

“เริ่มต้นด้วยความหวัง ลงท้ายด้วยความผันผวน ชวนให้เฝ้ารอโอกาสแห่งการลงทุน” คงเป็นคำสรุปสั้นๆ ถึงภาพรวมการลงทุนในกลุ่มประเทศตลาดเกิดใหม่ (Emerging Markets: EM) ที่เกิดขึ้นในช่วงไตรมาส 1 ปี 2023 นี้ ที่เริ่มต้นปีอย่างสดใส ด้วยความหวังว่าตลาดหุ้นจะฟื้นคืน จากปัจจัยสำคัญ คือ การเปิดประเทศเร็วกว่าคาดของจีน แต่พอเวลาผ่านไป บรรยากาศการลงทุนก็ถูกรบกวนด้วยความเสี่ยงทางภูมิรัฐศาสตร์ ที่จีนและสหรัฐฯ มีความตึงเครียดระหว่างกันเพิ่มสูงขึ้น นอกจากนี้ยังมีความกังวลเศรษฐกิจโลกถดถอย หลังเงินเฟ้อของหลายประเทศทั้งใน EM และ DM ยังคงอยู่ในระดับสูง ซึ่งส่งผลต่อเนื่องไปยังการปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารกลางในหลายประเทศ จนในช่วงปลายไตรมาส 1 ธนาคารหลายแห่งในสหรัฐฯ รวมถึงธนาคารยักษ์ใหญ่ในยุโรปอย่าง Credit Suisse ปิดตัวลง สร้างความผันผวนให้กับภาคธนาคาร และตลาดการลงทุนทั่วโลก แม้ว่าสถานการณ์ดูจะคลี่คลายไปในทางที่ดีขึ้น แต่ก็ยังมิอาจวางใจว่าจะไม่เกิดปัญหาขึ้นอีกในอนาคต ส่งผลให้ในช่วงไตรมาส 1 ภาพรวมตลาดหุ้น EM ปรับตัวเพิ่มขึ้นได้เล็กน้อย นำโดยตลาดหุ้นเกาหลีใต้ และไต้หวัน ที่ได้การปรับตัวเพิ่มขึ้นของหุ้นกลุ่มเทคโนโลยี โดยเฉพาะบริษัทผู้ผลิตเซมิคอนดัคเตอร์มาช่วยหนุน รวมถึงการฟื้นตัวของตลาดหุ้นจีน ที่ได้ปัจจัยการเปิดประเทศมาช่วยเสริม แต่ตลาดหุ้น EM ก็ถูกฉุดด้วยการปรับตัวลงของตลาดหุ้นในกลุ่มประเทศละตินอเมริกา ที่มีปัจจัยพื้นฐานทางเศรษฐกิจที่อ่อนแอ รวมถึงการปรับตัวลงของตลาดหุ้นอินเดีย ที่นักลงทุนบางส่วนได้ขายทำกำไรตลาดหุ้นที่ปรับตัวเพิ่มขึ้นในปีก่อน อีกทั้งมีปัญหาของ Adani Group เป็นปัจจัยกดดัน

เฝ้ารอโอกาสแห่งการลงทุนในไตรมาส 2

ภาพการลงทุนที่ผันผวนในช่วงปลายไตรมาส 1 เป็นการส่งสัญญาณถึงท่านนักลงทุน ให้ต้องใช้ความระมัดระวังในการลงทุนเพิ่มมากขึ้น ซึ่งการลงทุนที่ระมัดระวังจะต้องพิจารณาจากปัจจัยหลายส่วนประกอบกัน หนึ่งในนั้นที่สำคัญคือพื้นฐานทางเศรษฐกิจของแต่ละประเทศ ซึ่งหากพิจารณาจากปัจจัยนี้ เรายังมองเห็นโอกาสของการลงทุนในตลาดหุ้นจีน ที่เศรษฐกิจยังอยู่ในทิศทางของการฟื้นตัวจากการล็อกดาวน์เพื่อควบคุมการแพร่ระบาดของโควิด-19 ในปีก่อน การกำหนดเป้าการเติบโตของเศรษฐกิจจีนในปีนี้ที่ “ราวๆ 5%” อาจไม่ใช่ตัวเลขที่สูงมากนัก แต่หากพิจารณาจากการที่ทางการจีนให้ความสำคัญกับการเติบโตของเศรษฐกิจในปีนี้มาเป็นอันดับแรก ทำให้เชื่อว่าทางการจีนจะต้องใช้เครื่องมือ และมีมาตรการเพื่อทำให้เศรษฐกิจเติบโตได้ไม่น้อยกว่าเป้าหมาย 5% เป็นอย่างน้อย ซึ่งเราก็เริ่มเห็นทิศทางการฟื้นตัวที่ดีทั้งภาคการบริโภค รวมถึงในภาคอสังหาริมทรัพย์ ซึ่งเป็นส่วนที่มีความสำคัญต่อเศรษฐกิจจีนเป็นอย่างมาก อย่างไรก็ตาม ความเสี่ยงทางภูมิรัฐศาสตร์ ยังเป็นปัจจัยเสี่ยงที่สำคัญต่อการลงทุนในตลาดหุ้นจีน อีกทั้งภาคการส่งออกอาจได้รับผลกระทบจากความไม่แน่นอนของเศรษฐกิจโลก ทำให้เราให้น้ำหนักการลงทุนในหุ้นจีนเป็น Neutral เพื่อรอความชัดเจนเกี่ยวกับเศรษฐกิจโลก รวมถึงมาตรการกระตุ้นเศรษฐกิจจากรัฐบาลจีน โดยเน้นการลงทุนไปที่ตลาดหุ้นจีน A-Share ที่คาดว่าจะได้ประโยชน์จากมาตรการกระตุ้นเศรษฐกิจจากรัฐบาลมากกว่า

ในส่วนตลาดหุ้นอื่นใน EM เรามีมุมมองโดยรวมเป็น Neutral เช่นกัน ซึ่งจะสอดคล้องกับมุมมองระมัดระวัง ท่ามกลางความไม่แน่นอนของเศรษฐกิจ และภาวะการลงทุนทั่วโลกที่เกิดขึ้น ณ ขณะนี้ โดยอาจจะมีรายละเอียดและปัจจัยการลงทุนที่แตกต่างกันบ้างในแต่ละประเทศ ดังเช่น อินเดีย ที่เศรษฐกิจมีแนวโน้มชะลอตัว แต่ยังคงอยู่ในระดับสูง เมื่อเปรียบเทียบกับประเทศหรือภูมิภาคอื่น ซึ่งจะเป็นตัวช่วยสนับสนุนในภาวะที่มีความไม่แน่นอนของเศรษฐกิจโลกได้ ขณะที่เงินเฟ้อที่กลับมาพุ่งขึ้นสูงเหนือกรอบเงินเฟ้อของ RBI ที่ 2%-6% ก็ได้กลายเป็นปัจจัยที่ต้องเฝ้าระวัง นอกเหนือไปจากระดับราคาของตลาดหุ้นอินเดียที่สูงกว่าตลาดหุ้นอื่นโดยเปรียบเทียบ อันจะนำมาซึ่งการหมุนไปลงทุนในตลาดอื่นที่มีระดับราคา และโอกาสการลงทุนที่ดีกว่า จึงให้คำแนะนำ Neutral สำหรับตลาดหุ้นอินเดีย โดยให้ถือครองรอดูสถานการณ์ต่อไปก่อน

สำหรับตลาดหุ้นอาเซียน เศรษฐกิจโดยรวมยังอยู่ในเกณฑ์ดี แต่ก็จะมีความแตกต่างกันในแต่ละประเทศ เช่น อินโดนีเซีย และมาเลเซีย เผชิญแรงกดดันจากราคาสินค้าโภคภัณฑ์ที่ลดลง ส่วนปัจจัยหนุนจากการเปิดประเทศของจีน แม้จะเป็นปัจจัยบวกต่ออาเซียน แต่ยังต้องใช้เวลาในการฟื้นตัว ส่วนเงินเฟ้อนั้น มีการชะลอตัวลงในอินโดนีเซีย และมาเลเซีย ซึ่งส่งผลให้ธนาคารกลางอินโดนีเซีย และมาเลเซีย ได้หยุดขึ้นดอกเบี้ยนโยบายไปแล้ว ขณะที่เงินเฟ้อในฟิลิปปินส์ และสิงคโปร์ แม้จะเริ่มเห็นสัญญาณการชะลอตัวลงมาบ้าง แต่แรงกดดันเงินเฟ้อยังอยู่ในระดับสูง ดังนั้นจึงคงคำแนะนำ Neutral สำหรับตลาดหุ้นอาเซียน และตลาดหุ้นอินโดนีเซีย

ด้านตลาดหุ้นเวียดนาม แม้ตลาดหุ้นโดยรวมจะฟื้นตัวตามที่เราคาดในช่วงไตรมาส 1 แต่ก็มาพร้อมกับความผันผวนในระดับที่สูง โดยปัจจัยบวกสำหรับเวียดนาม คือแรงกดดันจากการปรับขึ้นดอกเบี้ยของ Fed ที่น้อยลง รวมถึงค่าเงินที่มีเสถียรภาพมากขึ้น ขณะที่เงินเฟ้อที่มีทิศทางเร่งตัวขึ้นมาโดยตลอด ก็เริ่มเห็นการชะลอตัวลงบ้าง ซึ่งช่วยเปิดทางให้ธนาคารกลางเวียดนามปรับลดดอกเบี้ยเพื่อช่วยภาคธุรกิจ ในยามที่มีความไม่แน่นอนสูงในขณะนี้ จึงยังคงคำแนะนำลงทุนระยะยาวในตลาดหุ้นเวียดนาม สำหรับผู้ที่รับความเสี่ยงได้สูง ในสัดส่วนที่เหมาะสมเท่านั้น

มุมมองการลงทุนตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่

สำหรับการลงทุนในตราสารหนี้กลุ่มประเทศตลาดเกิดใหม่นั้น เรายังไม่แนะนำให้ลงทุน เนื่องจากเมื่อเปรียบเทียบโอกาสและความเสี่ยงของการลงทุนในตราสารหนี้ DM และ EM แล้ว เรามีความเห็นว่าการลงทุนในตราสารหนี้ DM มีความน่าสนใจมากกว่า โดยในภาวะที่ความไม่แน่นอนในโลกการลงทุนเพิ่มสูงขึ้น จากเหตุการณ์ธนาคารล้ม จนต้องปิดกิจการไป ทำให้การลงทุนในตราสารหนี้ประเภทเครดิต โดยเฉพาะ High Yield มีความเสี่ยงเพิ่มสูงขึ้น ซึ่งตราสารหนี้ EM ก็ถูกนักลงทุนพิจารณาว่าเป็นตราสารหนี้ที่มีความเสี่ยงเช่นกัน อีกทั้งหลายประเทศใน EM ยังมีพื้นฐานทางเศรษฐกิจที่เปราะบาง จึงอาจมีความทนทานต่อภาวะเศรษฐกิจถดถอยได้น้อย และอาจเผชิญแรงขายจากนักลงทุนได้

ภาพรวมการลงทุนในตลาดหุ้นไทย และตราสารหนี้ไทย

Key Takeaway

- Neutral หุ้นไทย สำหรับไตรมาส 2 ถือเป็นไตรมาสแห่งการ “เฝ้ารอ” จากปัจจัยการเลือกตั้ง การใช้นโยบายการเงินของธนาคารแห่งประเทศไทย และการฟื้นตัวของนักท่องเที่ยวต่างชาติในช่วง low season ทำให้ตลาดหุ้นไทยอาจจะฟื้นตัวได้ไม่มาก เคลื่อนไหวอยู่ในกรอบจำกัด

ตลาดหุ้นไทย ในช่วงไตรมาส 1 ที่ผ่านมาดัชนีปรับตัวลดลง โดยสาเหตุหลักๆ คือได้รับแรงกดดันจากการประกาศผลประกอบการของบริษัทจดทะเบียน ประจำไตรมาส 4 ที่ออกมาต่ำกว่าคาด อีกทั้งแรงกดดันจากปัจจัยภายนอกทั้งเรื่องการปรับขึ้นอัตราดอกเบี้ยนโยบายของ Fed เงินเฟ้อสหรัฐฯ ที่ยังอยู่ในระดับสูง การชะลอตัวของเศรษฐกิจโลก และวิกฤตความเชื่อมั่นในระบบธนาคาร ซึ่งส่งผลลบต่อสินทรัพย์เสี่ยง และหุ้นไทยได้รับผลกระทบดังกล่าวด้วยเช่นกัน อย่างไรก็ตาม นักลงทุนยังคาดหวังว่าเศรษฐกิจไทยกำลังอยู่ในช่วงฟื้นตัว แม้ตัวเลขภาคการส่งออกสินค้าจะถูกกดดันจากอุปสงค์ทั่วโลกที่ชะลอ แต่ตัวเลขภาคบริการ โดยเฉพาะภาคการท่องเที่ยวฟื้นตัวได้อย่างชัดเจน ทำให้ตลาดหุ้นไทยปรับตัวลงไม่มาก

สำหรับช่วง ไตรมาส 2 ถือเป็นไตรมาสสำหรับการ ”เฝ้ารอ” โดย Highlight สำคัญในประเทศจะจับตาไปที่การเลือกตั้งทั่วไป ซึ่งจะต้องดูว่ารัฐบาลใหม่จะมีแนวทางการใช้นโยบายอย่างไร นอกจากนี้ยังตั้งจับตาแนวทางการใช้นโยบายการเงินของธนาคารแห่งประเทศไทย (BOT) โดยเฉพาะมุมมองต่อเงินเฟ้อ และเศรษฐกิจไทย ซึ่งหากเงินเฟ้อไทยยังไม่ปรับตัวลดลงและยังคงอยู่ในระดับสูง อาจจะทำให้ BOT ต้องเร่งขึ้นอัตราดอกเบี้ยมากกว่าคาด อย่างไรก็ตามเศรษฐกิจไทยยังจะได้ประโยชน์จากการฟื้นตัวของนักท่องเที่ยว โดยเฉพาะนักท่องเที่ยวต่างชาติ ซึ่งจีนได้เริ่มเดินทางเข้ามาเที่ยวในประเทศไทยมากขึ้น และน่าจะถูกให้เป็นความหวังให้เป็นนักท่องเที่ยวกลุ่มหลัก ซึ่งจะเป็นปัจจัยขับเคลื่อนให้เศรษฐกิจไทยกลับมาฟื้นตัวได้ และลดผลกระทบจากการชะลอตัวของการส่งออก แต่อย่างไรก็ตามในช่วงเดือน เม.ย. - พ.ค. มักจะเป็นช่วง low season สำหรับนักท่องเที่ยวต่างชาติ โดยเฉพาะฝั่งยุโรป ซึ่งมีโอกาสที่จะทำให้การเดินทางเข้ามาในประเทศน้อยกว่าที่คาดการ

ดังนั้นด้วยภาพรวมเศรษฐกิจไทยที่ดูมีแนวโน้มฟื้นตัวแต่ยังถูกกดดันจากภาคการส่งออก อีกทั้งหลากหลายปัจจัยที่เราต้องติดตามเฝ้ารอ ทั้งการเลือกตั้ง การใช้นโยบายการเงิน และการฟื้นตัวของนักท่องเที่ยวต่างชาติในช่วง low season ทำให้เราจึงปรับมุมมองหุ้นไทยเป็น Slightly Positive เป็น Neutral ในช่วงไตรมาส 2 นี้

สำหรับตราสารหนี้ไทย เรายังคงมุมมอง Neutral ต่อตราสารหนี้ไทย ในช่วงไตรมาส 2 เนื่องจากเราเล็งเห็นถึงความเสี่ยงจากภาวะเศรษฐกิจทั่วโลกที่ชะลอ และความเสี่ยงจากอัตราดอกเบี้ยนโยบายที่อยู่สูงเป็นเวลานาน โดยเราชอบตราสารหนี้ไทยระยะสั้น มากกว่าระยะยาว เนื่องจากจะเป็นหลุมหลบภัยสำหรับนักลงทุนท่ามกลางความผันผวนต่างๆ

3. สินทรัพย์ทางเลือก

เราให้คำแนะนำ Slightly Underweight ต่อการลงทุนในอสังหาริมทรัพย์ และ REITs ไทย และสิงคโปร์ จากภาวะเศรษฐกิจโลกที่มีความไม่แน่นอนเพิ่มสูงขึ้น ขณะที่ปัจจัยบวกจากการเปิดประเทศของจีนยังต้องอาศัยระยะเวลาในการฟื้นตัว ส่วนแรงกดดันด้านดอกเบี้ยนั้น แม้อาจจะไม่ได้เห็นการปรับขึ้นดอกเบี้ยแรงๆ แต่แรงกดดันด้านเงินเฟ้อที่ยังคงอยู่ ประกอบกับภาวะเศรษฐกิจที่อาจไม่เอื้อต่อการปรับขึ้นค่าเช่า จึงอาจกระทบกับพื้นฐานการทำกำไรของสินทรัพย์ในกลุ่มนี้ได้

สำหรับน้ำมับดิบ เรามีมุมมองที่ Slightly Underweight แม้ว่าทาง OPEC+ จะลดกำลังการผลิตน้ำมัน แต่ความต้องการใช้น้ำมันดิบก็ไม่ได้ปรับตัวเพิ่มขึ้นเช่นกัน เนื่องจากภาวะเศรษฐกิจจีนมีการฟื้นตัวแบบค่อยเป็นค่อยไป ประกอบกับการที่ดอกเบี้ยในตลาดคงอยู่ในระดับสูงย่อมเป็นปัจจัยกดดันความต้องการใช้น้ำมันอีกทางหนึ่ง นอกจากนี้ หากสถานการณ์กลุ่มธนาคารในประเทศหลักยังมีความผันผวน ย่อมส่งผลให้นักลงทุนกังวลเรื่องภาวะเศรษฐกิจถดถอยในอนาคตมากขึ้น ซึ่งจะเป็นอีกปัจจัยหนึ่งที่กดดันไม่ให้ราคาน้ำมันปรับตัวเพิ่มขึ้น

ในส่วนของทองคำ เราให้คำแนะนำการลงทุนเป็น Neutral จากการคาดการณ์ที่ว่า หาก Fed เริ่มปรับท่าทีการใช้นโยบายการเงิน จากการปรับขึ้นอัตราดอกเบี้ย มาเป็นคงอัตราดอกเบี้ย อาจทำให้นักลงทุนหันกลับไปลงทุนในตลาดหุ้นมากกว่า อีกทั้งราคาทองปรับตัวขึ้นมาค่อนข้างมากแล้ว ทำให้ Upside ค่อนข้างจำกัด เราจึงแนะนำให้มีในสัดส่วนสำหรับการลดความเสี่ยงของพอร์ตการลงทุนเท่านั้น ในกรณีที่เกิดเหตุการณ์ที่ทำให้ตลาดหุ้นมีความผันผวนมากกว่าปกติ ไม่แนะนำให้ซื้อเพื่อเก็งกำไร

ทีมกลยุทธ์การลงทุน ttb

มีนาคม 2023

หากสนใจปรึกษาเพิ่มเติมสามารถติดต่อได้ที่ ttb investment line โทร. 1428 กด # 4 ทุกวันจันทร์ - ศุกร์ ตั้งแต่เวลา 09:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร) หรือเข้ามาปรึกษา และรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา

หมายเหตุ:

- ข้อมูล บทความ บทวิเคราะห์และการคาดหมาย รวมทั้งการแสดงความคิดเห็นทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ ทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ดีที่สุด ที่ได้รับมาและพิจารณาแล้วเห็นว่าน่าเชื่อถือ แต่ทั้งนี้ไม่อาจรับรองความถูกต้อง ความสมบูรณ์แท้จริงของข้อมูลดังกล่าว ความเห็นที่แสดงไว้ในรายงานฉบับนี้ได้มาจากการพิจารณาโดยเหมาะสมและรอบคอบแล้ว และอาจเปลี่ยนแปลงได้โดยไม่จำเป็นต้องแจ้งล่วงหน้าแต่อย่างใด รายงานฉบับนี้ไม่ถือว่าเป็นคำเสนอหรือคำชี้ชวนให้ซื้อหรือขายหลักทรัพย์และจัดทำขึ้นเป็นการเฉพาะเพื่อประโยชน์แก่บุคคลที่เกี่ยวข้องกับบริษัทเท่านั้น ธนาคารทหารไทยธนชาต จำกัด (มหาชน) ไม่ต้องรับผิดชอบต่อความเสียหายใด ๆ ที่เกิดขึ้นโดยตรงหรือเป็นผลจากการใช้เนื้อหาหรือรายงานฉบับนี้ การนำไปซึ่งข้อมูล บทความ บทวิเคราะห์ และการคาดหมาย ทั้งหลายที่ปรากฏอยู่ในรายงานฉบับนี้ เป็นการนำไปใช้โดยผู้ใช้ยอมรับความเสี่ยงและเป็นดุลยพินิจของผู้ใช้แต่เพียงผู้เดียว

- การลงทุนในหน่วยลงทุนมิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน /ผลการดำเนินงานในอดีต/ ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุนมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต /ผู้ลงทุนควรทำความเข้าใจลักษณะของกองทุน เงื่อนไข ผลตอบแทนและความเสี่ยง ก่อนตัดสินใจลงทุน / กองทุนรวมที่ลงทุนในต่างประเทศและไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจขาดทุนหรือได้กำไรจากอัตราแลกเปลี่ยนหรืออาจได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวน โดยเฉพาะนโยบายการลงทุน ความเสี่ยง และผลการดำเนินงานของกองทุนก่อนตัดสินใจลงทุน /ผู้ลงทุนสามารถรับหนังสือชี้ชวนได้ที่ ทีทีบี ทุกสาขา หรือ ttb Investment Line โทร. 1428 กด # 4 ทุกวันจันทร์ – ศุกร์ เวลา 9:00 – 17:30 น. (ยกเว้นวันหยุดธนาคาร)