Growth and Value จับคู่มุ่งสู่ New High

ตลาดหุ้นยังเป็นทีเด็ดสำหรับไตรมาสแรกตามคาด

ผ่านพ้นไปกับไตรมาสที่ 1 ปี 2021 ซึ่งเป็นหนึ่งในไตรมาสที่ถือว่าเป็นไตรมาสที่นักลงทุนต้องติดตามการเคลื่อนไหวของตลาดหุ้นทั่วโลกกันอย่างใกล้ชิดเลยทีเดียว แม้ว่าโดยรวมแล้วตลาดหุ้นส่วนใหญ่จะมีผลตอบแทนที่เป็นบวกเมื่อสิ้นไตรมาส แต่ตลาดมีความผันผวนมากพอสมควรเนื่องจากไตรมาส 1 ที่ผ่านมานี้เป็นไตรมาสพิเศษที่มีปัจจัยสำคัญต่าง ๆ มากมายมากระทบตลาด โดยเริ่มจากตั้งแต่ต้นปีที่นาย โจ ไบเดน เข้ามารับตำแหน่งประธานาธิบดีสหรัฐฯ อย่างเป็นทางการพร้อมทั้งมีการเลือกตั้งสมาชิกวุฒิสภาที่ทำให้ในที่สุดแล้วสภาครองเกรสเปรียบเสมือนถูกครองด้วยสมาชิกพรรคเดโมแครตของนายไบเดนทั้งในสภาล่างและสภาบนหรือที่เราเรียกว่ากระแส “Blue Wave” นั่นเอง ซึ่งในช่วงแรกนักลงทุนค่อนข้างกังวลกับกระแสดังกล่าวเนื่องจากพรรเดโมแครตมีแนวโน้มที่จะปรับขึ้นภาษีโดยเฉพาะภาษีนิติบุคคล สวนกระแสที่ ปธน. ทรัมป์ ได้ปรับลง (จาก 35% เป็น 21%) ตั้งแต่เมื่อเข้ามารับตำแหน่งในปลายปี 2016 ทำให้นักลงทุนกังวลว่านโยบายดังกล่าวจะส่งผลกระทบกับผลกำไรของบริษัทในตลาดหุ้นอย่างมีนัยสำคัญ อย่างไรก็ตาม สิ่งที่เกิดขึ้นในตลาดหุ้นทั่วโลกกลับไม่เป็นแบบนั้น นักลงทุนกลับมามองว่าการที่สภาคองเกรสมีลักษณะ Blue Wave นั้น จะทำให้การผ่านมาตรการต่าง ๆ เป็นไปได้ง่ายขึ้น โดยเฉพาะมาตรการกระตุ้นเศรษฐกิจทางการคลังมูลค่า 1.9 ล้านล้านดอลลาร์สหรัฐฯ ที่นายไบเดนได้กล่าวไว้ตั้งแต่ได้รับชัยชนะจากการเลือกตั้งในช่วงปลายปี ทำให้นักลงทุนหันกลับมาลงทุนในตลาดหุ้นอย่างต่อเนื่องเพราะคาดการณ์ว่าภาวะเศรษฐกิจโลกจะกลับมาฟื้นตัวจากวิกฤติโควิด-19อย่างต่อเนื่องและส่งผลให้ตลาดหุ้นโดยเฉพาะหุ้นกลุ่มเทคโนโลยีของสหรัฐฯ ยังปรับตัวขึ้นต่อจากปลายปีที่แล้วอย่างร้อนแรงนั่นเอง

นอกจากมาตรการกระตุ้นทางการคลังแล้ว ตลาดหุ้นยังมีปัจจัยสนับสนุนจากมาตรการทางการเงินที่ยังคงผ่อนคลายต่อเนื่อง โดยธนาคารกลางที่สำคัญอย่าง Fed, ECB และ BOJ ยังคงอัตราดอกเบี้ยนโยบายให้อยู่ในระดับต่ำ พร้อมทั้งคงปริมาณการเช่าซื้อสินทรัพย์เพื่อปล่อยสภาพคล่องให้กับตลาดอย่างต่อเนื่อง ทำให้อัตราผลตอบแทนพันธบัตรอยู่ในระดับต่ำซึ่งส่งผลดีต่อตลาดหุ้นโดยเฉพาะหุ้นกลุ่มที่เน้นการเติบโต (Growth Stock) ทำให้หุ้นกลุ่มดังกล่าวมีผลตอบแทนที่สูงกว่าหุ้นกลุ่มที่เน้นคุณค่า (Value Stock) อย่างเด่นชัด ส่วนหนึ่งเนื่องจากหุ้น Growth Stock จะมีผลการดำเนินงานที่ดีจากต้นทุนการกู้ยืมที่อยู่ในระดับต่ำนั่นเอง แม้ว่าในระหว่างทางตลาดจะมีความผันผวนเล็กน้อยจากการเก็งกำไรในหุ้นขนาดเล็กอย่าง GameStopของนักลงทุนรายย่อยที่สร้างปรากฏการณ์ใหม่ให้กับ Wall Street แต่สุดท้ายแล้ว การเก็งกำไรระยะสั้นก็ไม่สามารถเอาชนะความแข็งแกร่งของ “ ปัจจัยพื้นฐาน ”อันเนื่องมาจากแนวโน้มการเติบโตทางเศรษฐกิจที่แข็งแกร่งได้

อย่างไรก็ตาม ภาวะกระทิงของตลาดหุ้นนั้นกลับสั่นคลอนตั้งแต่ช่วงหลังเทศกาลตรุษจีนที่ผ่านมา ตลาดหุ้นที่ปรับตัวขึ้นมาอย่างร้อนแรงอย่างตลาดหุ้นจีน A-Share นั้น กลับปรับตัวลงอย่างต่อเนื่องทั้ง ๆ ที่ทุกคนทราบดีอยู่แล้วว่าประเทศจีนนั้นมีอัตราการเติบโตทางเศรษฐกิจที่แข็งแกร่งและยั่งยืน แต่นั่นก็เป็นสิ่งที่นักลงทุนได้ Price In เข้าไปในราคาหุ้นแล้ว ประกอบกับท่าทีของ ปธน. สี จิ้น ผิง หลังจากการประชุมประจำปีของสภาประชาชนแห่งชาติจีนนั้น ต้องการลดความร้อนแรงของตลาดหุ้นซึ่งอาจก่อให้เกิดภาวะฟองสบู่ได้ และยังต้องการจัดระเบียบการดำเนินธุรกิจของบริษัทกลุ่มเทคโนโลยีของจีน ดังเช่น การชะลอการเข้าตลาดหลักทรัพย์ของหุ้น Ant นั่นเอง นโยบายดังกล่าวก่อให้เกิดแรงขายทำกำไรในตลาดหุ้นจีนจนทำให้ตลาดหุ้นจีนกลับมามีผลตอบแทนที่ติดลบในไตรมาสแรก ทั้งนี้ นอกจากตลาดหุ้นจีนแล้ว หุ้นกลุ่มเทคโนโลยีที่ปรับตัวขึ้นอย่างร้อนแรงในช่วงครึ่งแรกของไตรมาสที่ 1 กลับมาปรับตัวลงอย่างต่อเนื่องจนผลตอบแทนทั้งไตรมาสเกือบจะติดลบ โดยสาเหตุหลักมาจากการปรับตัวขึ้นอย่างรวดเร็วของ “Bond Yield” ระยะยาวที่กลายมาเป็น “ประเด็นร้อน” จนถึงปัจจุบันนี้ จากที่ภาวะอัตราผลตอบแทนอยู่ในระดับต่ำเป็นปัจจัยบวกต่อหุ้นกลุ่มเทคโนโลยี แต่ด้วยการที่ทางการสหรัฐฯ มีแนวโน้มออกพันธบัตรระยะยาวมากขึ้นเพื่อเป็นแหล่งเงินทุนให้กับมาตรการกระตุ้นขนาดใหญ่ ประกอบกับภาวะเศรษฐกิจโลกที่ฟื้นตัวขึ้นจากวิกฤติโควิด-19อย่างเด่นชัดจากมาตรการกระตุ้นทั้งการเงินและการคลัง รวมทั้งการที่ “วัคซีน” ได้มีการพัฒนาจนสามารถนำมาแจกจ่ายให้กับประชาชนทั่วโลกได้ ทำให้นักลงทุนคาดว่าอัตราเงินฟ้อทั่วโลกจะปรับขึ้นต่อเนื่องจนสู่ระดับก่อนเกิดวิกฤติโควิด-19 และธนาคารกลางอาจมีแนวโน้มที่จะลดการผ่อนคลายมาตราการทางการเงินลง จึงส่งผลให้อัตราผลตอบแทนระยะยาวปรับตัวขึ้นอย่างรวดเร็วดังกล่าว และก่อให้เกิดกระแส “Growth to Value” หรือกล่าวง่าย ๆ ว่านักลงทุนมีการขายทำกำไรหุ้นกลุ่มเทคโนโลยีที่ได้ปรับตัวขึ้นมามาก และหันมาลงทุนในหุ้นกลุ่มที่เคลื่อนไหวไปตามวัฏจักรเศรษฐกิจซึ่งราคายังไม่ปรับขึ้นไปมากอย่างหุ้นกลุ่มพลังงานและธนาคาร ซึ่งทำให้ตลาดหุ้นที่มีน้ำหนักของหุ้นกลุ่มดังกล่าวอยู่มากอย่างตลาดหุ้นยุโรป สิงคโปร์ และไทย เป็นต้น กลับมามีผลตอบแทนที่สูงกว่าตลาดหุ้นสหรัฐฯ ได้ ส่วนตลาดหุ้นกลุ่มเอเชียเหนืออย่างไต้หวันและเกาหลีใต้มีการปรับตัวขึ้นอย่างร้อนแรงโดยส่วนหนึ่งได้รับประโยชน์จากภาวะการขาดแคลนชิปที่ใช้ในการผลิตอุปกรณ์อิเล็กทรอนิกส์ต่าง ๆ และรถยนต์ไฟฟ้านั้นเอง

ตราสารหนี้กลับมาเหนื่อยสวนทางตราสารทุน

นับว่าเป็นไตรมาสที่ค่อนข้างยากลำบากสำหรับการลงทุนในตราสารหนี้ โดยปัจจัยสำคัญที่กดดันการลงทุนในตราสารหนี้คือการปรับตัวเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ โดยเฉพาะในช่วงอายุ 10 ปี (UST10Y) ซึ่งเป็นรุ่นอายุที่นักลงทุนให้ความสนใจ ปรับตัวเพิ่มขึ้นถึง 82 bps จากระดับ 0.92% ณ สิ้นปี 2020 เป็น 1.74% ณ สิ้นไตรมาส 1 ส่งผลให้ผลตอบแทนของดัชนี Bloomberg Barclays Global Aggregate ซึ่งสะท้อนผลตอบแทนของการลงทุนในตราสารหนี้ทั่วโลกโดยรวม ปรับลดลงถึง 4.46% ขณะที่อัตราผลตอบแทนของพันธบัตรรัฐบาลไทยอายุ 10 ปี ก็ไม่อาจรอดพ้นการปรับตัวเพิ่มขึ้นตามอัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ เช่นเดียวกัน โดยปรับตัวเพิ่มขึ้นถึง 65 bps ในช่วงไตรมาส 1 (จากระดับ 1.32% สู่ระดับ 1.97%) ส่งผลให้ผลตอบแทนจากการลงทุนในตราสารหนี้ไทยโดยรวมสะท้อนผ่านดัชนี ThaiBMA Composite Bond Index ปรับตัวลดลงถึง 4.32%

อัตราผลตอบแทนของพันธบัตร (Bond Yield หรือ Nominal Yield) ประกอบไปด้วยองค์ประกอบที่สำคัญ 2 ส่วน คือ อัตราผลตอบแทนที่แท้จริง (Real Yield) และอัตราเงินเฟ้อคาดหวัง (Inflation Expectation) โดยการปรับตัวเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ในช่วงแรกมีสาเหตุมาจากความกังวลทางด้านเงินเฟ้อในอนาคต โดยมีปัจจัยหนุนที่สำคัญคือมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่ในยุคของประธานาธิบดีโจ ไบเดน ซึ่งได้มีออกมาเป็นระยะ ไล่ตั้งแต่มาตรการกระตุ้นมูลค่า 1.9 ล้านล้านเหรียญ ในเดือน มี.ค. รวมถึงนโยบายลงทุนทางด้านโครงสร้างพื้นฐาน มูลค่าประมาณ 2.25 ล้านล้านเหรียญ ที่ได้เผยออกมาแล้ว รอการอนุมัติออกเป็นกฎหมายต่อไป ซึ่งการอัดฉีดเงินเข้าระบบเป็นจำนวนมหาศาลนี้ ได้เป็นปัจจัยสำคัญที่ผลักดันให้อัตราเงินเฟ้อคาดหวังปรับตัวสูงขึ้น อย่างไรก็ตามในช่วงหลังของไตรมาส 1 การปรับตัวเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ดูจะเป็นการปรับขึ้นตามอัตราดอกเบี้ยที่แท้จริง (Real Yield) ซึ่งสะท้อนผ่านตัวเลขเศรษฐกิจที่แข็งแกร่งในช่วงหลัง และถูกเสริมด้วยกระบวนการเร่งฉีดวัคซีนป้องกันโควิด-19 ในสหรัฐฯ ซึ่งจะช่วยเพิ่มความหวังต่อการฟื้นตัวทางเศรษฐกิจได้ดียิ่งขึ้นในระยะถัดไป อย่างไรก็ตาม เมื่อเข้าสู่ช่วงไตรมาส 2 อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯได้ปรับตัวลดลง โดยส่วนสำคัญเกิดจากท่าทีของธนาคารกลาง โดยเฉพาะธนาคารกลางสหรัฐฯ (Fed) ที่ออกมาตอกย้ำและยืนยันอยู่เสมอว่าจะไม่มีการปรับเปลี่ยนท่าทีในการดำเนินนโยบายผ่อนคลายทางการเงินเป็นอันมากในอนาคตอันใกล้นี้ โดยมองว่าอัตราเงินเฟ้อที่เพิ่มขึ้น จะเป็นเพียงปัจจัยชั่วคราวเท่านั้น อีกทั้งเศรษฐกิจ รวมถึงตลาดแรงงานยังไม่ได้ฟื้นตัวสู่ระดับที่ควรจะเป็น การเร่งรีบปรับเปลี่ยนการดำเนินนโยบายทางการเงินอาจส่งผลกระทบต่อการฟื้นตัวทางเศรษฐกิจมากกว่า

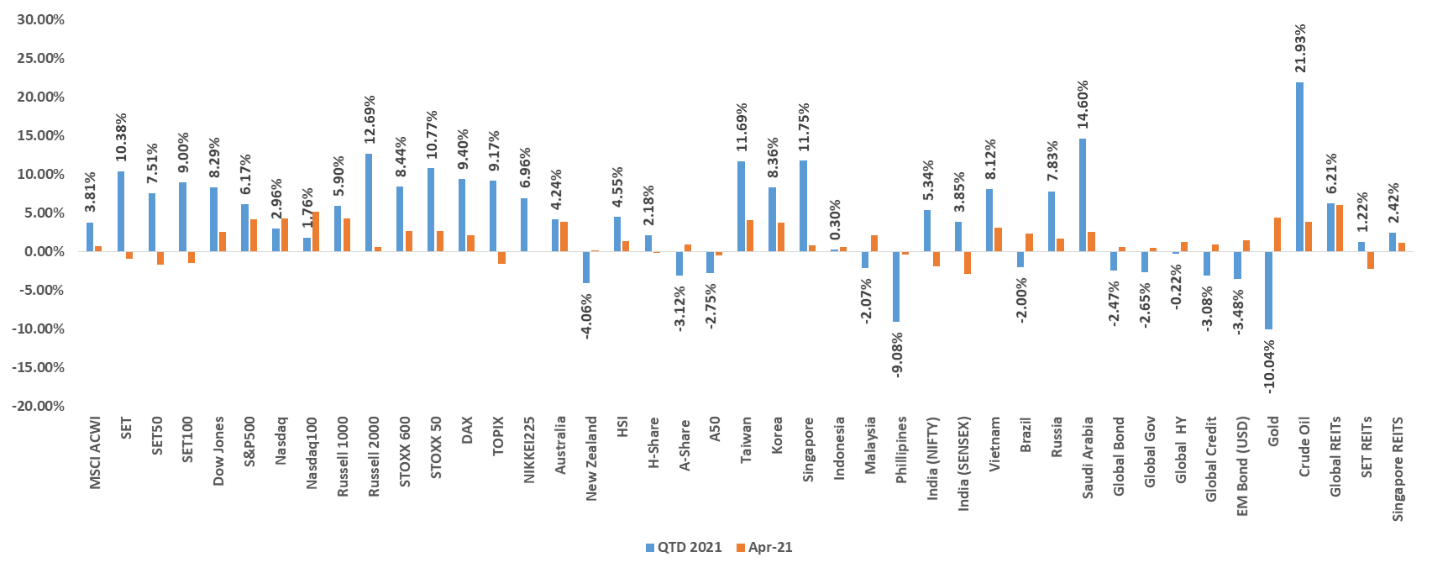

อัตราผลตอบแทนของสินทรัพย์ต่าง ๆ ประจำไตรมาสที่ 1 / 2021

Source: Bloomberg

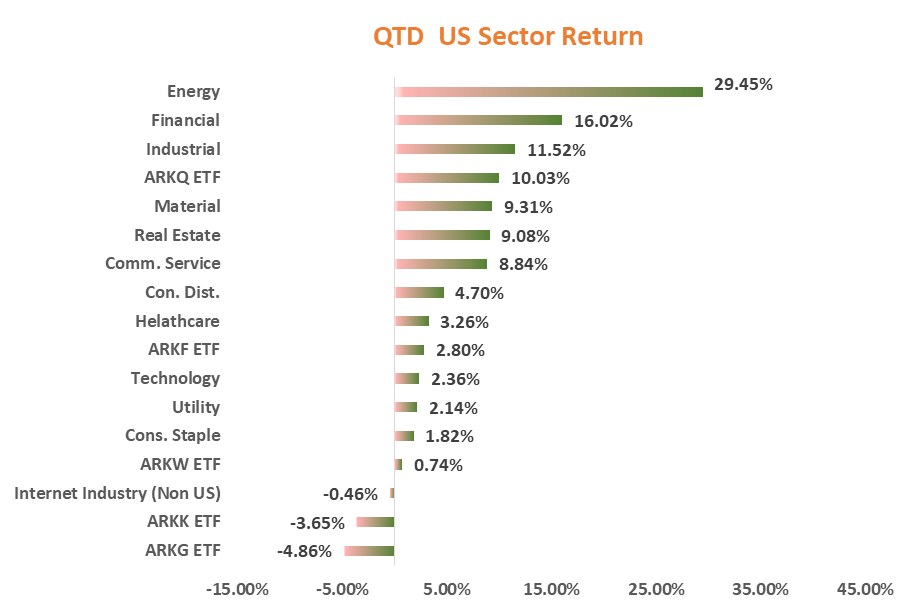

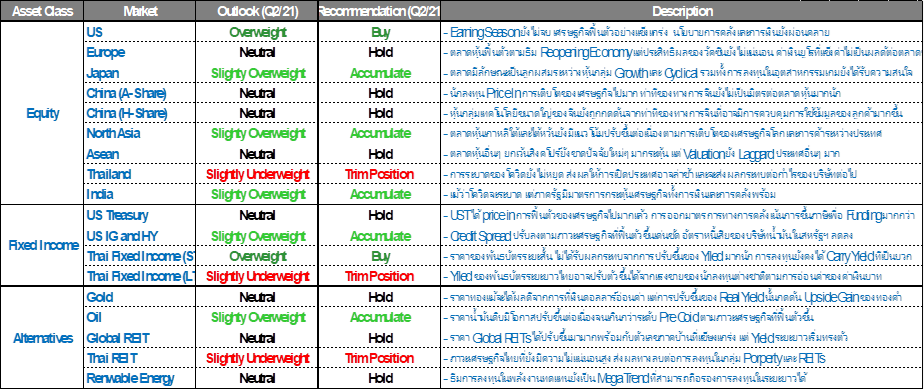

อัตราผลตอบแทนของ Sector ต่าง ๆ ประจำไตรมาสที่ 1 / 2021

Source: Bloomberg

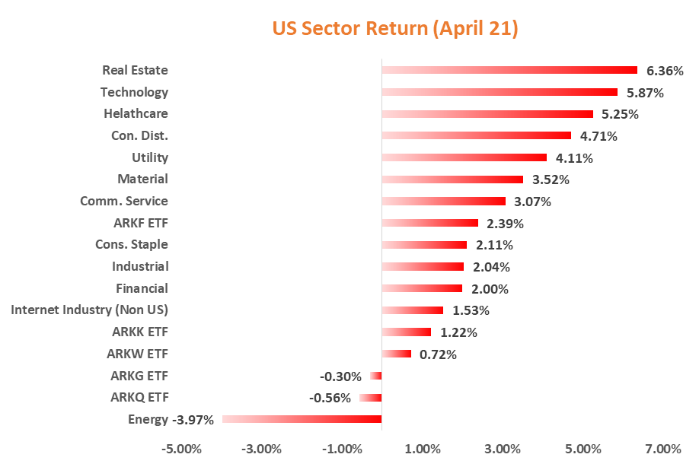

Asset Allocation ประจำไตรมาสที่ 2 /2021

สำหรับในไตรมาสที่ 2 ของปี 2021 นี้ โดยรวมเรายังให้น้ำหนักการลงทุนในตราสารทุนมากกว่าตราสารหนี้ และการลงทุนในสินทรัพย์ทางเลือกอย่างน้ำมันดิบ ยังคงน่าสนใจ ในด้านตลาดหุ้นยังมีปัจจัยสนับสนุนจากภาวะเศรษฐกิจทั่วโลกที่ยังฟื้นตัวอย่างแข็งแกร่งจากมาตรการกระตุ้นทางการคลัง ประกอบกับธนาคารกลางที่สำคัญยังยืนยันท่าทีที่จะคงอัตราดอกเบี้ยนโยบายในระดับต่ำไปอีกพักหนึ่ง นอกจากนี้ ประชาชนในแต่ละประเทศยังได้รับวัคซีนเพิ่มขึ้นเรื่อย ๆ ซึ่งจะทำให้ภาคการจ้างงานกลับเข้าสู่ระดับดุลยภาพอีกครั้ง ดังนั้น ตลาดหุ้นจึงยังมีแนวโน้มที่จะปรับตัวขึ้นต่อ แต่เราคาดการณ์ว่าจะเป็นการปรับขึ้นทั้งในหุ้นกลุ่ม Growth และ Value ไปอย่างพร้อมเพรียงกัน ดังนั้น ในไตรมาสนี้เราจึงมีการเพิ่มกองทุนที่เน้นการลงทุนในหุ้นกลุ่ม Cyclical เข้ามาเพื่อรองรับธีมการลงทุนดังกล่าว ด้านตลาดพันธบัตร เรายังให้น้ำหนักการลงทุนในกองทุนตราสารหนี้ต่างประเทศ และเป็นกองทุนที่เน้นการลงทุนในตราสารประเภท Credit รวมทั้งมี Duration ที่สั้น เพื่อรองรับการฟื้นตัวทางเศรษฐกิจและไม่ได้รับผลกระทบจากการปรับขึ้นของอัตราผลตอบแทนระยะยาวมากนัก ส่วนสินทรัพย์ทางเลือก เราคาดว่าการลงทุนในทองคำจะมีผลตอบแทนที่ค่อนข้างจำกัดจากการปรับขึ้นของอัตราผลตอบแทนที่แท้จริง ขณะที่การลงทุนในน้ำมันดิบยังคงน่าสนใจซึ่งเราคาดว่าราคาน้ำมันดิบจะสามารถปรับตัวขึ้นเหนือระดับก่อนหน้าเกิดวิกฤติโควิด-19ได้

มุมมองการจัดสรรสินทรัพย์ลงทุนประจำไตรมาสที่ 2 / 2021

Source: ttb investment strategist

กลยุทธ์การลงทุนตลาดหุ้น: สร้างสมดุลระหว่าง Growth และ Value

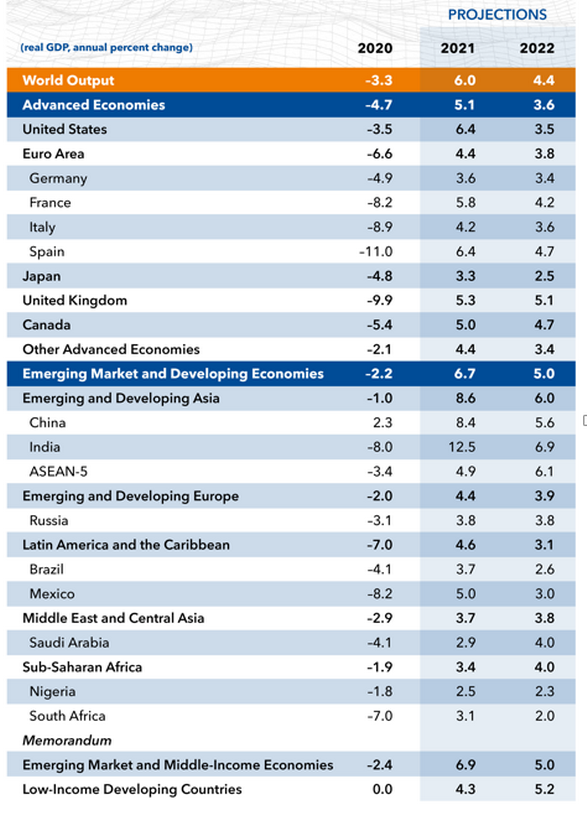

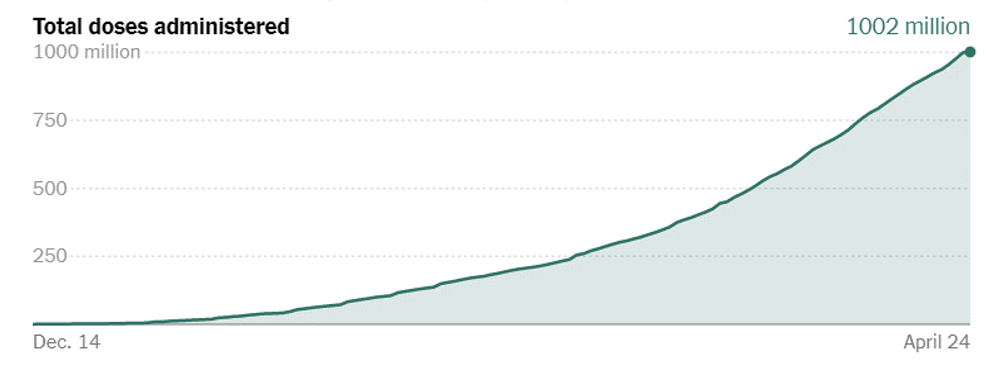

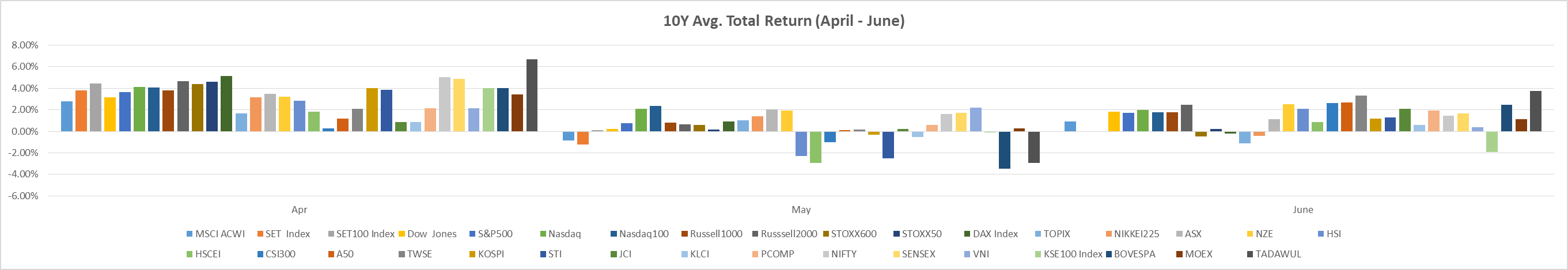

ในไตรมาสที่ 2 นั้น หากรวมทั้งไตรมาสแล้ว ตลาดหุ้นส่วนใหญ่มักจะให้ผลตอบแทนที่เป็นบวกโดยเฉพาะในเดือน เม.ย. ที่ตลาดหุ้นทั่วโลกมักปรับตัวขึ้นอันเนื่องมาจากการประกาศผลประกอบการของบริษัทใน S&P500 ซึ่งในปีนี้นั้นการเคลื่อนไหวของตลาดหุ้นยังเป็นไปตามการวิเคราะห์ทางสถิติของเรา โดยดัชนีตลาด หุ้นที่มีการปรับตัวลงมามากอย่าง Nasdaq กลับมาปรับตัวขึ้นในเดือนนี้ตามการประกาศผลประกอบการของบริษัทกลุ่มเทคโนโลยีที่แข็งแกร่ง ประกอบกับ IMF ได้ปรับเพิ่มประมาณการเศรษฐกิจโลกเพิ่มขึ้นซึ่งนำโดยสหรัฐฯ ที่คาดการณ์ว่า GDP ในปี 2021 นี้จะกลับมาโตขึ้น 6.4% ขณะที่ในฝั่งตลาด Emerging Market (EM) ยังคงมีอัตราการเติบโตที่ดี นำโดยอินเดียและจีนที่ประมาณการเติบโตไว้ถึง 12.5% และ 8.6% ตามลำดับ แม้ว่าการประมาณการ GDP ของบางประเทศอาจสูงมากซึ่งส่วนหนึ่งมาจากฐานที่ต่ำ (Base Effect) จากปี 2020 ที่ผ่านมา แต่เรามองว่าแนวโน้มการฟื้นตัวของเศรษฐกิจทั่วโลกจะยังเป็นไปอย่างต่อเนื่อง โดยเฉพาะในฝั่งเอเชียเหนือที่ได้รับประโยชน์จากการฟื้นตัวของเศรษฐกิจ ซึ่งจะทำให้การค้าระหว่างประเทศเติบโตขึ้นตาม โดยปัจจัยสำคัญที่ทำให้เศรษฐกิจจะโตต่อเนื่องนั้นยังมาจากการออกมาตรการกระตุ้นเศรษฐกิจทางการคลังต่อเนื่อง โดยเฉพาะในฝั่งสหรัฐฯ ที่ ปธน. ไบเดนได้นำเสนอแผนการลงทุนเพื่อปฏิรูปโครงสร้างพื้นฐานจำนวน 2-2.25 ล้านล้านดอลลาร์สหรัฐฯ ซึ่งเป็นมาตรการกระตุ้นเศรษฐกิจเพิ่มเติมจากมาตรการเดิม จึงนับว่ามีการออกมาตรการกระตุ้นแบบ “จัดเต็ม” กันเลยทีเดียวในปีนี้ และอาจสามารถชดเชยผลกระทบจากการขึ้นภาษีต่าง ๆ ที่นายไบเดนจะนำมาเป็นแหล่งเงินทุนให้กับมาตรการดังกล่าวอีกด้วย นอกจากนี้ ธนาคารกลางที่สำคัญยังคงการดำเนินนโยบายการเงินที่ผ่อนคลายต่อไปเพื่อสนับสนุนการเติบโตของเศรษฐกิจ โดยเฉพาะ Fed ที่นาย Powell ยังยืนยันว่าเศรษฐกิจสหรัฐฯ ยังต้องการแรงสนับสนุนจากการผ่อนคลายมาตรการทางการเงิน แม้ว่าอัตราเงินเฟ้อในประเทศอาจสูงขึ้นเกินกว่าเป้าหมายชั่วขณะ แต่นั่นก็ไม่ทำให้ท่าทีที่ผ่อนคลายของ Fed เปลี่ยนไปอย่างใด โดย Dot Plot ของการประชุม Fed ในเดือน มี.ค. ที่ผ่านมานั้นยังบ่งชี้ว่า FOMC Members ส่วนใหญ่ยังคาดว่า Fed จะคงอัตราดอกเบี้ยนโยบายระดับต่ำไปจนถึงปี 2023 และ Fed ยังคงการเข้าซื้อพันธบัตรผ่านมาตรการ QE ตามปกติอีกด้วย ท่าทีของ Fed ทำให้นักลงทุนผ่อนคลายความกังวลว่า Fed จะปรับขึ้นอัตราดอกเบี้ยเร็วกว่าที่คาดการณ์และจะเริ่มลดปริมาณ QE ในช่วงปลายปีนี้อันเนื่องมาจากการออกมาตรการกระตุ้นทางการคลังขนาดใหญ่ นอกจาก Fed แล้ว ECB ยังมีท่าทีที่ผ่อนคลายนโยบายการเงินอย่างเด่นชัด และจะเร่งการเข้าซื้อพันธบัตรระยะยาวภายใต้โปรแกรม Pandemic Emergency Purchase Programme (PEPP) เพิ่มขึ้นในไตรมาสที่ 2 นี้อีกด้วย ทำให้อัตราผลตอบแทนพันธบัตรระยะยาวเริ่มปรับตัวลงพร้อมกับการคาดการณ์เงินเฟ้อ และส่งผลดีต่อตลาดหุ้นต่อไป สุดท้ายนี้ อีกปัจจัยหนึ่งที่มีความสำคัญไม่แพ้กันก็คือการแจกจ่ายวัคซีนไปยังทั่วโลก ซึ่งข้อมูลจาก New York Times ระบุว่าปัจจุบันนี้มีการแจกจ่ายวัคซีนไปทั่วโลกมากกว่า 1 พันล้านโดส หากพิจารณาจากกราฟแล้วนับว่าเป็นอัตราเร่งที่ก้าวกระโดดเลยทีเดียว ดังนั้น เราจึงมองว่าแนวโน้มการเปิดประเทศเพื่อทำให้กิจกรรมทางเศรษฐกิจกลับมาเป็นปกตินั้นจะเริ่มเด่นชัดมากขึ้นโดยเฉพาะในช่วงครึ่งหลังของปี และส่งผลดีต่อหุ้นทั้งกลุ่ม Growth และ Value ด้วยปัจจัยทั้งหมดดังกล่าวนี้ เราจึงคาดการณ์ว่าตลาดหุ้นโดยรวมแล้วยังอยู่ในช่วงขาขึ้น แม้ว่าระหว่างทางอาจมีการกระตุกบ้างจากความกังวลเรื่องการปรับขึ้นภาษีต่าง ๆ ของรัฐบาลสหรัฐฯ และท่าทีของทางการจีนที่คาดเดาได้ยากว่าจะมีมาตรการใด ๆ มากดดันตลาดหุ้นอีกหรือไม่ ดังนั้น เราแนะนำให้จัดสรรเงินทุนส่วนหนึ่งลงทุนในกองทุนที่เป็น Core Portfolio ของเรา ได้แก่ กองทุน TMBGQG, TMBGCG หรือ TMB-ES-GCORE ที่มีการกระจายการลงทุนไปยังตลาดหุ้นหลายประเทศและหลากหลายกลุ่มทั้ง Growth และ Value ซึ่งจะทำให้ความผันผวนของการลงทุนต่ำลงเหมาะสมกับการลงทุนในระยะยาว หรือนักลงทุนท่านใดที่รับความเสี่ยงได้มากขึ้น เรามีกองทุน TMBAGLF ที่มีการกระจายการลงทุนไปในหลากหลายประเทศที่อยู่ในภูมิภาคเอเชีย (ยกเว้นญี่ปุ่น) ซึ่งมีโอกาสที่จะสร้างผลตอบแทนให้สูงกว่าการลงทุนตามดัชนีตลาดหุ้นโลกได้เนื่องจากภูมิภาคเอเชีย (Emerging and Developing Asia) มีการคาดการณ์อัตราการเติบโตของ GDP ที่สูงถึง 8.6% ในปีนี้

ตารางแสดงการคาดการณ์การเติบโตของ GDP

Source: IMF World Economic Outlook, April 2021

จำนวนวัคซีนที่แจกจ่ายไปยังทั่วโลก

Source: The New York Times

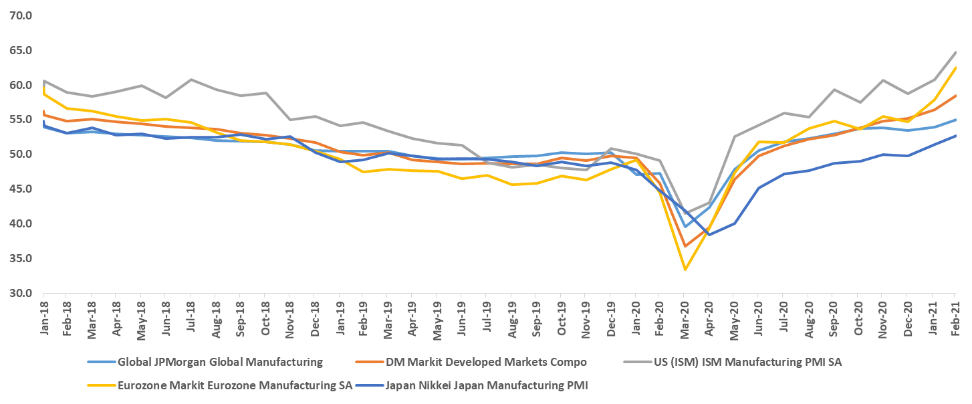

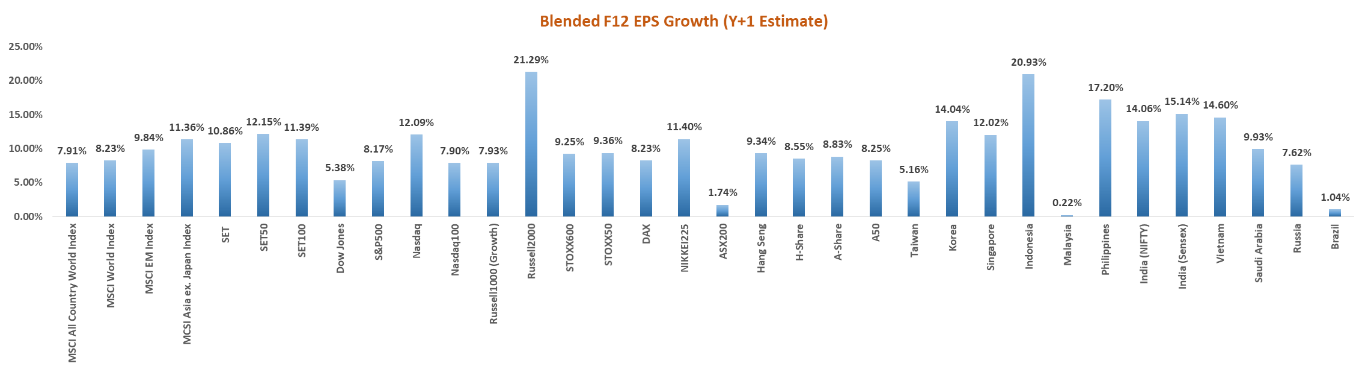

ทั้งนี้ แม้ว่าตลาดหุ้นโลกจะมีแนวโน้มปรับตัวขึ้น แต่นั่นไม่ได้หมายความว่าทุกตลาดจะต้องปรับขึ้นตาม ซึ่งคำถามที่นักลงทุนทั่วไปมักจะถามเสมอก็คือ “เราจะลงทุนในตลาดหุ้นไหนดีละ?” และตลาดหุ้นแต่ละประเทศจะมีการปรับฐานเหมือนในช่วงหลังเทศกาลตรุษจีนที่ผ่านมาจากภาวะ Sell In May หรือไม่? อย่างแรก เราจะเรียนว่าภาวะ Sell In May อาจเกิดขึ้นได้ในปีนี้ เนื่องจากดัชนีตลาดหุ้นส่วนใหญ่ปรับตัวขึ้นมาต่อเนื่องจากปลายปี 2020 ทำให้อัตราส่วน Forward P/E ณ ปัจจุบันอยู่สูงกว่าค่าเฉลี่ยในช่วง 5 ปีที่ผ่านมาแทบจะทุกตลาด และหากพิจารณาในรูปของ Earning Yield Gap (EYG) แล้วก็ยังให้ภาพแบบเดียวกัน หากวิเคราะห์จาก Indicators ทั้งสองแล้วจะมีเพียงบางตลาด เช่น อินโดนีเซีย มาเลเซีย ฟิลิปปินส์ อินเดีย เวียดนาม และบราซิล เป็นต้น ที่ Valuation ยังไม่สูงมากเมื่อเทียบกับค่าเฉลี่ย แต่นั่นไม่ได้หมายความว่าตลาดหุ้นอื่น ๆ อย่างสหรัฐฯ หรือเอเชียเหนือ ไม่น่าลงทุนในตอนนี้ การพิจารณา Indicators ดังกล่าวต้องควบคู่ไปกับภาวะตลาด ณ ปัจจุบันด้วย ซึ่งการที่ดัชนีตลาดหุ้นต่าง ๆ อยู่ในระดับสูงนั้นอาจไม่ใช่เรื่องแปลกสำหรับปีนี้ เนื่องจากทุกท่านต้องเข้าใจว่าการปรับตัวขึ้นของตลาดหุ้นนั้นสอดคล้องกับภาวะเศรษฐกิจที่ยังเติบโตขึ้นต่อเนื่อง ประกอบกับทางการประเทศต่าง ๆ ยังคงกระตุ้นเศรษฐกิจผ่านนโยบายการเงินและการคลังอยู่ นอกจากนี้ การที่อัตราผลตอบแทนระยะยาวทั่วโลกปรับขึ้นอย่างรวดเร็วในช่วง 1 เดือนที่ผ่านมา จึงทำให้ EYG แคบลงโดยปริยาย ดังนั้น ในมุมมองของเรา เราจะเน้นการลงทุนในตลาดหุ้นของประเทศที่มี Growth ดี ปัจจัยพื้นฐานแข็งแกร่ง คาดการณ์อัตราการเติบโตของ Earning ในปีหน้าเป็นบวก รวมทั้งการปรับขึ้นของดัชนีตลาดหุ้นนั้นสอดคล้องไปกับการปรับขึ้นของ Earning Per Share อีกด้วย ซึ่งตลาดกลุ่มแรกเลยที่เรายังแนะนำลงทุนคือกลุ่มตลาด Developed Market (DM) ทั้งตลาดหุ้นสหรัฐฯ ญี่ปุ่น และยุโรป เรียงตามลำดับความแข็งแกร่ง สำหรับตลาดหุ้นสหรัฐฯ เป็นที่ชัดเจนว่าเศรษฐกิจสหรัฐฯ นั้นกลับมาฟื้นตัวอย่างแข็งแกร่งมากสอดคล้องกับการออกมาตรการกระตุ้นต่าง ๆ ทำให้ภาคแรงงานและการบริโภคฟื้นตัวขึ้นอย่างรวดเร็ว ตัวเลขดัชนีภาคการผลิต (PMI) ได้ปรับตัวขึ้นจนสูงกว่าระดับก่อนเกิดวิกฤติโควิด-19อย่างมาก ซึ่งทำให้ดัชนี Dow Jones และ S&P500 ปรับตัวขึ้นสู่ระดับ All Time High จากการนำของหุ้นกลุ่ม Cyclical อย่างพลังงาน ธนาคาร และอุตสาหกรรม ซึ่งเราคาดว่าหุ้นกลุ่มดังกล่าวจะปรับตัวขึ้นต่อไปได้ตามภาวะเศรษฐกิจที่ฟื้นตัว ประกอบกับการเร่งฉีดวัคซีนให้กับชาวอเมริกันตามนโยบายของ ปธน. ไบเดน ทำให้การระบาดของโควิด-19นั้นไม่สามารถทำอะไรต่อหุ้นสหรัฐฯ ได้อีก ทางด้านดัชนี Nasdaq แม้ว่าจะไม่ได้ปรับขึ้นเท่าดัชนีทั้งสอง แต่แนวโน้มยังสดใส ไม่ว่าอย่างไรการใช้เทคโนโลยีในชีวิตประจำวันก็ยังคงอยู่ภายใต้ภาวะ Now Normal แบบนี้ และการเติบโตของเศรษฐกิจสหรัฐฯ ย่อมส่งผลต่อการปรับขึ้นของผลกำไรในทุกกลุ่มอุตสาหกรรม ทำให้การปรับขึ้นของดัชนี Nasdaq นั้นสอดคล้องตามการเติบโตของ EPS ดังนั้น การที่ดัชนี Nasdaq ย่อตัวลงมานี้ เรามองว่าเป็นโอกาสเข้าสะสมที่ดี หากท่านใดที่ยังไม่มีการลงทุนในตอนนี้อาจพิจารณาทยอยสะสมหรือรอเข้าลงทุนในเดือน พ.ค. เมื่อตลาดย่อตัวจะเป็นการดี ทั้งนี้ นักลงทุนคาดการณ์ว่าใน 1 ปีข้างหน้านี้ดัชนี Nasdaq จะมีอัตราการเติบโตของผลกำไรประมาณ 12% เลยทีเดียว ดังนั้น กลุ่มอุตสาหกรรมในตลาดหุ้นสหรัฐฯ จึงมีแนวโน้มที่จะปรับขึ้นทั้งกลุ่ม Growth และ Value ควบคู่ไปด้วยกันอย่างเด่นชัดในไตรมาสที่ 2 นี้ โดยเรามีกองทุนแนะนำคือ TMBUSBLUECHIP และ ONEUGG ที่เน้นการลงทุนในหุ้นกลุ่มเทคโนโลยีขนาดใหญ่ TMB-ES-GINNO ที่เน้นการลงทุนในหุ้นกลุ่ม Innovation ทั้งขนาดกลางและขนาดเล็ก รวมทั้ง KT-Finance ที่เน้นการลงทุนในกลุ่มธนาคารขนาดใหญ่ของสหรัฐฯ ซึ่งเป็นตัวแทนของการลงทุนในหุ้นกลุ่ม Value ได้เป็นอย่างดี นอกจากนี้ เรายังเพิ่มเติมกองทุน Thematic ที่น่าสนใจอย่าง T-Premium Brand เข้ามาใน Universe ของเราเนื่องจากเป็นกองทุนที่เน้นลงทุนในหุ้นกลุ่ม Consumer Cyclical เช่นหุ้นที่ทำธุรกิจเกี่ยวกับสินค้า Brand Name ที่เรารู้จักกันดีอย่าง LVMH ที่เป็นเจ้าของ Brand Name ชื่อดังต่าง ๆ อย่าง Louis Vuitton ซึ่งเราคาดว่าความต้องการซื้อสินค้า Brand Name จะกลับมาตามการฟื้นตัวของเศรษฐกิจทั่วโลก

การเคลื่อนไหวของดัชนี PMI ใน Developed Market

Source: Bloomberg

นอกจากการลงทุนในดัชนี Nasdaq ที่เป็นเหมือนตัวแทนของหุ้นกลุ่ม Growth การลงทุนในตลาดหุ้นญี่ปุ่นและยุโรปกลับมาน่าสนใจอีกครั้ง โดยตลาดหุ้นญี่ปุ่นอย่างดัชนี NIKKEI เปรียบเสมือนเป็นลูกผสมระหว่างหุ้นกลุ่ม Growth และ Cyclical โดยเน้นการลงทุนในกลุ่มเทคโนโลยีและการบริโภค ซึ่งจะได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจโดยสะท้อนจากดัชนี PMI ภาคการผลิตที่ปรับตัวขึ้นต่อเนื่องเช่นกัน นอกจากนี้ ญี่ปุ่นยังมีอุตสาหกรรมเกมที่เรียกได้ว่าเป็นอุตสาหกรรมผูกขาดที่ยังไม่มีประเทศใดในโลกนี้ทัดเทียมได้ จากกระแส Now Normal ที่เปลี่ยนโลกของเราไปทำให้ผู้คนอยู่ที่บ้านมากขึ้นและมีการเล่นเกมเพื่อความบันเทิงมากขึ้นและปัจจัยบวกต่อดัชนีด้วยอีกทางหนึ่ง สำหรับตลาดหุ้นยุโรปจะเอนเอียงมาทางด้านหุ้นกลุ่ม Cyclical อย่างกลุ่มธนาคารมากกว่า ซึ่งได้ประโยชน์เมื่อธีม Reopening Economy กลับมาเด่นชัดอีกครั้ง แต่ทั้งนี้ ภาวะเศรษฐกิจของยุโรปนั้นขึ้นอยู่กับการฉีดวัคซีนค่อนข้างมาก รวมทั้งค่าเงินยูโรที่มีแนวโน้มแข็งค่าจากการอ่อนค่าของเงินดอลลาร์ จะเป็นปัจจัยลบต่อการส่งออกซึ่งเป็นธุรกิจหลักของฝั่งยุโรปอีกทางหนึ่ง ดังนั้น เราจึงมองว่าในไตรมาส 2 นี้ การลงทุนในตลาดญี่ปุ่นน่าสนใจมากกว่าการลงทุนในตลาดหุ้นยุโรป ซึ่งยุโรปน่าจะกลับมาเด่นในช่วงครึ่งหลังของปีมากกว่าหลังจากที่ประเทศสมาชิกทำการเปิดประเทศอย่างเต็มรูปแบบอีกครั้ง ทั้งนี้ ท่านที่สนใจการลงทุนในตลาดหุ้นทั้งสอง สามารถลงทุนในกอง TMBJPNAE และ ONE-EUROEQ เพื่อใช้เป็น Satellite Portfolio ในการเพิ่มผลตอบแทนตามจังหวะของตลาดได้

การคาดการณ์การเติบโตของ EPS ของแต่ละตลาดหุ้นใน 12 เดือนข้างหน้า

Source: Bloomberg

ค่าเฉลี่ยผลตอบแทนของดัชนีตลาดหุ้นในช่วง 10 ปีที่ผ่านมา

Source: ttb investment strategist, Bloomberg

นอกจากการลงทุนในตลาด DM ตลาดหุ้น EM ก็น่าสนใจไม่แพ้กัน แต่ทั้งนี้ การลงทุนในตลาดหุ้น EM นั้นยังคงต้องเป็นแบบ “เลือกลงทุน” มากกว่า เนื่องจากการระดับการฟื้นตัวของเศรษฐกิจแต่ละประเทศนั้นไม่เท่ากัน ประเทศที่ทางการไม่สามารถออกมาตรการกระตุ้นเศรษฐกิจได้มากและดุลบัญชีเดินสะพัดยังขาดดุลอย่างบราซิลนั้นยังไม่น่าลงทุนเท่าไหร่นัก การขาดดุลดังกล่าวทำให้ค่าเงินยังไม่มีเสถียรภาพและการลงทุนอาจขาดทุนได้มากเมื่อเกิดภาวะ Risk Off ในตลาด ดังนั้น เราจึงเน้นการลงทุนในประเทศที่มีปัจจัยพื้นฐานแข็งแกร่งอย่างเกาหลีใต้และไต้หวัน ซึ่งมีดุลบัญชีเดินสะพัดเกินดุล และตลาดหุ้นทั้งสองยังได้ประโยชน์จากแนวโน้มการค้าโลกที่ดีขึ้นตามภาวะเศรษฐกิจโลกที่ดีขึ้น หรืออาจเรียกได้ว่าเป็นไปตามดัชนีภาคการผลิตของโลก (Global PMI) ที่ปรับตัวขึ้นต่อเนื่อง นอกจากนี้ ตลาดหุ้นทั้งสองยังเคลื่อนไหวตามความต้องการใช้เทคโนโลยีของโลกอีกด้วยโดยเฉพาะความต้องใช้ชิปในการผลิต ซึ่งในกรณีนี้ตลาดหุ้นไต้หวันจะได้รับประโยชน์เนื่องจากบริษัท TSMC เป็นผู้ผลิตชิปรายใหญ่ของเอเชีย เราจึงแนะนำกอง TMBAGLF เป็น Core Portfolio อยู่เช่นเดิม ทั้งนี้ ถ้าพูดถึงตลาดเอเชียแล้ว เราคงต้องกล่าวถึงตลาดหุ้นจีนอันเป็นที่หมายปองของนักลงทุนทั่วโลกเนื่องจากอัตราการเติบโตของ GDP ยังอยู่ในระดับสูงอย่างต่อเนื่อง แต่ตลาดหุ้นกลับไม่ปรับตัวขึ้นตามที่นักลงทุนต้องการ ซึ่งเป็นเรื่องน่าเสียดายที่ตลาดหุ้นจีนนั้นมักเคลื่อนไหวไปตามท่าทีของทางการจีนมากกว่า ทำให้นักลงทุนเกิดความไม่มั่นใจและมีการขายทำกำไรหลังจากเทศกาลตรุษจีนเพื่อนำเงินไปลงทุนในตลาดอื่นมากกว่า นอกจากนี้ การที่เศรษฐกิจจีนมีการเติบโตที่ดีนั้นเป็นที่รับรู้ของนักลงทุนทั่วโลกแล้ว การที่ตลาดจีนไม่มีปัจจัยบวกใหม่ ๆ ประกอบกับทางการจีนเอาจริงเรื่องการควบคุมฟองสบู่ในตลาดและการจัดระเบียบการดำเนินธุรกิจของบริษัทเทคโนโลยีขนาดใหญ่ ทำให้ความน่าสนใจลงทุนลดลงไป รวมทั้งท่าทีที่รัฐบาลของนายไบเดนที่มีต่อจีนนั้นยังมีความคลุมเครืออยู่มาก การประชุมของผู้แทนทั้งสองประเทศที่อลาสก้านั้นก็ยังไม่มีการเปิดเผยรายละเอียด เราจึงแนะนำให้ถือครองการลงทุนในกองทุน TMB-ES-CHINA-A และ UCI เพื่อรอดูสถานการณ์ หรือหากท่านเป็นผู้ที่รับความผันผวนของตลาดได้มากอาจพิจารณาทยอยสะสมเพื่อเป็นการลงทุนระยะยาวได้

ทั้งนี้ หากพูดถึงเรื่องการเติบโตทางเศรษฐกิจแล้ว ตลาดหุ้นอินเดีย เป็นอีกตลาดหนึ่งที่น่าสนใจ เนื่องจากทางการมีการออกมาตรการกระตุ้นเศรษฐกิจทั้งการเงินและการคลังอย่างต่อเนื่องเพื่อบรรเทาปัญหาการแพร่ระบาดของโควิด-19ในประเทศ ดังล่าสุดที่ธนาคารกลางอินเดียมีการดำเนินนโยบายซื้อพันธบัตรจำนวน 13.5 พันล้านดอลลาร์สหรัฐฯ เพื่อกระตุ้นเศรษฐกิจและลดต้นทุนการกู้ยืมระยะยาวในตลาด นอกจากนี้ ลักษณะของดัชนีตลาดหุ้นอินเดียนั้นประกอบไปด้วยกลุ่มการเงินและเทคโนโลยีซึ่งตอบสนองต่อธีมการปรับขึ้นทั้งหุ้นกลุ่ม Growth และ Value ของเรา อีกทั้งการดำเนินธุรกิจของกลุ่มเทคโนโลยีในอินเดียนั้นยังไม่ถูกควบคุมดังเช่นตลาดจีนอีกด้วย ดังนั้น เราจึงแนะนำการลงทุนในหุ้นอินเดียเพื่อเป็นทางเลือกหนึ่งให้กับผู้ที่ต้องการลงทุนผ่านกองทุน TMBINDAE

ในส่วนสุดท้าย สำหรับตลาดหุ้นไทยนั้น เรายังไม่แนะนำให้เพิ่มการลงทุนในไตรมาสนี้ สาเหตุหลักมาจากการระบาดของโควิด-19รอบใหม่ที่ไม่คาดคิด ทำให้แนวโน้มการเปิดประเทศของเรานั้นมีโอกาสล่าช้าออกไปสูง ซึ่งเราต้องรอให้การฉีดวัดซีนนั้นมีมากขึ้นกว่านี้จึงจะสามารถดึงดูดเม็ดเงินจากต่างชาติกลับเข้ามาลงทุนอีกครั้งได้ ทางด้านนโยบายการเงินนั้นยังมีความไม่แน่นอนสูงว่า ธปท. จะทำการลดอัตราดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจในการประชุมเดือน พ.ค. นี้หรือไม่ เนื่องจาก Policy Space ในการผ่อนคลายนั้นมีจำกัด นอกจากนี้ หากพิจารณาในแง่ของการเติบโตของผลกำไรบริษัทแล้วจะเห็นว่าการปรับตัวขึ้นของ SET Index นั้นนำหน้าการปรับตัวขึ้นของ EPS ไปมาก ซึ่งต่างจากตลาดต่างประเทศอื่น ๆ เช่น สหรัฐฯ หรือเอเชียเหนือที่การปรับตัวขึ้นของดัชนีและ EPS นั้นไปด้วยกันและมี Gap ระหว่างกันน้อย ดังนั้น ในมุมมองของนักลงทุนต่างชาติแล้วการลงทุนในภูมิภาคอาเซียนนั้นที่นอกเหนือจากไทยนั้นอาจได้รับความสนใจมากกว่าเนื่องจากผลตอบแทนของตลาดหุ้นอย่างอินโดนีเซีย ฟิลิปปินส์ และมาเลเซียนั้นยัง Laggard แต่การแพร่ระบาดของโควิด-19นั้นไม่ได้เพิ่มขึ้นอย่างรวดเร็ว

โดยสรุป ตลาดหุ้นส่วนใหญ่ยังมีแนวโน้มปรับตัวขึ้นในไตรมาสนี้ตามสถิติ และเป็นการปรับขึ้นทั้งกลุ่ม Growth และ Value แต่ระดับการปรับขึ้นนั้นอาจน้อยกว่าในช่วงเดือน ม.ค. ที่ผ่านมาเนื่องจากนักลงทุนได้ Price In ข่าวดีในเรื่องการออกมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่ของสหรัฐฯ ไปมากแล้ว ประกอบกับตลาดหุ้นโลกยังมีความเสี่ยงจากความไม่แน่นอนของท่าทีระหว่างสหรัฐฯ และจีน รวมทั้งแนวโน้มการปรับขึ้นภาษีต่าง ๆ ของนายไบเดนว่าจะรุนแรงและออกมาเร็วแค่ไหน หรือจะถูกพรรครีพับลิกันตีตกไปในที่สุด อย่างไรก็ตาม การฟื้นตัวของเศรษฐกิจที่มีอย่างต่อเนื่องรวมทั้งการแจกจ่ายวัคซีนไปยังทั่วโลกมากขึ้น จะเป็นปัจจัยบวกสำคัญที่ทำให้ตลาดหุ้นโลกได้ “ไปต่อ” ในไตรมาสที่ 2 นี้

กลยุทธ์การลงทุนในตราสารหนี้: ลด Duration รับ Yield ผันผวน

ปัจจัยที่มีความสำคัญและส่งผลกระทบต่อการลงทุนในตราสารหนี้ในช่วงไตรมาส 1 มีแนวโน้มที่จะยังคงเป็นปัจจัยสำคัญและส่งผลกระทบต่อการลงทุนในตราสารหนี้ในช่วงไตรมาส 2 แต่อาจมีความสำคัญหรือผลกระทบที่ต่างออกไปบ้าง ทั้งในส่วนของการฟื้นตัวของเศรษฐกิจ สถานการณ์การแพร่ระบาดของโควิด-19 รวมถึงมาตรการในการดำเนินนโยบายทางการเงินและการคลังของประเทศต่าง ๆ ทั่วโลก โดยเราคาดว่าเศรษฐกิจจะฟื้นตัวได้อย่างแข็งแกร่งต่อเนื่องในช่วงไตรมาส 2 โดยผลของมาตรการกระตุ้นเศรษฐกิจที่รัฐบาลต่าง ๆ ใช้ในช่วงก่อนหน้านี้ จะเริ่มส่งผลต่อการฟื้นตัวทางเศรษฐกิจ โดยมีปัจจัยเร่งที่สำคัญคือกระบวนการฉีดวัคซีนที่จะเร่งตัวเพิ่มสูงขึ้น อันจะส่งผลให้มาตรการล็อกดาวน์ที่เคยใช้ลดความเข้มข้นลง เศรษฐกิจกลับมาเปิดได้มากขึ้น กิจกรรมทางเศรษฐกิจที่มีมากขึ้น ก็จะช่วยกระตุ้นให้เศรษฐกิจเติบโตได้ดียิ่งขึ้นในช่วงไตรมาส 2 ขณะที่นโยบายทางการเงินของธนาคารกลางต่าง ๆ ที่เคยระดมอัดฉีดสภาพคล่องเข้าสู่ระบบ เพื่อเยียวยาผลกระทบจากโควิด-19 อาจลดบทบาทความสำคัญลง แต่ยังคงเป็นตัวช่วยที่สำคัญในยามที่ภาวะเศรษฐกิจไม่ได้ฟื้นตัวอย่างที่หวังไว้ โดยในส่วนของสหรัฐฯนั้น เราคาดว่า Fed จะยังคงไม่เปลี่ยนการดำเนินนโยบายทางการเงิน ทั้งการเข้าซื้อสินทรัพย์ รวมถึงการคงอัตราดอกเบี้ยนโยบายที่ระดับต่ำเป็นประวัติการณ์ไว้ตลอดช่วงไตรมาส 2

เมื่อมองถึงสาเหตุของการปรับขึ้นของอัตราผลตอบแทนของพันธบัตร (Bond Yield) ที่เกิดขึ้นในช่วงไตรมาส 1 แล้ว เราคาดว่ามีโอกาสที่ Bond Yield จะปรับตัวเพิ่มสูงขึ้นอีกในช่วงไตรมาส 2 ทั้งแรงกดดันจากตัวเลขเงินเฟ้อที่มีแนวโน้มสูงขึ้น หากเทียบเป็นปีต่อปี จากฐานที่ต่ำในปีก่อน และตัวเลขเศรษฐกิจที่แข็งแกร่งที่ยังดำเนินอยู่อย่างต่อเนื่องในระยะหลัง ซึ่งจะผลักดันให้อัตราผลตอบแทนที่แท้จริงปรับตัวเพิ่มสูงขึ้นได้ อย่างไรก็ตาม เราคาดว่า Bond Yield ที่ปรับเพิ่มขึ้น จะเป็นอย่างค่อยเป็นค่อยไป มากกว่าที่จะปรับเพิ่มขึ้นอย่างรวดเร็วและรุนแรงดังที่เคยเกิดขึ้นในช่วงไตรมาส 1 โดยการปรับตัวเพิ่มขึ้นของ Bond Yield นั้น อาจปรับตัวเพิ่มขึ้นได้อย่างจำกัด เนื่องจากแรงกดดันที่ส่งผลให้ Bond Yield ปรับขึ้นเร็วและแรงนั้นมีน้อยลง ดังเช่น งบประมาณลงทุนทางด้านโครงสร้างพื้นฐานล่าสุดที่ทางประธานาธิบดีโจ ไบเดน ได้เผยออกมาล่าสุดนั้น จะนำเงินมาจากการปรับขึ้นอัตราภาษี มากกว่าที่จะเป็นเงินจากการออกพันธบัตรใหม่ ตามที่นักลงทุนกังวลกันก่อนหน้านี้ ในระยะสั้น อัตราเงินเฟ้อมีแนวโน้มที่จะปรับตัวเพิ่มสูงขึ้นจากอุปสงค์คงค้างที่จะกลับมาเพิ่มขึ้นชั่วคราวหลังเศรษฐกิจกลับมาเปิดมากขึ้น และผลักดันให้ราคาของสินค้าหรือบริการบางชนิดปรับตัวเพิ่มสูงขึ้น เช่น ราคาค่าขนส่ง, ราคา semiconductor ที่ปรับตัวสูงขึ้น จากสินค้าขาดแคลน เป็นต้น ซึ่งหากภาวการณ์ผลิตกลับสู่ระดับปกติ อุปสงค์คงค้างบางประการที่เป็นแรงผลักดันอัตราเงินเฟ้อในระยะสั้นก็จะลดความรุนแรงลง และหากมองไปที่ปัจจัยเชิงโครงสร้างในระยะยาว อัตราเงินเฟ้อมีโอกาสปรับตัวลดลง จากการที่เทคโนโลยีก้าวเข้ามามีบทบาทต่อระบบเศรษฐกิจมากขึ้น ซึ่งถูกเร่งให้เร็วขึ้นในช่วงที่เกิดการแพร่ระบาดของโควิด-19 โดยเทคโนโลยีเหล่านี้ และเศรษฐกิจที่ดำเนินทางออนไลน์มากขึ้น การแข่งขันของแรงงานที่มากขึ้น จะไปช่วยลดต้นทุนบางประการ และกดดันให้เงินเฟ้ออยู่ในระดับต่ำในระยะยาวได้ ทั้งนี้ตราบใดที่การปรับเพิ่มขึ้นของ Bond Yield เป็นอย่างค่อยเป็นค่อยไป สภาวะการลงทุนก็จะยังคงเอื้อต่อการลงทุนในสินทรัพย์เสี่ยงอยู่ พฤติกรรม Search for Yield สำหรับการลงทุนในตราสารหนี้ก็จะยังคงอยู่ต่อไป

เรายังคงมุมมองเดิมจากในช่วงไตรมาส 1 ที่ยังคงชื่นชอบตราสารทุนมากกว่าการลงทุนในตราสารหนี้ โดยมองว่าการลงทุนในตราสารหนี้มีโอกาสที่จะผันผวนตามทิศทางการเปลี่ยนแปลงของ Bond Yield ที่มีโอกาสปรับขึ้นในช่วงไตรมาส 2 เราจึงยังคงแนะนำการลงทุนกองทุนที่เป็น Core Port หรือกองทุนหลักที่มีการลงทุนเป็นสัดส่วนจำนวนมากของการลงทุนในส่วนของตราสารหนี้ อย่างกองทุนเปิดทีเอ็มบี อีสท์สปริง Global Smart Bond (TMB-ES-GSBOND) และกองทุนเปิดทหารไทย Global Income (TMBGINCOME) โดยทั้ง 2 กองทุนเป็นกองทุนที่มีนโยบายการลงทุนในตราสารหนี้ทั่วโลก ซึ่งมีการกระจายการลงทุนในตราสารหนี้หลากหลายประเภท เช่น พันธบัตรรัฐบาล, หุ้นกู้ภาคเอกชนระดับ Investment Grade, ตราสารหนี้ประเภท High Yield และ ตราสารหนี้ที่มีที่อยู่อาศัยเป็นหลักประกันจำนอง (MBS) เป็นต้น ซึ่งจะได้ประโยชน์จากพฤติกรรม Search for Yield ของนักลงทุนตราสารหนี้ รวมถึงการที่กองทุนมีการกระจายการลงทุนในตราสารหนี้หลากหลายประเภท จะช่วยกระจายความเสี่ยงในภาวะการลงทุนที่มีความผันผวนทั้งจากการเคลื่อนไหวของ bond yield รวมถึงการฟื้นตัวของเศรษฐกิจ ที่ได้รับผลกระทบจากการแพร่ระบาดของโควิด-19 ในระดับที่ไม่เท่ากัน นอกจากนี้การที่กองทุนมีอายุเฉลี่ยของตราสาร (Duration) ที่ต่ำ จะช่วยทำให้กองทุนได้รับผลกระทบที่จำกัดจากการปรับตัวเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาล ซึ่งกองทุน TMB-ES-GSBOND มี duration เฉลี่ยที่ 1.8 ปี (ข้อมูลจาก fund factsheet กองทุน JPMorgan Income Fund ซึ่งเป็นกองทุนหลักของกองทุน TMB-ES-GSBOND ณ วันที่ 31 มี.ค. 2564) ส่วนกองทุน TMBGINCOME แม้จะมี duration ที่สูงกว่าที่ 2.61 ปี แต่กองทุนก็มีการทำ Short Duration บางส่วนในพันธบัตรรัฐบาลที่มีอายุยาว ซึ่งจะทำให้กองทุนได้ประโยชน์หากอัตราผลตอบแทนของพันธบัตรระยะยาวนั้นปรับตัวเพิ่มขึ้น (ข้อมูลจาก fund factsheet กองทุน PIMCO GIS Income Fund ซึ่งเป็นกองทุนหลักของกองทุน TMBGINCOME ณ วันที่ 31 มี.ค. 2564)

สำหรับการลงทุนในตราสารหนี้ไทย อัตราผลตอบแทนของพันธบัตรรัฐบาลไทยอายุ 10 ปี ปรับตัวเพิ่มขึ้นเป็นอย่างมาก จนขึ้นไปแตะระดับสูงสุดที่ 2% ในช่วงเดือน มี.ค. และแนวโน้มการปรับตัวเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ จะผลักดันให้อัตราผลตอบแทนของพันธบัตรรัฐบาลไทยปรับตัวเพิ่มขึ้นตาม ดังนั้น กลยุทธ์การลงทุนในตราสารหนี้ไทย เราจึงเน้นการลงทุนในกองทุนตราสารหนี้ระยะสั้น อย่างเช่น กองทุนเปิดทีเอ็มบี ธนชาต อีสท์สปริง อินคัม พลัส (TMB-T-ES-IPlus) และ กองทุนเปิดกรุงไทยตราสารหนี้ระยะสั้น พลัส (KTSTPLUS) และหากนักลงทุนต้องการเลือกลงทุนในกองทุนตราสารหนี้ที่มีความเสี่ยงต่ำ หรือต้องการพักเงินเพื่อรอการสับเปลี่ยน อาจเลือกลงทุนในกองทุนเปิดทีเอ็มบี ธนชาต อีสท์สปริง เดลี่ อินคัม พลัส (TMB-T-ES-DPlus), กองทุนเปิดเค บริหารเงิน (K-CASH) และกองทุนเปิดทหารไทยธนรัฐ (TMBTM) เป็นต้น

กลยุทธ์การลงทุนทางเลือก: อีกทางเลือกหนึ่งของการลงทุน

ในช่วงไตรมาส 1 สินค้าโภคภัณฑ์ อย่างน้ำมันถือเป็นหนึ่งในสินทรัพย์ลงทุนที่มีราคาปรับตัวเพิ่มขึ้นอย่างโดดเด่น โดยราคาน้ำมันดิบ WTI ปรับตัวเพิ่มขึ้นถึงเกือบ 22% มาที่ระดับ 59.16 ดอลลาร์สหรัฐฯ/บาร์เรล ในช่วงสิ้นไตรมาส 1 ซึ่งนับเป็นระดับราคาเดียวกับในช่วงต้นเดือน ม.ค. 2563 ก่อนเกิดวิกฤตการแพร่ระบาดของโควิด-19 และหากนับจากจุดต่ำสุดในช่วงวิกฤตเมื่อวันที่ 24 เม.ย. 2563 ที่ระดับ 16.94 ดอลลาร์สหรัฐฯ/บาร์เรล ราคาน้ำมันดิบ WTI เพิ่มขึ้นมาแล้วกว่า 249% ซึ่งสาเหตุสำคัญที่ส่งผลให้ราคาน้ำมันปรับเพิ่มขึ้นอย่างมากมายเช่นนี้ มาจากความคาดหวังว่าความต้องการใช้น้ำมันจะกลับมาปรับเพิ่มขึ้นเป็นอันมาก จากกิจกรรมทางเศรษฐกิจที่จะมีมากขึ้น หลังการเร่งฉีดวัคซีนป้องกันโควิด-19 ในประเทศต่าง ๆ ทั่วโลก ประกอบกับการที่กลุ่มโอเปกพลัสได้ปรับลดกำลังการผลิตในช่วงที่ผ่านมา ก่อนที่จะทยอยปรับเพิ่มกำลังการผลิตขึ้นในช่วงเดือน พ.ค.-ก.ค. ส่งผลให้ภาวะตลาดน้ำมันโดยรวมยังอยู่ในภาวะอุปทานส่วนขาด (มีความต้องการใช้น้ำมันมากกว่าปริมาณน้ำมันที่ผลิตได้) ทั้งนี้ตัวเลขเศรษฐกิจที่ฟื้นตัวได้อย่างแข็งแกร่ง และการเร่งฉีดวัคซีนป้องกันโควิด-19 ทั่วโลก จะยังคงเป็นปัจจัยสำคัญที่ช่วยสนับสนุนราคาน้ำมันให้ปรับเพิ่มขึ้นในช่วงไตรมาส 2 อย่างไรก็ตาม ความเสี่ยงสำหรับการลงทุนในน้ำมันยังมีอยู่ค่อนข้างสูง ทั้งจากแรงกดดันทางด้านอุปทาน โดยเฉพาะจากอิหร่าน ซึ่งปัจจุบันโดนคว่ำบาตรจากสหรัฐฯ ส่งผลให้อิหร่านส่งออกน้ำมันได้อย่างจำกัด ซึ่งหากสหรัฐฯผ่อนคลายมาตรการคว่ำบาตรที่มีต่ออิหร่าน อาจส่งผลให้ปริมาณการผลิตน้ำมันของอิหร่านกลับมาปรับเพิ่มขึ้นได้ ส่งผลเป็นแรงกดดันต่อราคาน้ำมัน นอกจากนี้สถานการณ์การแพร่ระบาดของโควิด-19 ในช่วงหลัง ที่จำนวนผู้ติดเชื้อโควิด-19 ทั่วโลกเพิ่มขึ้นในอัตราเร่ง อาจส่งผลกระทบต่อการกลับมาเปิดเศรษฐกิจ และจะส่งผลให้ความต้องการใช้น้ำมันลดลงได้ อีกทั้งราคาน้ำมันค่อนข้างจะเป็นสินทรัพย์ที่มีความผันผวนสูง ดังนั้นการลงทุนในกองทุนรวมที่มีนโยบายการลงทุนอ้างอิงกับราคาน้ำมันดิบ จึงอาจเหมาะสมสำหรับนักลงทุนที่รับความเสี่ยงได้สูงมากเท่านั้น

ปัจจัยที่ส่งผลต่อการปรับขึ้นของราคาน้ำมันอย่างการฟื้นตัวของเศรษฐกิจโลก โดยเฉพาะเศรษฐกิจสหรัฐฯที่ฟื้นตัวได้อย่างแข็งแกร่ง ยังได้สนับสนุนการลงทุนในสินทรัพย์อย่าง REITs รวมถึงกองทุนรวมอสังหาริมทรัพย์ด้วย แม้ว่าจะมีการปรับตัวเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรเป็นปัจจัยกดดันก็ตาม แต่ราคาสินทรัพย์ในกลุ่มนี้ โดยเฉพาะ REITs ในสหรัฐฯ สามารถปรับตัวเพิ่มขึ้นได้ถึง 7.89% ในช่วงไตรมาส 1 ซึ่งปัจจัยเหล่านี้จะยังมีต่อเนื่องในช่วงไตรมาส 2 ส่งผลให้เรามีมุมมองเป็นกลางต่อการลงทุนใน REITs ของสหรัฐฯ รวมถึงการลงทุนในกองทุนรวมหุ้นที่เกี่ยวข้องกับอสังหาริมทรัพย์ทั่วโลก ขณะที่ REITs ของไทย ปรับตัวลดลงเล็กน้อยในช่วงไตรมาส 1 จากเศรษฐกิจที่ฟื้นตัวได้ช้ากว่า และการฉีดวัคซีนป้องกันโควิด-19 ที่เป็นไปอย่างล่าช้า ซึ่งสถานการณ์การแพร่ระบาดของโควิด-19 ในไทย ที่ตัวเลขผู้ติดเชื้อกลับมาเพิ่มสูงขึ้นเป็นประวัติการณ์ ยังมีแนวโน้มที่จะกดดันการลงทุนใน REITs ของไทยในช่วงไตรมาส 2 แต่หากสถานการณ์การแพร่ระบาดของโควิด-19 คลี่คลาย โดยเฉพาะหากมีการเร่งกระบวนการจัดหาและฉีดวัคซีนป้องกันโควิด-19 ให้เร็วขึ้นในไทย ก็อาจเป็นปัจจัยสนับสนุนในช่วงสั้นสำหรับการลงทุนในสินทรัพย์ประเภทนี้ได้

ทองคำเป็นหนึ่งในสินทรัพย์ที่ให้ผลตอบแทนที่ย่ำแย่ในช่วงไตรมาส 1 นี้ โดยราคาปรับลดลงถึง 10% โดยมีปัจจัยกดดันที่สำคัญคือการปรับตัวเพิ่มขึ้นอย่างรวดเร็วและรุนแรงของอัตราผลตอบแทนพันธบัตรรัฐบาลทั่วโลก โดยเฉพาะอย่างยิ่งพันธบัตรรัฐบาลสหรัฐฯ นอกจากนี้ ตัวเลขเศรษฐกิจสหรัฐฯที่ฟื้นตัวแข็งแกร่งเป็นอย่างมากในช่วงไตรมาส 1 รวมถึงมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่ที่มีออกมาอย่างต่อเนื่องในสหรัฐฯ ได้ส่งผลให้ค่าเงินดอลลาร์สหรัฐฯ แข็งค่า และเป็นอีกหนึ่งปัจจัยที่กดดันราคาทองคำ ทั้งนี้การที่เราคาดว่าเศรษฐกิจโลกจะฟื้นตัวได้ดีต่อเนื่องในช่วงไตรมาส 2 รวมถึงคาดว่าอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ มีโอกาสปรับตัวเพิ่มขึ้นได้ในช่วงไตรมาส 2 ส่งผลให้เรามีมุมมองว่าราคาทองคำจะปรับตัวเพิ่มขึ้นได้จำกัด

นอกจากสินค้าโภคภัณฑ์อย่างน้ำมัน และทองคำ รวมถึง REITs แล้ว ยังมีการลงทุนทางเลือกอื่นที่น่าสนใจตามธีมการลงทุนที่เป็นเทรนด์การลงทุนระยะยาว เช่น การลงทุนในธุรกิจที่เกี่ยวข้องกับรถยนต์ไฟฟ้า ซึ่งได้ประโยชน์จากการที่ภาครัฐของหลายประเทศทั่วโลกได้มีนโยบายสนับสนุนการใช้พลังงานสะอาด และสนับสนุนให้เกิดการปรับเปลี่ยนจากรถยนต์สันดาปที่ใช้น้ำมัน มาเป็นรถยนต์ที่ใช้พลังงานไฟฟ้ามากขึ้น นอกจากนี้รถยนต์ไฟฟ้ายังถือเป็นอีกหนึ่งการลงทุนสำคัญที่ได้ระบุไว้ในแผนการลงทุนทางด้านโครงสร้างพื้นฐานมูลค่าประมาณ 2.25 ล้านล้านดอลลาร์สหรัฐฯของรัฐบาลโจ ไบเดน โดยมีกองทุนเปิดยูไนเต็ด แบตเตอรี่ แอนด์ อีวี เทคโนโลยี ฟันด์ (UEV) เป็นอีกหนึ่งกองทุนที่น่าสนใจ

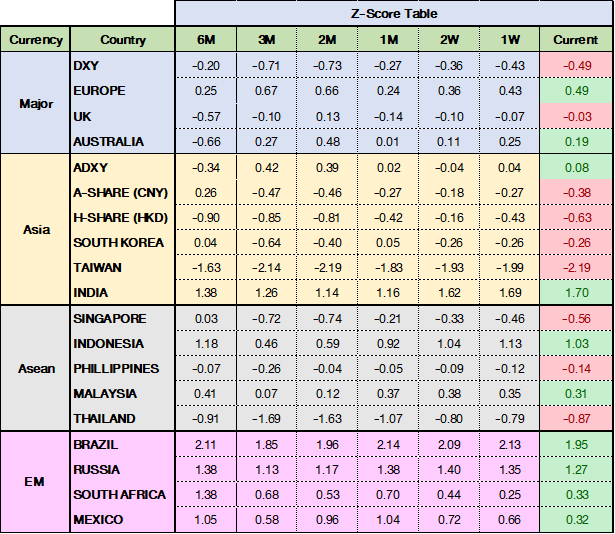

มุมมองค่าเงิน: ดอลลาร์ทรงตัว เงินเอเชียไม่กลัวอ่อน

ในด้านการเคลื่อนไหวของค่าเงิน เรามองว่าค่าเงินดอลลาร์สหรัฐฯ มีแนวโน้มเคลื่อนไหวในลักษณะ Sideway ถึง Sideway Down ในไตรมาสที่ 2 นี้ เนื่องจากภาวการณ์ลงทุนในสินทรัพย์เสี่ยงยังค่อนไปทาง Risk On ทำให้ความต้องการถือเงินดอลลาร์ในฐานะ Safe Haven Asset ลดลง รวมทั้งการดำเนินนโยบายการเงินของ Fed ยังคงผ่อนคลายไปอีกระยะหนึ่ง การเข้าซื้อสินทรัพย์ยังเป็นไปตามเดิม ส่วนการดำเนินโยบายการคลังคาดว่าจะยังไม่มีมาตรการใด ๆ ออกมาเพิ่มเติมจนกว่ามาตรการที่ลงทุนในโครงสร้างพื้นฐานจะมีการบังคับใช้เป็นที่เรียบร้อย นอกจากนี้ ด้วยภาวะเศรษฐกิจของฝั่งยุโรปมีแนวโน้มฟื้นตัวเช่นกัน รวมทั้งอังกฤษที่มีการฉีดวัคซีนให้กับประชาชนไปมากแล้ว จะส่งผลให้ทั้งค่าเงินยูโร (EUR) และปอนด์ (GBP) มีแนวโน้มแข็งค่าและกดดันให้ค่าเงินดอลลาร์อ่อนค่าในอีกทางหนึ่ง

การอ่อนค่าของเงินดอลลาร์นั้นย่อมทำให้ค่าเงิน EM และ Asia โดยรวมกลับมาแข็งค่า แต่ด้วยภาวะตลาดในปัจจุบันนั้น เรามองว่าการแข็งค่าของค่าเงินดังกล่าวจะเกิดขึ้นพียงบางประเทศเท่านั้นโดยเฉพาะประเทศที่มีดุลบัญชีเดินสะพัดเกินดุลสูง เช่นค่าเงินวอน (KRW) และไต้หวันดอลลาร์ (TWD) นอกจากนี้ ประเทศทั้งสองยังมีการส่งออกอุปกรณ์และสินค้าอิเล็กทรอนิกส์ออกไปจำนวนมากตามความต้องการใช้ทั่วโลกที่เพิ่มขึ้น ส่วนค่าเงินหยวน (CNY) ของจีนนั้นอาจเคลื่อนไหวทรงตัว ส่วนหนึ่งเนื่องจากเงินทุนจากต่างชาติอาจไม่ไหลเข้าประเทศจีนมากนักจากการที่ทางการจีนมีท่าทีที่ไม่เป็นมิตรต่อตลาดหุ้น ทั้งนี้ เรามองว่าค่าเงินรูปี (INR) ของอินเดียอาจมีแนวโน้มกลับมาแข็งค่าได้หลังจากที่อ่อนค่าอย่างรวดเร็วไปแตะระดับ 1.7 S.D. จากการระบาดของโควิด-19รอบใหม่ ขณะที่ภาครัฐเตรียมออกมาตรการกระตุ้นทางการคลังหากสถานการณ์โควิดไม่ดีขึ้นซึ่งจะช่วยเพิ่มความเชื่อมั่นของนักลงทุนต่างชาติ และทำให้ค่าเงิน INR กลับมาแข็งค่าอีกครั้ง

ตารางการเคลื่อนไหวของค่าเงิน

Source: ttb investment strategist, Bloomberg / สำหรับค่าเงิน Major ค่า Z-Score ติดลบหมายถึงค่าเงินอ่อนค่า ส่วนค่างินอื่นๆ ค่า Z-Score ติดลบหมายถึงค่าเงินแข็งค่า

สำหรับค่าเงินอาเซียน อาจมีเพียงค่าเงินดอลลาร์สิงคโปร์ (SGD) ที่มีแนวโน้มแข็งค่าจากการที่สิงคโปร์เข้าใกล้การเปิดประเทศมากขึ้น โดยโครงการ Travel Bubble ระหว่างสิงคโปร์และฮ่องกงนั้นใกล้ที่จะกลับมาเป็นจริงอีกครั้งหลังเกิดการระบาดของโควิด-19 ส่วนค่าเงินบาทยังมีแนวโน้มอ่อนค่าจากสถานการณ์โควิดที่ยังไม่ดีขึ้น ซึ่งทำให้ค่าเงินบาทจากที่เคยแข็งค่ามากเป็นอับดับหนึ่งของอาเซียนโดยแข็งค่าไปต่ำกว่าระดับ 30 บาท/ดอลลาร์ กลับมาอ่อนค่าเกินกว่าระดับ 31 บาทอย่างรวดเร็วและจะยังไม่มีท่าทีว่าจะหยุดอ่อนจนกว่าสถานการณ์โควิดจะดีขึ้น หรือมีมาตรการกระตุ้นใหม่ ๆ จากทางการ แต่ทั้งนี้ หากพิจารณาในระยะยาวแล้ว ตราบใดที่อัตราเงินเฟ้อของประเทศไทยยังต่ำกว่าสหรัฐฯ ค่าเงินบาทย่อมมีแนวโน้มที่จะกลับมาแข็งค่าอีกครั้งเมื่อเทียบกับค่าเงินดอลลาร์

บทสุดท้าย: จัดพอร์ตการลงทุนต้อนรับไตรมาสที่ 2

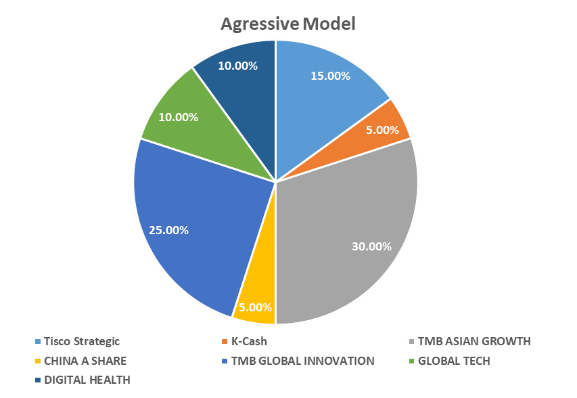

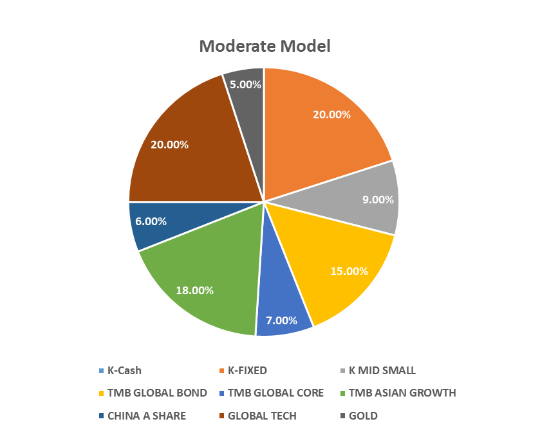

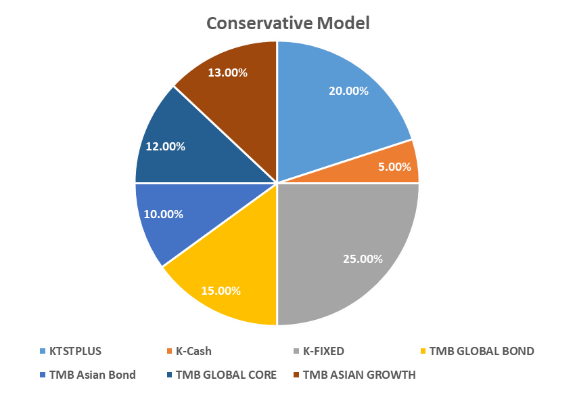

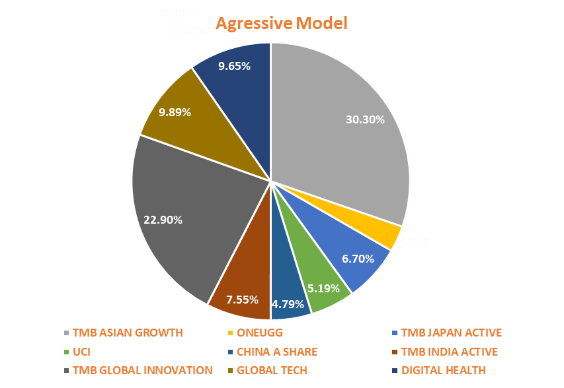

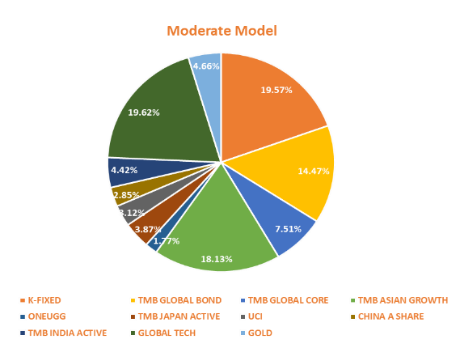

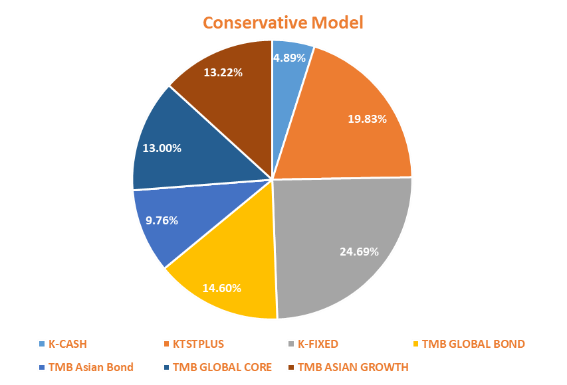

ทีมกลยุทธ์การลงทุน ttb ได้จัดทำ Model Portfolio ที่เน้นการลงทุนแบบ Absolute Return ตั้งแต่สิ้นปี 2020 เพื่อให้ผู้ลงทุนที่ต้องการจัดพอร์ตการลงทุนด้วยตนเอง และมุ่งหาผลตอบแทนภายใต้ความเสี่ยงที่ยอมรับได้ สามารถลงทุนได้จริงตามพอร์ตการลงทุนที่เราแนะนำ โดยพอร์ตการลงทุนของเรานั้นจะแบ่งตามความเสี่ยง 3 ระดับ ได้แก่ Aggressive Model (สำหรับลูกค้า Risk Level 5 ลงทุนในหุ้น 100%) Moderate Model (สำหรับลูกค้า Risk Level 3-4 ลงทุนในหุ้นไม่เกิน 60%) และ Conservative Model (สำหรับลูกค้า Risk Level 2 ลงทุนหุ้นไม่กิน 25%) และกองทุนที่นำมาใช้จัดพอร์ตการลงทุนจะเป็นกองทุนที่อยู่ใน Focus List ของ ttb ซึ่งจะประกอบไปด้วยกองทุนรวมจาก บลจ. ชั้นนำต่าง ๆ ที่เราคัดสรรมาให้ทุกท่านแล้ว

น้ำหนักการลงทุนในแต่ละกองทุนของ Model Portfolio ณ สิ้นปี 2020

Source: ttb investment strategist

นับจากสิ้นปีที่ผ่านมา พอร์ตการลงทุนของเราจะเน้นการลงทุนในตลาดหุ้น EM และหุ้นกลุ่มเทคโนโลยีของสหรัฐฯ ซึ่ง น้ำหนักการลงทุนในตราสารทุนทั้ง 3 พอร์ตนั้นจะมีน้ำหนักการลงทุนในตลาดหุ้น EM มากกว่าตลาด DM เนื่องจากตลาดหุ้น EM มีแนวโน้มการเติบโตทางเศรษฐกิจที่สูงกว่าฝั่ง DM นำโดยจีนที่ทาง IMF คาดการณ์ว่า GDP ในปี 2021 นั้นจะโตมากกว่า 8% เลยทีเดียว พอร์ตทั้ง 3 ของเราจึงให้น้ำหนักการลงทุนในกองทุน TMBAGLF มากและเป็น Core Portfolio สำหรับการลงทุนในตลาด EM ส่วนกองทุนอื่น ๆ เช่น TMB-ES-CHINA และกองทุนหุ้นไทยอย่าง TSF และ K-MIDSMALL เป็น Satellite Portfolio ที่ใช้สำหรับเพิ่มผลตอบแทน โดยกองทุนทั้ง TSF และ K-MIDSMALL นั้นสามารถสร้างผลตอบแทนให้กับ Model ของเราได้เป็นอย่างมาก จากการที่ตลาดหุ้นไทย Laggard ตลาดหุ้นโลกมานาน ประกอบกับการที่วัคซีนเริ่มมีการแจกจ่ายไปทั่วโลกมากขึ้นและประเทศไทยเราเองได้นำวัคซีนเข้ามาเช่นกัน ทำให้หุ้นขนาดกลางและขนาดเล็กที่มี Beta สูงมีผลตอบแทนที่สูงกว่า SET Index พอสมควรเลยทีเดียว

ทั้งนี้ ในส่วนของการลงทุนในตลาดหุ้น DM เราเน้นการลงทุนในหุ้นกลุ่มเทคโนโลยีผ่านการลงทุนในกองทุน TMB-ES-GINNO และ T-ES-GTech จากกระแสการลงทุนในหุ้นกลุ่ม Innovation และ Chinese Technology ยังร้อนแรงต่อเนื่องมาจากปีที่แล้ว และ Fed ยังคงอัตราดอกเบี้ยนโยบายในระดับต่ำ ซึ่งกองทุนทั้งสองสร้างผลตอบแทนให้กับพอร์ต Aggressive และ Moderate เป็นอย่างมากในช่วงครึ่งแรกของไตรมาสที่ 1 ขณะที่ Conservative Model ของเราจะลงทุนผ่านกองทุน TMBGCORE แทนเพื่อเป็นการควบคุม Volatility ของพอร์ตให้อยู่ในระดับต่ำตามนโยบายการลงทุน

ทั้งนี้ ในส่วนของการลงทุนในตลาดหุ้น DM เราเน้นการลงทุนในหุ้นกลุ่มเทคโนโลยีผ่านการลงทุนในกองทุน TMB-ES-GINNO และ T-ES-GTech จากกระแสการลงทุนในหุ้นกลุ่ม Innovation และ Chinese Technology ยังร้อนแรงต่อเนื่องมาจากปีที่แล้ว และ Fed ยังคงอัตราดอกเบี้ยนโยบายในระดับต่ำ ซึ่งกองทุนทั้งสองสร้างผลตอบแทนให้กับพอร์ต Aggressive และ Moderate เป็นอย่างมากในช่วงครึ่งแรกของไตรมาสที่ 1 ขณะที่ Conservative Model ของเราจะลงทุนผ่านกองทุน TMBGCORE แทนเพื่อเป็นการควบคุม Volatility ของพอร์ตให้อยู่ในระดับต่ำตามนโยบายการลงทุน

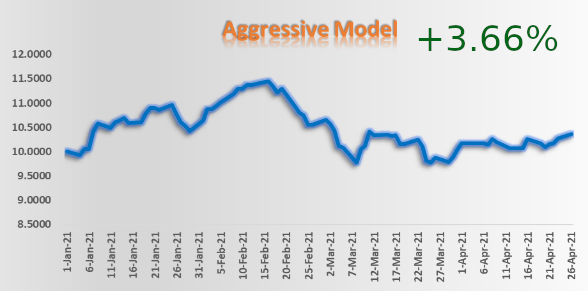

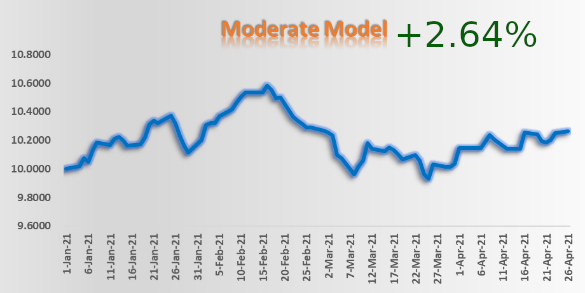

อย่างไรก็ตาม อัตราผลตอบแทนของพอร์ตทั้ง 3 เริ่มลดลงหลังจากช่วงเทศกาลตรุษจีนโดยมีสาเหตุหลักมาจากการกระแส Growth to Value ที่เกิดขึ้นอย่างรุนแรง ทำให้กองทุนหุ้นกลุ่ม Growth ทั้ง TMB-ES-GINNO, TMBAGLF, T-ES-GTECH และ TGHDIGI ปรับตัวลงอย่างมาก ประกอบกับตลาดหุ้นจีนกลับมามีผลการดำเนินงานที่ต่ำกว่าตลาดหุ้นโลกเนื่องจากทางการจีนได้ออกมาตรการควบคุมการดำเนินธุรกิจของบริษัทเทคโนโลยีในจีน รวมถึงท่าทีที่ไม่สนับสนุนให้ตลาดหุ้นจีนปรับตัวขึ้นอย่างรวดเร็วเกินไป ส่วนการลงทุนในกองตราสารหนี้ระยะยาวนั้นไม่สามารถช่วยชดเชยการปรับตัวลงของฝั่งหุ้นได้ เนื่องจากอัตราผลตอบแทนพันธบัตรระยะยาวทั่วโลกปรับขึ้นอย่างรวดเร็ว แต่ทั้งนี้ พอร์ตการลงทุนทั้ง 3 ของเรานั้นยังคงมีผลตอบแทบที่เป็นบวก (Net of Fee) ทั้งหมดเมื่อสิ้นไตรมาสที่ 1 ซึ่งแสดงให้เห็นถึงผลของการกระจายความเสี่ยงที่มีประสิทธิภาพและการควบคุม Volatility ของพอร์ตเพื่อไม่ให้มีการรับความเสี่ยงมากจนเกินไป

ผลการดำเนินงานของ Model Portfolio ณ วันที่ 26 เม.ย. 2021

Source: ttb investment strategist

สำหรับในไตรมาสที่ 2 นี้ เราได้มีการปรับพอร์ตเพื่อรองรับธีมการปรับขึ้นของหุ้นทั้งกลุ่ม Growth และ Value เป็นที่เรียบร้อย ในภาพรวม พอร์ต Aggressive และ Moderate เรามีการลงทุนให้หุ้นกลุ่ม DM มากกว่า EM เล็กน้อย (52%:48% และ 32%:28% ตามลำดับ) เนื่องจากเป็นที่ปฏิเสธไม่ได้ว่าเศรษฐกิจสหรัฐฯ นั้นฟื้นตัวอย่างแข็งแกร่ง ขณะที่ตลาดหุ้นจีนนั้นกลับเคลื่อนไหวในลักษณะ Sideway จากความไม่แน่นอนของทางการจีน ทั้งนี้ ในพอร์ต Aggressive และ Moderate เราได้ขายทำกำไรการลงทุนในกองทุน TSF และ K-MIDSMALL ออกไปก่อนหน้าที่จะเกิดการระบาดของโควิด-19 ครั้งใหม่ในไทย เนื่องจาก Valuation ของหุ้นไทยนั้นตึงตัวมาก และ ธปท. ยังได้มีการปรับลดประมาณการเศรษฐกิจไทยลงอีกด้วย และนำเงินลงมาทุนในกองทุนหุ้นอินเดีย (TMBINDAE) และญี่ปุ่น (TMBJPNAE) ซึ่งเป็นตลาดหุ้นที่มีน้ำหนักส่วนใหญ่อยู่ในหุ้นกลุ่ม Cyclical ตามที่กล่าวในข้างต้น รวมถึงการลงทุนให้หุ้นกลุ่ม Growth เพิ่มเติมผ่านกองทุน ONEUGG เนื่องจาก Valuation ของหุ้นกลุ่ม Growth ค่อนข้างถูกเมื่อเทียบกับกลุ่ม Value และธนาคารกลางที่สำคัญยังคงผ่อนคลายการดำเนินนโยบายการเงินต่อไปโดยเฉพาะ Fed ที่อาจไม่จำเป็นต้องเร่งขึ้นดอกเบี้ยแม้ว่าอัตราเงินเฟ้อจะสูงเกินระดับ 2% ก็ตาม ทางด้านตลาดหุ้นจีน เรามีการสับเปลี่ยนการลงทุนในหุ้น A-Share ส่วนหนึ่งมาลงทุนในกอง UCI ซึ่งเน้นหุ้นกลุ่มเทคโนโลยีมากกว่าเพื่องรองรับการกลับมาของ Chinese Technology หลังจากที่บริษัทเทคโนโลยีขนาดใหญ่ได้ปรับตัวต่อมาตรการของทางการจีนไประดับหนึ่งแล้ว

ในส่วนของตราสารหนี้ โดยรวมเรามีการปรับในพอร์ต Conservative เล็กน้อยด้วยการสับเปลี่ยนจากกอง TMBEBF มายังกอง K-Cash เพื่อลด Duration ของพอร์ต ประกอบกับการลงทุนใน Emerging Bond ช่วงนี้นั้นค่อนข้างมีความเสี่ยงจากภาวะเงินทุนไหลออกอย่างรวดเร็วเนื่องจากแนวโน้มการฟื้นตัวของเศรษฐกิจฝั่ง LATAM ยังไม่ดีนักและกองทุน TMBEBF มี Duration ที่ยาวมากอีกด้วย ทั้งนี้ เรามีแนวโน้มที่จะลด Duration ของพอร์ต Conservative เพิ่มเติมเนื่องจากอัตราผลตอบแทนอาจมีการปรับตัวขึ้นได้แม้ว่าจะไม่รวดเร็วเหมือนในไตรมาสแรกที่ผ่านมาสืบเนื่องจากการฟื้นตัวของเศรษฐกิจโลกนั่นเอง

โดยสรุป พอร์ตของเรานั้นจะเน้นการเป็น Active Fund ที่มีการปรับพอร์ตให้สอดคล้องกับสถานการณ์ตลาดโลกอย่างทันท่วงที ดังนั้น สัดส่วนการลงทุนในแต่ละกองทุนอาจมีการเปลี่ยนแปลงได้อย่างรวดเร็ว แต่ทั้งนี้ การบริหารพอร์ตของเรานั้นยังคงยึดหลัก Asset Allocation เพื่อกระจายความเสี่ยงของพอร์ตอยู่เสมอ ดังนั้น หากท่านผู้ลงทุนท่านใดที่อาจไม่มีเวลาในการติดตามภาวะตลาดและต้องการกระจายความเสี่ยงในการลงทุน เราขอแนะนำให้ท่านลงทุนและปรับพอร์ตตาม Model Portfolio ของเราเพื่อให้ท่านไม่พลาด “ทุกโอกาสในการลงทุน” พร้อมทั้ง “มีความสุขทางการเงิน” อย่างยั่งยืน

น้ำหนักการลงทุนในแต่ละกองทุนของ Model Portfolio ณ 26 เมย. 2021

Source: ttb investment strategist