มือใหม่หลาย ๆ คนอยากลดหย่อนภาษีด้วยกองทุนประหยัดภาษี แต่ยังไม่รู้ว่าจะเลือกลงทุนอะไรดีระหว่าง “กองทุน SSF” หรือ “กองทุน RMF” ใครที่กำลังเจอปัญหานี้อยู่ ต้องอ่านบทความเลย เพราะเราจะชวนคุณมาสำรวจตัวเองว่าคุณเหมาะกับกองทุนไหนมากกว่ากัน

5 ข้อต้องรู้ก่อนซื้อกองทุน SSF

- ลงทุนได้ในสินทรัพย์ทุกประเภท ไม่ว่าจะเป็น ตราสารหนี้ หุ้นไทย หุ้นต่างประเทศ ทองคำ อสังหาริมทรัพย์ ฯลฯ

- ซื้อแล้วต้องถือครองหน่วยลงทุนไม่ต่ำกว่า 10 ปี นับจากวันที่ซื้อ

- ไม่จำเป็นต้องลงทุนต่อเนื่องทุกปี

- ไม่กำหนดขั้นต่ำของเงินลงทุน

- ลงทุนได้สูงสุดไม่เกิน 30% ของรายได้พึงประเมินที่ต้องเสียภาษี และต้องไม่เกิน 200,000 บาท รวมถึงเมื่อรวมกับค่าลดหย่อนเพื่อการออมและการลงทุนต้องไม่เกิน 500,000 บาท

5 ข้อต้องรู้ก่อนซื้อกองทุน RMF

- ลงทุนได้ในสินทรัพย์ทุกประเภท ไม่ว่าจะเป็น ตราสารหนี้ หุ้นไทย หุ้นต่างประเทศ ทองคำ อสังหาริมทรัพย์ ฯลฯ

- ซื้อแล้วต้องถือครองหน่วยลงทุนไม่ต่ำกว่า 5 ปี นับจากวันที่ซื้อครั้งแรก และสามารถขายได้ตอนอายุครบ 55 ปีบริบูรณ์

- ต้องลงทุนต่อเนื่องทุกปี หรืออย่างน้อยปีเว้นปี

- ไม่กำหนดขั้นต่ำของเงินลงทุน

- ลงทุนได้สูงสุดไม่เกิน 30% ของรายได้พึงประเมินที่ต้องเสียภาษี และเมื่อรวมกับสิทธิลดหย่อนภาษีเพื่อการเกษียณอื่นๆ จะต้องไม่เกิน 500,000 บาท (สิทธิลดหย่อนภาษีเพื่อการเกษียณ เช่น กองทุนรวมสำรองเลี้ยงชีพ (Provident Fund), กองทุนรวมการออมระยะยาว (SSF), กองทุนบำเหน็จบำนาญข้าราชการ (กบข.) และประกันชีวิตแบบบำนาญ)

เปรียบเทียบความแตกต่างกองทุน SSF และ RMF

- ทั้งกองทุน SSF และกองทุน RMF ลงทุนได้ในสินทรัพย์ทุกประเภท ไม่ว่าจะเป็น ตราสารหนี้ หุ้นไทย หุ้นต่างประเทศ ทองคำ อสังหาริมทรัพย์ ฯลฯ

- กองทุน SSF ซื้อแล้วต้องถือครองหน่วยลงทุนไม่ต่ำกว่า 10 ปี นับจากวันที่ซื้อ ในขณะที่กองทุน RMF ซื้อแล้วต้องถือหน่วยลงทุนไม่ต่ำกว่า 5 ปีนับจากวันที่ซื้อครั้งแรก และขายได้ตอนอายุครบ 55 ปี บริบูรณ์

- กองทุน SSF ไม่จำเป็นต้องลงทุนต่อเนื่องทุกปี ในขณะที่กองทุน RMF ต้องลงทุนต่อเนื่องทุกปี หรืออย่างน้อยปีเว้นปี

- ไม่มีการกำหนดขั้นต่ำของเงินลงทุนทั้ง 2 กองทุน

- กองทุน SSF ลงทุนได้สูงสุดไม่เกิน 30% ของรายได้พึงประเมินที่ต้องเสียภาษี และต้องไม่เกิน 200,000 บาท ในขณะที่กองทุน RMF ลงทุนได้สูงสุดไม่เกิน 30% ของรายได้พึงประเมินที่ต้องเสียภาษี และต้องไม่เกิน 500,000 บาท ทั้งนี้เมื่อรวมกับค่าลดหย่อนเพื่อการออมและการลงทุนต้องไม่เกิน 500,000 บาท ทั้ง 2 กองทุน

SSF vs RMF เลือกลงทุนอะไรดี?

สำหรับคำถามที่ว่า “เลือกลงทุนอะไรดี ระหว่างกองทุน SSF หรือกองทุน RMF?” สามารถพิจารณาได้จาก 4 ปัจจัยหลัก ๆ ได้แก่

1. เป้าหมายการลงทุน

ถามตัวเองก่อนว่าคุณลงทุนเพื่อวัตถุประสงค์อะไร เช่น หากต้องการลงทุนเพื่อการออมระยะยาว กองทุน SSF จะเหมาะกับคุณมากกว่า เนื่องจากเงื่อนไขของกองทุน SSF ที่ซื้อแล้วต้องถือไม่ต่ำกว่า 10 ปี แต่หากต้องการลงทุนเพื่อการเกษียณอายุ กองทุน RMF จะเหมาะกับคุณมากกว่า เนื่องจากเงื่อนไขของกองทุน RMF ที่ซื้อแล้วจะสามารถขายได้อีกทีตอนอายุ 55 ปี

2. อายุและระยะเวลาลงทุน

เนื่องด้วยเงื่อนไขระยะเวลาลงทุนของกองทุน SSF และกองทุน RMF ที่มีความแตกต่างกัน ดังนั้นต้องนำเรื่องอายุของผู้ลงทุนและระยะเวลาลงทุนมาพิจารณาประกอบด้วย

อย่างกองทุน SSF มีเงื่อนไขว่าซื้อแล้วต้องถือครองหน่วยลงทุนไม่ต่ำกว่า 10 ปี จึงเหมาะกับคนที่อายุไม่มาก เช่น นาย A ซื้อกองทุน SSF ตอนอายุ 30 ปี จะสามารถขายได้อีก 10 ปี คือตอนอายุ 40 ปี ไม่จำเป็นต้องรออายุครบ 55 ปีเพื่อขายแบบกองทุน RMF

ในขณะที่กองทุน RMF ซื้อแล้วต้องถือครองหน่วยลงทุนไม่ต่ำกว่า 5 ปี และสามารถขายได้ตอนอายุครบ 55 ปี จึงอาจจะไม่เหมาะกับคนที่อายุต่ำกว่า 45 ปี เพราะจะต้องถือนานกว่ากองทุน SSF เพื่อรอขายตอนอายุ 55 ปี แต่จะเหมาะกับคนที่อายุตั้งแต่ 45 ปีขึ้นไป เพราะจะมีระยะเวลาถือครองหน่วยลงทุนเท่ากับกองทุน SSF หรือคนที่มีอายุตั้งแต่ 50 ปีขึ้นไป เพราะจะมีระยะเวลาถือครองหน่วยลงทุนเพียง 5 ปี เพื่อรอขายตอนอายุ 55 ปี

3. สภาพคล่องในการลงทุน

กองทุน SSF ไม่มีเงื่อนไขที่ต้องลงทุนต่อเนื่องทุกปี ในขณะที่กองทุน RMF มีเงื่อนไขที่ต้องลงทุนต่อเนื่องทุกปี หรืออย่างน้อยปีเว้นปี หากไม่ทำตามเงื่อนไขดังกล่าวอาจไม่ได้รับสิทธิประโยชน์ทางภาษี จึงทำให้ผู้ลงทุนในกองทุน RMF ต้องมีวินัยในการลงทุนมากกว่ากองทุน SSF

4. เงินปันผล

หากคุณเป็นคนที่ต้องการเงินปันผลจากการลงทุนในกองทุนรวม กองทุน SSF อาจจะเหมาะกับคุณมากกว่าเนื่องจากมีกองทุนที่มีนโยบายจ่ายเงินปันผล ส่วนกองทุน RMF จะไม่มีกองทุนที่มีนโยบายจ่ายเงินปันผล

ปัจจุบันมีกองทุน SSF และกองทุน RMF ออกมาให้เราได้เลือกลงทุนมากมาย แต่ละกองทุนก็มีนโยบายลงทุนและระดับความเสี่ยงที่แตกต่างกันไป ดังนั้นควรศึกษาข้อมูลของกองทุนก่อนลงทุนเสมอ

ประหยัดภาษีให้เงินงอกเงยด้วยกองทุน ttb smartport SSF

สำหรับคนที่อยากประหยัดภาษีด้วยกองทุน SSF เราขอแนะนำให้ทุกคนได้รู้จักกับกองทุนเปิด “ttb smartport เพื่อการลดหย่อนภาษี” หรือ “ttb smartport SSF” เลือกลงทุนได้ทั้ง 5 กองทุน ตามเป้าหมายและระดับความเสี่ยงที่แต่ละคนยอมรับได้ แถมไม่ต้องจัดพอร์ตเองให้ยุ่งยากเพราะมีผู้เชี่ยวชาญด้านการลงทุนระดับโลกอย่าง Amundi และ Eastspring คอยดูแลอย่างใกล้ชิด คัด จัด ปรับสัดส่วนการลงทุนให้อัตโนมัติทุกเดือน เพื่อรับโอกาสสร้างผลตอบแทนที่ดีได้ในทุกสภาวะตลาด เริ่มต้นลงทุนเพียง 1 บาทเท่านั้น

1. tsp1-preserver-SSF

นโยบายลงทุน: เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 1 preserver (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

สัดส่วนการลงทุน: ตราสารหนี้ต่างประเทศ 30% และตราสารหนี้ในประเทศ 70%

ระดับความเสี่ยง: 4 (เสี่ยงปานกลางค่อนข้างต่ำ)

เหมาะกับใคร: คนที่สามารถรับความเสี่ยงได้ต่ำ ต้องการควบคุมความเสี่ยงเป็นหลัก

2. tsp2-nurtuner-SSF

นโยบายลงทุน: เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 2 nurturer (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

สัดส่วนการลงทุน: ตราสารหนี้ในประเทศ 35%, ตราสารหนี้ต่างประเทศ 45% และหุ้นต่างประเทศ 20%

ระดับความเสี่ยง: 5 (เสี่ยงปานกลางค่อนข้างสูง)

เหมาะกับใคร: คนที่สามารถรับความผันผวนได้ค่อนข้างน้อยและต้องการลงทุนเพื่อเอาชนะเงินเฟ้อ

3. tsp3-balancer-SSF

นโยบายลงทุน: เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 3 balancer (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

สัดส่วนการลงทุน: ตราสารหนี้ในประเทศ 15%, ตราสารหนี้ต่างประเทศ 35%, หุ้นในประเทศ 10% และหุ้นต่างประเทศ 40%

ระดับความเสี่ยง: 5 (เสี่ยงปานกลางค่อนข้างสูง)

เหมาะกับใคร: คนที่ต้องการกระจายเงินลงทุนในสินทรัพย์ที่หลากหลายด้วยระดับความเสี่ยงสายกลาง ไม่เสี่ยงมากหรือน้อยไป และมีเป้าหมายให้เงินทำงานแทนในระยะยาว

4. tsp4-explorer-SSF

นโยบายลงทุน: เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 4 explorer (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

สัดส่วนการลงทุน: ตราสารหนี้ในประเทศ 10%, ตราสารหนี้ต่างประเทศ 20%, หุ้นในประเทศ 15% และหุ้นต่างประเทศ 55%

ระดับความเสี่ยง: 5 (เสี่ยงปานกลางค่อนข้างสูง)

เหมาะกับใคร: คนที่สามารถรับความผันผวนได้ค่อนข้างสูง เพื่อเป้าหมายให้เงินเติบโต และสร้างโอกาสรับผลตอบแทนที่สูงขึ้น

5. tsp5-gogetter-SSF

นโยบายลงทุน: เน้นลงทุนในหน่วยลงทุนของกองทุนเปิด ttb smart port 5 go-getter (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

สัดส่วนการลงทุน: หุ้นต่างประเทศ 80% และหุ้นในประเทศ 20%

ระดับความเสี่ยง: 6 (เสี่ยงสูง)

เหมาะกับใคร: คนที่สามารถรับความผันผวนได้สูงและต้องการสร้างโอกาสทำกำไรจากการลงทุนในหุ้น

การเลือกลงทุนในกองทุนลดหย่อนภาษี ควรพิจารณาลงทุนจากเป้าหมายการลงทุนของเราเป็นหลัก ตอบคำถามตัวเองให้ได้ก่อนว่าเราลงทุนไปเพื่ออะไร มีระยะเวลาลงทุนเท่าไร และเลือกลงทุนในกองทุนที่มีนโยบายลงทุนและความเสี่ยงสอดคล้องกับเป้าหมายการลงทุนของเรา ซึ่งตอนนี้กองทุน ttb smartport SSF สามารถลงทุนแบบ DCA ผ่านแอป ttb touch ได้แล้ว ทยอยลงทุนไปเรื่อย ๆ สม่ำเสมอทุกเดือน สร้างวินัยในการออม เพื่อให้เงินของเราเติบโตงอกเงยไปได้ในระยะยาว

ใครอยากทดลองสร้างแผน DCA ด้วยกองทุน ttb smartport SSF ให้ประหยัดภาษีแถมเงินงอกเงย ก็สามารถทำได้ง่าย ๆ ที่ https://www.ttbbank.com/tsp/lite-cal

ซึ่งวันนี้เรามีโปรโมชันสุดพิเศษมามอบให้ลูกค้าที่ลงทุนแบบ DCA กับกองทุนรวม ttb smart port ด้วย โดยลูกค้าที่ลงทุน DCA ขั้นต่ำเดือนละ 1,000 บาท ขึ้นไป ติดต่อกัน 12 เดือน จะได้รับหน่วยลงทุนพิเศษเพิ่มอีก 0.2% ของเงินลงทุนแบบตั้งแผนการลงทุนอัตโนมัติรายเดือนในกองทุน ttb smart port โดยต้องเริ่มตั้งแผนการลงทุนอัตโนมัติรายเดือน ระหว่างวันที่ 1 กุมภาพันธ์ 2566 - 29 ธันวาคม 2566 เท่านั้น ศึกษาขั้นตอนการเปิดพอร์ตการลงทุนผ่านแอป ttb touch ได้ที่ https://www.ttbbank.com/archive/howto/app/open-inv-port.php

ลงทุนง่ายๆ ด้วย แอป ttb touch ได้ที่ www.ttbbank.com/ttbtouch/tsp

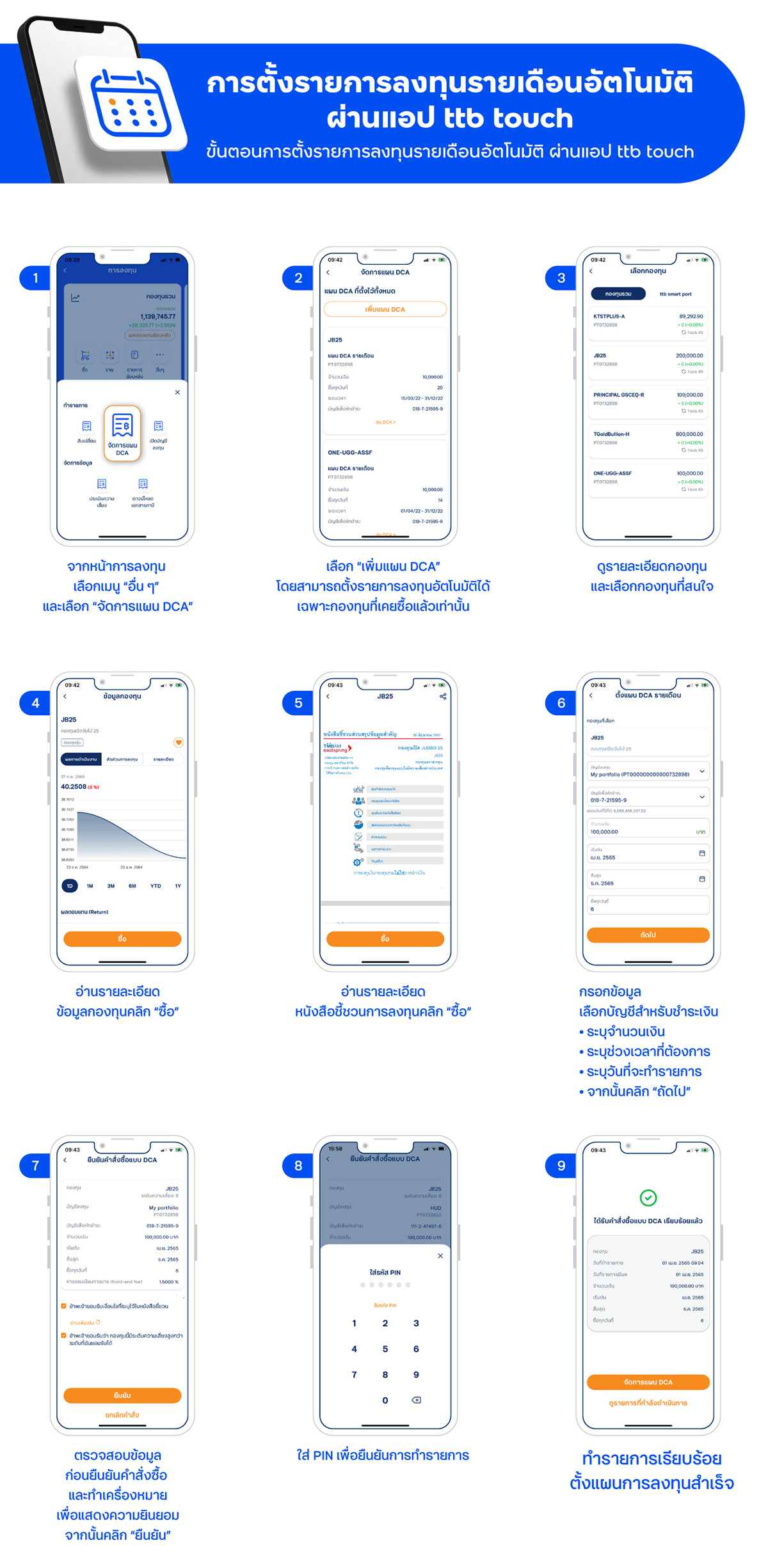

ขั้นตอนการตั้งรายการลงทุนรายเดือนอัตโนมัติผ่านแอป ttb touch

รายละเอียดเพิ่มเติม

- รายการส่งเสริมการขายแบบตั้งแผนการลงทุนอัตโนมัติรายเดือน (DCA) พิจารณาจากเงินลงทุนครั้งแรก ที่เกิดจากการตั้งแผนการลงทุนอัตโนมัติรายเดือน โดยยอดเงินลงทุนครั้งแรกต้องเกิดขึ้นในช่วงวันที่ 1 กุมภาพันธ์ 2566 - วันที่ 29 ธันวาคม 2566 และต้องเป็นการลงทุนต่อเนื่องทุกเดือนจำนวน 12 เดือน นับตั้งแต่วันซื้อหน่วยลงทุนครั้งแรก โดยต้องลงทุนในกองทุน ttb smart port ซึ่งประกอบด้วยกองทุน 1) tsp1-preserver 2) tsp2-nurturer 3) tsp3-balancer 4) tsp4-explorer 5) tsp5-gogetter

- รายการส่งเสริมการขายตั้งแผนการลงทุนอัตโนมัติรายเดือนต้องมีการตั้งแผนการลงทุน (โดยไม่รวมการซื้อเป็นครั้งๆ) และลงทุนขั้นต่ำ 1,000 บาทต่อเดือนในกองทุนเดียวกันของชุดกองทุนใน ttb smart port ทั้งนี้จะคำนวณตามเลขที่ผู้ถือหน่วยลงทุน (CIS) และคำนวณเป็นรายกองทุน โดยนับเฉพาะยอดซื้อในกองทุน ttb smart port ที่ตั้งแผนการลงทุนอัตโนมัติรายเดือน

- บริษัท หลักทรัพย์จัดการกองทุน อีสท์สปริง (ประเทศไทย) จำกัด จะสรุปยอดเงินลงทุนที่เข้าเงื่อนไขรายการส่งเสริมการขายแบบตั้งแผนการลงทุนอัตโนมัติรายเดือน และจ่ายหน่วยลงทุนของกองทุน ttb smart port ที่ผู้ถือหน่วยลงทุนถืออยู่ ให้กับผู้ถือหน่วยลงทุนที่ได้รับสิทธิตามรายการส่งเสริมการขายดังกล่าว เมื่อลงทุนครบจำนวน 12 เดือน ตามเลขที่ผู้ถือหน่วยลงทุน (CIS) โดยจะเริ่มดำเนินการจ่าย 4 รอบ ได้แก่

รอบที่ 1 ผู้ที่ตั้งแผนการลงทุนอัตโนมัติรายเดือน ครั้งแรกภายในเดือนกุมภาพันธ์ 2566 - มีนาคม 2566 จะได้รับหน่วยลงทุนในวันที่ 31 พฤษภาคม 2567

รอบที่ 2 ผู้ที่ตั้งแผนการลงทุนอัตโนมัติรายเดือน ครั้งแรกภายในเดือนเมษายน 2566 - มิถุนายน 2566 จะได้รับหน่วยลงทุนในวันที่ 31 สิงหาคม 2567

รอบที่ 3 ผู้ที่ตั้งแผนการลงทุนอัตโนมัติรายเดือน ครั้งแรกภายในเดือนกรกฎาคม 2566 - กันยายน 2566 จะได้รับหน่วยลงทุนในวันที่ 30 พฤศจิกายน 2567

รอบที่ 4 ผู้ที่ตั้งแผนการลงทุนอัตโนมัติรายเดือน ครั้งแรกภายในเดือนตุลาคม 2566 - ธันวาคม 2566 จะได้รับหน่วยลงทุนในวันที่ 28 กุมภาพันธ์ 2568

(หากวันที่ทำการจ่ายหน่วยลงทุนตรงกับ เสาร์ อาทิตย์ วันหยุดราชการ หรือวันหยุดนักขัตฤกษ์ จะดำเนินการจ่ายในวันทำการถัดไป) - บริษัท หลักทรัพย์จัดการกองทุน อีสท์สปริง (ประเทศไทย) จำกัด ขอสงวนสิทธิ์เปลี่ยนแปลงหลักเกณฑ์และเงื่อนไข วันทำรายการโอนหน่วยลงทุนพิเศษเพื่อซื้อกองทุนเพิ่ม และกำหนดระยะเวลาดำเนินการ โดยจะแจ้งให้ท่านทราบล่วงหน้าผ่านช่องทางของบริษัท หลักทรัพย์จัดการกองทุน อีสท์สปริง (ประเทศไทย) จำกัด และธนาคาร คำตัดสินของบริษัท หลักทรัพย์จัดการกองทุน อีสท์สปริง (ประเทศไทย) จำกัด ไม่ว่ากรณี ใดๆ ให้ถือเป็นที่สุด

- บริษัท หลักทรัพย์จัดการกองทุน อีสท์สปริง (ประเทศไทย) จำกัด ขอสงวนสิทธิ์ หากผู้ลงทุนได้รับโปรโมชันจากรายการส่งเสริมการขายนี้ ผู้ลงทุนจะไม่ได้รับสิทธิในการพิจารณารายการส่งเสริมการขายอื่นในช่วงเวลาเดียวกัน

- กรณีมีภาระภาษีเกิดขึ้นจากโปรโมชันที่ผู้ลงทุนได้รับ ผู้ลงทุนต้องเป็นผู้รับผิดชอบในภาษีที่เกิดขึ้นทั้งหมดตามหลักเกณฑ์ที่กรมสรรพากรกำหนด

คำเตือน

- ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน

- ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวนเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุน

- กองทุนมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจผู้จัดการกองทุน จึงอาจทำให้มีความเสี่ยงด้านอัตราแลกเปลี่ยน

- การลงทุนในหน่วยลงทุนมิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน ผู้ถือหน่วยลงทุนอาจได้รับเงินลงทุนมากกว่าหรือ น้อยกว่าเงินลงทุนเริ่มแรกได้

- สนใจลงทุน ขอรับข้อมูลเพิ่มเติมหรือหนังสือชี้ชวน ได้ที่ ทีทีบี ทุกสาขา หรือ ttb investment line โทร. 1428 กด #4 ทุกวันจันทร์ - วันศุกร์ เวลา 09:00 – 17:30 น. ยกเว้น วันหยุดธนาคาร

ระยะเวลาโปรโมชัน 1 ก.พ. 66 - 29 ธ.ค. 66